La última encuesta mensual a gestores de fondos elaborada por BofA muestra un sentimiento extremadamente optimista, lo cual se refleja en una asignación récord a renta variable estadounidense, una baja exposición al efectivo y el nivel más alto de apetito por el riesgo global en tres años. Según explican desde la entidad, este optimismo está impulsado por el crecimiento en EE. UU. asociado a «Trump 2.0» y una Reserva Federal flexible en cuanto a recortes de tasas.

Los gestores de fondos han mejorado sus expectativas de crecimiento global y beneficios corporativos en la edición de diciembre de la encuesta de BofA. En concreto, seis de cada diez encuestados cree que no habrá recesión global en los próximos 18 meses. Además, un 60% apunta por la probabilidad de un aterrizaje suave, un 33% sigue creyendo que no habrá aterrizaje y tan solo un 6% está considerando un aterrizaje brusco, el mínimo en seis meses.

Parte de este sentimiento se ve claramente en la asignación de efectivo. “Los nivel cayó del 4,3% al 3,9% de los activos bajo gestión (AUM), igualando el nivel más bajo desde junio de 2021. En concreto, la asignación de efectivo disminuyó a un 14% neto de infraponderación, desde un 4% neto de sobreponderación, el nivel más bajo registrado, al menos desde abril de 2001. La caída de 18 puntos porcentuales en diciembre representa la mayor disminución mensual en la asignación de efectivo en los últimos 5 años. Los niveles bajos anteriores de asignación de efectivo coincidieron con máximos importantes en activos de riesgo (enero-marzo de 2002, febrero de 2011)”, explica la entidad en su informe.

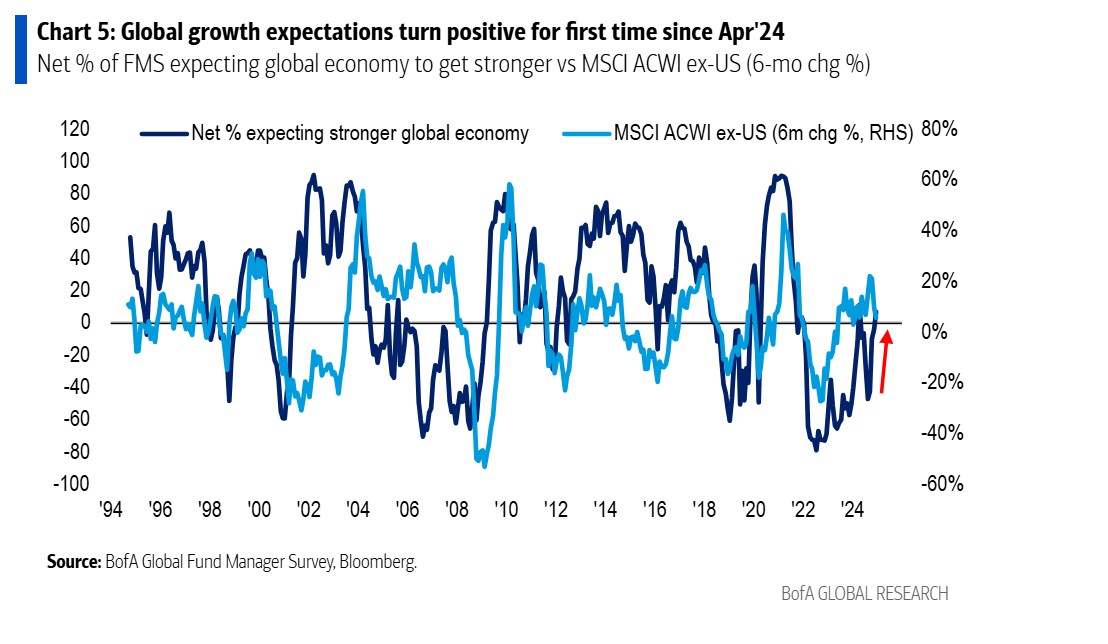

También llama la atención que, en diciembre, las expectativas de crecimiento global mejoraron a un 7% neto de encuestados que esperan una economía más fuerte (frente al 4% neto que esperaba una economía más débil en noviembre), tomándose como positivas por primera vez desde abril de 2024. “El aumento de diciembre en el sentimiento macroeconómico global fue liderado por un mayor optimismo sobre el crecimiento en EE. UU., con el mayor porcentaje de inversores de la FMS esperando una economía estadounidense más fuerte (6% neto) desde al menos noviembre de 2021”, apuntan desde BofA. Además, explican que la agenda política «Trump 2.0» (recortes de impuestos, desregulación) impulsó las expectativas de beneficios, con un 49% esperando una mejora en los beneficios globales, un aumento del 22% respecto al mes anterior, alcanzando un máximo de 3 años. En estas expectativas también es relevante ver qué esperan los gestores de la política monetaria. En este sentido, un 80% espera nuevos recortes de tipos de interés en los próximos 12 meses.

Este optimismo no es incompatible con que los gestores identifiquen ciertos riesgos. De hecho, el 39% señala la guerra comercial como el mayor riesgo bajista para 2025, mientras que el 40% identifica el crecimiento en China como el mayor riesgo alcista. Cuando se les preguntó qué desarrollo sería visto como el más optimista en 2025, los encuestados de la FMS en diciembre señalaron: la aceleración del crecimiento en China (40%); las ganancias de productividad impulsadas por la IA (13%); un acuerdo de paz entre Rusia y Ucrania (13%); y los recortes de impuestos en EE.UU. (12%).

Asignación de activos

La encuesta muestra una interesante asignación de activos al calor de este optimismo. Según la encuesta, el peso de renta variable estadounidenses aumentó un 24% respecto al mes anterior, alcanzando un 36% neto de sobreponderación, el nivel más alto registrado.

El salto de diciembre fue el mayor observado desde septiembre de 2023. “Los inversores preparan sus carteras para un ‘auge inflacionario en EE.UU.’ el próximo año, en anticipación a las políticas pro-crecimiento anunciadas por la próxima administración Trump”, apuntan desde BofA.

En términos relativos, los gestores tienen la mayor sobreponderación de acciones estadounidenses en relación con acciones de mercados emergentes desde junio de 2012. Asimismo, tienen la mayor sobreponderación de acciones estadounidenses en comparación con las acciones de la Eurozona desde junio de 2012 -cuando la crisis de la deuda de la Eurozona- Por último, destaca que sobreponderación relativa de acciones de EE.UU. frente a las de la Eurozona es la cuarta más alta de los últimos 24 años.

Entre los cambios mensuales realizados por los gestores las asignaciones destaca que aumentaron el peso de EE.UU., sector financiero y acciones en general, y redujeron la asignación a mercados emergentes, la Eurozona y el efectivo.