Se cumplen tres meses desde que EE.UU. alcanzara el límite de su techo de deuda de 31,4 billones de dólares. Desde entonces, según los expertos, el Tesoro ha recurrido a trucos contables para asegurarse de que puede hacer frente a sus obligaciones y aunque parezca improbable que el país entre en suspensión de pagos, lo cierto es que la probabilidad de que esto ocurra es mayor que en años anteriores. ¿Qué consecuencias puede tener este escenario para su economía y los mercados?

“Aunque el riesgo de impago de la deuda pública estadounidense es relativamente bajo, es más elevado que en el pasado. Como mínimo, los inversores deberían prepararse para una dura batalla sobre el techo de la deuda que podría generar volatilidad en los mercados y afectar a la actividad económica”, señala George Brown, economista de Schroders.

De hecho, no es la primera vez que el país se encuentra al borde del impago. De hecho, el techo de la deuda se ha modificado más de 100 veces desde la Segunda Guerra Mundial. ¿Por qué iba a ser diferente esta vez? Según Brown, al fin y al cabo, una de las pocas cosas en las que coinciden demócratas y republicanos es en la importancia de mantener la plena fe y el crédito del Gobierno estadounidense.

“No cabe duda de que ambos bandos seguirán el clásico método de hacer correr el reloj hasta la fecha X para que el otro sea el primero en reaccionar. Los republicanos pretenden recortar drásticamente el gasto, mientras que el presidente Biden quiere subir los impuestos a las empresas y a las rentas más altas. Si el pasado es un prólogo, los dos se enzarzarán en un enfrentamiento partidista hasta llegar a un compromiso de última hora”, añade Brown.

El escenario principal de Dennis Shen, analista de deuda soberana de Scope Ratings, también contempla que el Gobierno federal aumente o suspenda el techo de deuda en el último momento, tras llegar a un acuerdo sobre algún tipo de programa de reducción del gasto. “No obstante, coincide en que el riesgo en torno a esta crisis del techo de deuda es el más elevado de los últimos diez años, y los riesgos para las calificaciones son más pronunciados que nunca, en una época de mayor polarización política y déficits más elevados tras las recientes crisis económicas. “Las obligaciones de gasto sustanciales limitan el tiempo y el espacio de que dispone el Gobierno para resolver las crisis del techo de deuda. Estimamos el déficit de las administraciones públicas estadounidenses en un significativo 5,4% del PIB durante este año”, apunta Shen.

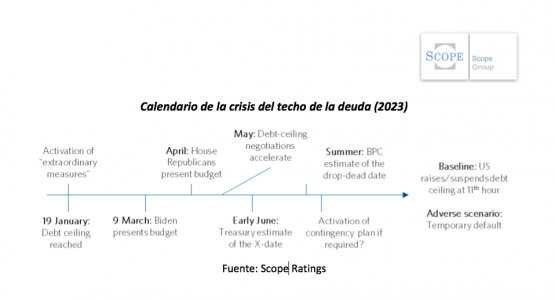

Según explica el experto de Scope Ratings, el Gobierno estima una «fecha X» -la fecha en la que el Tesoro se enfrenta a la decisión de retrasar los pagos de sus actividades o incumplir las obligaciones de la deuda- en junio, aunque el Bipartisan Policy Center (BPC) estima que será en el tercer trimestre de 2023. Independientemente de la fecha concreta, explica que si el Tesoro, de forma sin precedentes, sobrepasa esa fecha, el impago técnico se hará más probable incluso aunque no se materialice nuestro escenario base.

Planes para evitar el impago

“Es probable que el Gobierno de Joseph Biden tenga sobre la mesa una estrategia de contingencia por si se da el peor de los escenarios, es decir, el cierre efectivo de parte del Gobierno para pagar el servicio de la deuda, en caso de que sea necesario. En 2011, se elaboró un plan de contingencia para frenar el impago a corto plazo. Este plan reflejaba posibles retrasos en los pagos a agencias, contratistas, beneficiarios de la Seguridad Social y proveedores de Medicare para mantener el servicio a los tenedores de deuda del Tesoro. No obstante, cualquier retraso en los pagos de las obligaciones federales no relacionadas con la deuda y un despido de empleados federales provocaría importantes desafíos legales que cuestionarían cualquier trato preferente de este tipo a los tenedores de deuda. El Tesoro estará excepcionalmente interesado en evitar la elevada incertidumbre que implican tales escenarios”, afirma Shen.

En opinión de Brown, evitar el impago será una cuestión meramente de voluntad política. “Si el impago de EE.UU. pareciera estar al alcance del país, un grupo de republicanos moderados podría verse motivado a desafiar a sus líderes y ponerse del lado de los demócratas para votar a favor de un aumento legítimo del techo de la deuda. Además del hecho de que esto no haría más que dar una patada a la lata, también se encontraría con una serie de obstáculos legislativos”, explica el experto de Schroders.

Si las salidas políticas fallan, Brown señala que “podrían considerarse opciones poco convencionales”. Entre ellas que el Tesoro podría acuñar una moneda de platino de 1 billón de dólares y depositarla en la Reserva Federal (Fed) para obtener efectivo; o que el presidente innovara la 14ª enmienda para elevar unilateralmente el techo de la deuda. “Cualquiera de ellas es una posibilidad remota, ya que socavar el poder legislativo de esa manera probablemente inquietaría a los inversores”, reconoce.

Un impago que repercutiría en todo el mundo

Suponiendo que llegue la fecha «x» y no se haya elevado el techo de la deuda, se detendrán los pagos de cupones y los reembolsos de títulos del Tesoro. El «Tío Sam» entrará en suspensión de pagos. Aunque se han producido fallos técnicos, como por ejemplo el retraso en el procesamiento de algunos pagos en 1979, un impago real sería un acontecimiento sin precedentes con ramificaciones de gran alcance.

“Con anterioridad en nuestros análisis económicos hemos planteado un escenario de riesgo en el que los políticos estadounidenses empiezan a hablar abiertamente de un impago tras una ruptura de las conversaciones. Esto podría dar lugar a una venta masiva de bonos del Tesoro que se puede extender a los mercados de deuda vulnerables, obligando a los gobiernos a replegarse en todo el mundo. El brusco endurecimiento de las condiciones financieras sería especialmente negativo para los mercados emergentes que dependen de los flujos de capital”, apunta Brown.

En este escenario, la actividad económica se frenaría aún más por otras vías. Además del encarecimiento de la financiación de la deuda, la volatilidad de los mercados mermaría la confianza de los consumidores y las empresas, reduciendo las intenciones de inversión y obligando a los hogares a ahorrar por precaución. En Estados Unidos, concretamente, el cierre del Gobierno también afectaría al gasto y la actividad federales.

Según la simulación que hace el experto Schroders, los bancos centrales entrarían en acción: “La Fed detendría el ajuste cuantitativo y recortaría los tipos, y sus homólogos de las economías avanzadas seguirían su ejemplo. Sin embargo, los responsables políticos de los mercados emergentes se verían obligados a mantener los tipos de interés oficiales elevados para defender sus divisas, y algunos incluso tendrían que aplicar subidas agresivas para frenar las salidas de capital”.

Llegados a ese punto, considera que el Congreso llegaría a un acuerdo para elevar el techo de la deuda. Pero el daño ya estaría hecho. “El crecimiento mundial se ralentizaría notablemente. En este escenario, se situaría un 0,7% por debajo de nuestras previsiones de referencia en 2023 y 2024 combinadas. Si hay un resquicio de esperanza, es que se supone que una demanda más débil haría que la inflación fuese un 0,5% inferior a nuestra previsión central en el mismo periodo”, concluye Brown.