El entorno actual de bajos tipos de interés y bajas rentabilidades está marcado por tres grandes tendencias, que propiciarán que este contexto se mantenga durante algún tiempo, según explicó Mondher Bettaieb, director de Crédito Corporativo en Vontobel Asset Management, durante la conferencia sobre oportunidades de inversión en renta fija a través del cupón organizada por la gestora suiza recientemente en Madrid.

En primer lugar, para Bettaieb, el entorno actual está claramente marcado por la reducción de la deuda que están acometiendo los gobiernos, un ajuste que no se logra de la noche a la mañana. El gestor pone como ejemplo a la reina Victoria de Inglaterra que “tardó 17 años en recortar la deuda del país y durante ese periodo las rentabilidades se mantuvieron bajas”, detalla.

La segunda gran tendencia que afrontan los países desarrollados es el envejecimiento de la población, motivo por el que cada año se incrementan las partidas destinadas a pensiones o sanidad. “Esta circunstancia está provocando que muchos gobiernos estén cambiando sus sistemas de pensiones hacia esquemas de aportación definida, y probablemente esto dará lugar a un aumento significativo de la demanda de renta fija en los próximos años”, apunta Bettaieb. Un hecho que también contribuirá a que se mantengan bajas las rentabilidades de la deuda.

Por último, la tercera gran tendencia es la digitalización, “una auténtica revolución industrial, que tardará 20 o 30 años en dar beneficios, pero que ahora mismo es disruptiva”, afirma Bettaieb, ya que en la actualidad es desinflacionaria debido a que está provocando que se pierdan empleos, una circunstancia que a su vez tiene efectos negativos en el consumo y, por supuesto, en el ahorro.

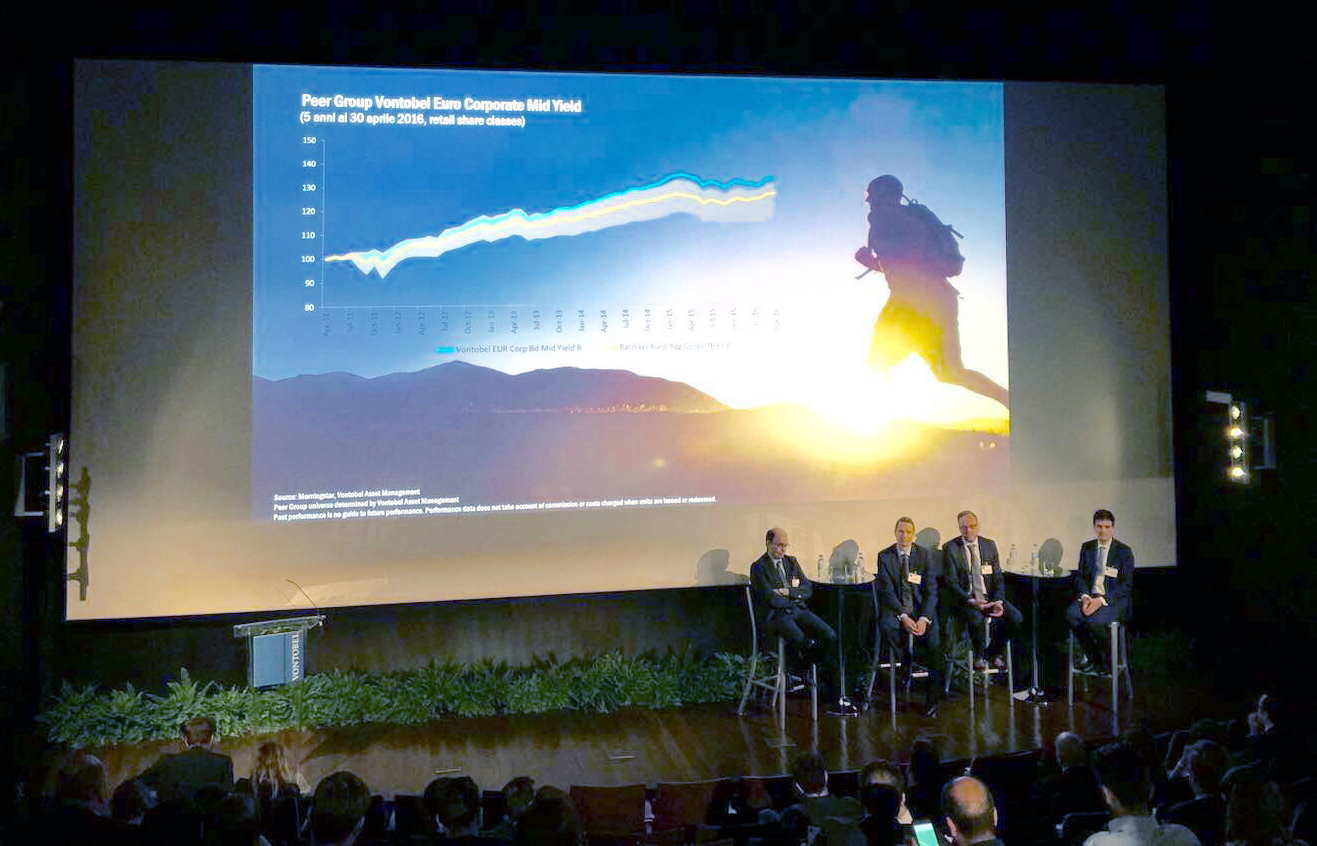

Sin embargo, pese a que el contexto no es fácil, el mercado de renta fija sí ofrece oportunidades. “En Europa, los márgenes de las compañías con grado de inversión son sólidos y los de las empresas con calificación crediticia high yield están mejorando, mientras que los niveles de endeudamiento se mantienen estables”, subraya Christian Hantel, gestor del fondo Vontobel Global MidYield Bond Fund, registrado recientemente en España. Por su parte, en Estados Unidos, entre las compañías con grado de inversión, los márgenes están repuntando gracias a los recortes de gastos y entre las compañías de alto rendimiento también están mejorando, con la excepción del sector energético, que se ha visto perjudicado por los bajos precios del petróleo. En lo que respecta a los países emergentes, aunque Hantel reconoce que “en general tienen más deuda que los desarrollados”, hay algunas economías, como la de India, que tienen muy buenos números.

Con todo, en opinión de Hantel, en el mercado de renta fija se pueden encontrar “valoraciones y spreads atractivos, además de una amplia diversificación”. Asimismo, considera que la duración tampoco es un problema para la deuda de EE.UU., como se podría pensar a priori, porque “aunque la Fed suba los tipos, no lo hará muy rápidamente”. Por sectores, actualmente, está sobreponderado en aseguradoras, medios de comunicación y automóvil e infraponderado en utilities y telecos.

Jens Finke, senior portfolio advisor en Vontobel AM, explica que los ingresos derivados de los cupones de los bonos suponen para ellos la contribución principal a la hora de obtener rendimientos en el mercado de high yield, ya que aunque el aumento de precios de los bonos también genera rendimientos, éstos son menos fiables. Por este motivo, “deben tratar de evitarse los impagos en la cartera”, aunque actualmente la tasa de defaults no es muy elevada y se sitúa alrededor del 3%-4%.

Según explica Finke, para seleccionar las emisiones realizan un exhaustivo análisis en el que, entre otros aspectos, analizan el sector en el que opera la compañía, las características diferenciadoras de la empresa en cuestión, su flujo de caja, su nivel de liquidez y su estructura de capital. “Además de elegir los bonos correctos, es importante construir una cartera flexible y líquida, que se pueda deshacer rápidamente en caso de que sea necesario”, subraya.

En el caso de los países emergentes, la selección es aún más importante si cabe. “Es cierto que, en términos generales, la calidad crediticia de los mercados emergentes se ha deteriorado, pero aun así sigue estando por encima de los niveles de hace 10 años”, afirma Wouter van Overfelt, gestor de renta fija de mercados emergentes en Vontobel AM.

En este sentido, van Overfelt declara que actualmente los diferenciales que ofrecen estos mercados son atractivos y que es una clase de activo muy diversificada, en la que las diferencias entre los distintos países son muy evidentes y conviene ser muy selectivo, “hay que analizar los riesgos políticos, que en estas economías son muy importantes, además de aspectos técnicos y fundamentales”. Este análisis les ha llevado a estar, por ejemplo, sobreponderados en México, porque “aunque se cree que su economía es altamente dependiente del petróleo en realidad no es así y se pueden encontrar muy buenas oportunidades en este mercado”.

Por Fórmate a Fondo

Por Fórmate a Fondo