Las estrategias de inversión en dividendos tienen fama de ofrecer una atractiva rentabilidad a largo plazo y, en particular, una atractiva rentabilidad a largo plazo ajustada al riesgo. Esto se debe a sus ventajas defensivas, incluida una menor volatilidad a la baja en condiciones de mercado más débiles por término medio. ¿Es momento para incluir estas estrategias en las carteras?

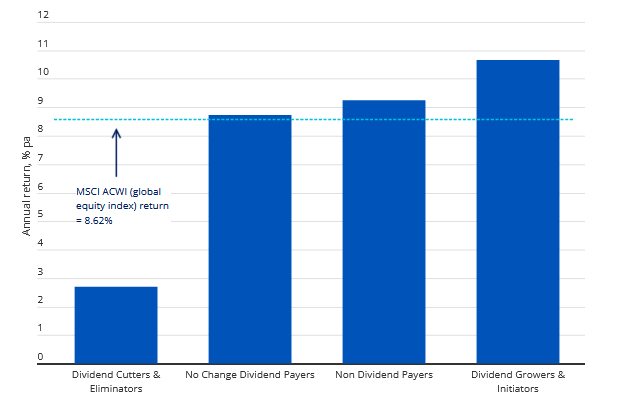

Josh Duitz, Head of Global Equities de abrdn, recuerda que “hay pruebas sustanciales que demuestran que las estrategias de inversión orientadas a los dividendos superan al mercado en general a largo plazo”. En este punto, el estratega detalla que, en los últimos 20 años, las empresas que han iniciado o aumentado sistemáticamente sus dividendos han superado holgadamente al índice global amplio. Además, las compañías que han aumentado e iniciado el pago de dividendos también han rebasado en rentabilidad a aquéllas que han pagado dividendos, pero sin aumentarlos y a las empresas que no pagan dividendos.

Rentabilidad de la renta variable mundial por política de dividendos 2003-2022

Fuente: abrdn, Factset. Datos del 31/12/2002 al 31/12/2022. Rentabilidad histórica compuesta (%) de las categorías de dividendos. El universo de inversión es el MSCI All Country World Index, utilizando los rendimientos anuales de las clases de renta.

En definitiva, Duitz concluye que las empresas mundiales que aumentan sus dividendos tienden a ser empresas bien establecidas, de alta calidad, con balances sólidos que también se benefician de contar con beneficios y flujos de caja resistentes. «Históricamente, durante largos periodos, este tipo de empresas han ofrecido buenos rendimientos combinados con una menor volatilidad, lo que se traduce en fuertes rendimientos ajustados al riesgo muy superiores a los de la renta variable mundial en general», afirma el estratega.

Además, el experto observa que, desde el punto de vista del riesgo, «la reputación defensiva de las estrategias de dividendos parece estar vinculada a una mayor preferencia de los inversores por el perfil típico de las empresas que pagan dividendos y aumentan sus pagos a accionistas en periodos económicos más difíciles». Además, añade Duitz, los pagos de dividendos tienden a ser intrínsecamente más estables y seguros, «lo que proporciona una valiosa protección contra las caídas que también se refleja en caídas significativamente menores en periodos bajistas del mercado».

Por lo tanto, el experto cree que la inversión a largo plazo en renta variable mundial centrada en el crecimiento de los dividendos «está bien fundamentada empíricamente», un enfoque que, además, «puede resultar especialmente atractivo para los inversores que buscan exposición al mercado de renta variable mundial, pero con un mayor grado de resistencia incorporada». Por otro lado, desde una perspectiva más táctica, Duitz cree que el contexto económico actual de alta inflación, tipos de interés más altos y crecimiento más débil, «parece muy adecuado para una estrategia centrada en el crecimiento de los dividendos».

Una opinión similar tiene Pierre Debru, Head of Quantitative Research & Multi Asset Solutions de WisdomTree, en relación a la idoneidad de incorporar buenos pagadores de dividendos a las carteras. El experto explica que este año, los mercados de valores viven uno de los ejercicios alcistas más limitados ya que, por ejemplo, en el mercado americano sólo 10 valores aportaron casi un 15% de la subida del 10% de los siete primeros meses del año. Desde su máximo de 2023, los mercados han dado un giro: el S&P 500 y el MSCI World caen alrededor de un 7% desde su máximo.

Ante las dudas que presentaba el mercado a principios de año, entre ellas las políticas monetarias, los inversores redujeron el riesgo de sus carteras. «Sin embargo, muchos se han visto sorprendidos con una infraponderación en renta variable a principios de 2023, por lo que no han aprovechado el repunte», apunta el experto que, para evitar que esta situación se repita, «los inversores deberían seguir invirtiendo en renta variable, pero desplazando su exposición hacia empresas de mayor calidad y con dividendos crecientes, a fin de protegerse de las caídas y mantener al mismo tiempo la exposición a las subidas».

De hecho, el estratega admite que la inversión en valores de calidad «es un estilo que no pasa de moda» y, aunque «es cierto que esta estrategia puede quedar rezagada en los bruscos repuntes del riesgo que suelen marcar el inicio de una recuperación cíclica temprana», también recuerda que «esos entornos no suelen durar», como lo demuestra que «no ha habido un periodo de 10 años consecutivos en el que la calidad haya tenido un rendimiento inferior desde finales de la década de 1980».

Como conclusión, Debru apunta que las empresas cotizadas de alta calidad «han obtenido mejores resultados en periodos de bajo crecimiento, en periodos posteriores a subidas de tipos y, de forma más general, en muchas partes del ciclo económico. En un contexto de elevada incertidumbre económica y un repunte frágil de la renta variable, los inversores pueden considerar la calidad como punto de anclaje de sus carteras».

También Stephen Auth, Director de Inversiones de Renta Variable de Federated Hermes, envía un mensaje a los inversores: «acostúmbrense: ahora que las preocupaciones macroeconómicas sobre los tipos, la inflación, la recesión se están desvaneciendo, y que las valoraciones han subido antes de un 2024 que se espera mejor, vamos a tener que ganar dinero a la antigua usanza, es decir, destilándolo de los beneficios corporativos, junto con las recompras de acciones y los pagos de dividendos que se derivan de ellos”.