Diaphanum afronta la recta final del año con cautela ante un entorno de mercado muy volátil y complejo, donde la guerra en Ucrania, un entorno inflacionista histórico, el agresivo proceso de subidas de tipos y la retirada de otros estímulos por los bancos centrales, lastrarán el crecimiento económico mundial, donde Europa se verá más afectada mientras que la zona asiática explicará la mayor parte del crecimiento.

Según sus previsiones, la ralentización del consumo, la estabilización de los cuellos de botella y la caída de las materias primas irán presionando a la baja las altas tasas de inflación, la principal preocupación de los mercados. Aunque tenderá a normalizarse, esperan que se mantenga en niveles muy incómodos para los bancos centrales.

En Europa, será más difícil de controlar por su alto componente energético mientras que en EE.UU. preocupan especialmente los efectos de segunda ronda por el aumento de los salarios. El ritmo de subidas de tipos en los países occidentales está siendo uno de los más rápidos de la historia y la economía mundial se enfrenta a un nuevo freno en las expectativas de crecimiento, aumentando de manera significativa las posibilidades de recesión en Europa y EE.UU.

A pesar de que este escenario está parcialmente descontado por los mercados, advierten que la reducción del balance endurecerá las condiciones de financiación. En el caso de la zona euro, el BCE mantendrá las primas de riesgo de los periféricos controladas a través del TPI (Transmission Protection Instrument).

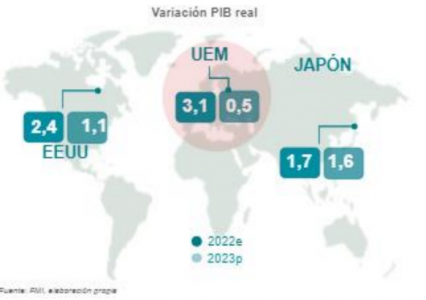

Crecimiento mundial por debajo de la media histórica

La fortaleza del mercado laboral y la menor exposición a la crisis energética permitirán a EE.UU. afrontar una recesión suave y corta, sin embargo, la pérdida de poder adquisitivo ante el repunte de la inflación seguirá lastrando la confianza del consumidor y de los empresarios. En Europa, la recesión será más profunda que al otro lado del Atlántico debido a las consecuencias de la crisis energética.

La entidad pone el énfasis en dos aspectos: el crecimiento de los salarios que está siendo inferior a la inflación y los mínimos históricos de la confianza del consumidor.

Entre los países emergentes, India liderará el crecimiento mundial en la segundad mitad de 2022 y a lo largo de 2023, hasta convertirse en 2030 en la tercera economía del mundo. Entretanto, la firma estima que China no cumplirá con los objetivos de crecimiento y necesitará más estímulos para reactivar la actividad económica.

Estrategias clave para las carteras del segundo semestre del año

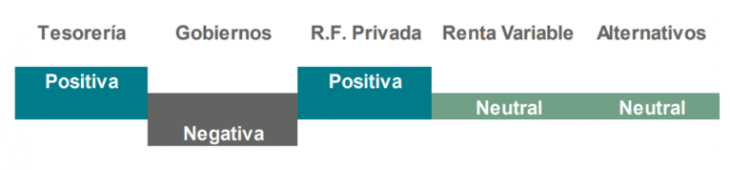

Las caídas en renta fija han desembocado en una normalización de las rentabilidades. Por el momento, no detectan oportunidades en los bonos gubernamentales, aunque el grueso del recorrido al alza de las rentabilidades ya se ha producido, influenciados por la reducción de las compras de los bancos centrales.

Donde la entidad detecta oportunidades es en el mercado de los bonos corporativos con unos diferenciales que han subido por encima de su media histórica, descontando un alto nivel de insolvencias. Después de mucho tiempo consideran que hay que incrementar posiciones en bonos corporativos europeos con duración en los perfiles de mayor riesgo.

Mientras, en los mercados de renta variable, el riesgo reside en la recesión, Diaphanum pronostica fuertes crecimientos de los resultados en Asia Pacífico, razonables en EE.UU. y muy planos en Europa y Japón.

En la actualidad, la gran incógnita es si las empresas están trasladando a precios el incremento de los costes y manteniendo sus márgenes. Hasta el momento, están superando los resultados publicados a las previsiones, pero no las guías. Ante este escenario, la recomendación de Diaphanum es aprovechar las caídas importantes para subir exposición a renta variable, manteniendo el foco en el value europeo y el S&P estadounidense.

Miguel Ángel Garcia, director de Inversiones de Diaphanum, afirma: “Hasta el segundo trimestre del año los beneficios empresariales duplicaron lo estimado tanto en Europa como en EE.UU. Sin embargo, la rentabilidad operativa de las empresas comienza a acusar los altos costes de producción y es probable que los márgenes desciendan. Para la recta final del año y 2023, esperamos unos resultados más flojos con unas guías menos optimistas”.

En el mercado de materias primas, estiman que los precios del petróleo y del gas continuarán altos hasta que se reequilibren sus mercados y consideran que el oro está respondiendo sólo a la fortaleza del dólar, cuando hay otros muchos factores a favor de su fortaleza. Respecto al mercado de divisas, consideran que el dólar está excesivamente fuerte por los diferenciales de crecimiento, tipos de interés, geopolítica y la balanza comercial de la zona euro.

Apuntan también a que la depreciación de la libra continuará ante el deterioro macroeconómico del Reino Unido, mientras que el yen no saldrá de mínimos históricos hasta que el Banco de Japón se aleje de su política monetaria expansiva.

Asignación de activos

Nos enfrentamos a unos mercados muy convulsos por lo que los objetivos de rentabilidad deben ser a largo plazo, evitando el market timing. La entidad se reafirma en su posición neutral en renta variable, considera que hay que ir aumentando el peso de los bonos, especialmente los corporativos, a costa de la tesorería y de activos de baja volatilidad con una aspiración de rentabilidad baja que estén descorrelacionados respecto a la marcha de los mercados.

Con este escenario, la entidad se mantiene firme en su recomendación de que entre un 5% y un 15% del patrimonio sea invertido en activos ilíquidos.

Diaphanum observa oportunidades en venture capital, private equity, renovables, real estate e infraestructuras. De esta forma, se buscan activos con una des correlación real para aumentar la diversificación, la rentabilidad y la estabilidad de las carteras a cambio de una prima de iliquidez.