La evolución negativa de la deuda emergente durante la primera mitad de 2013 se somete a examen en un informe publicado por la boutique de EMD de ING Investment Management. La confianza a corto plazo en esta clase de activos se ha vuelto negativa como resultado de la salida de inversiones pero las valoraciones han mejorado y los fundamentales a largo plazo continúan siendo relativamente sólidos.ING IM prevé rentabilidades positivas en lo que resta del año 2013. En este entorno, casi todos los fondos de EMD de ING están batiendo a sus respectivos índices de referencia

“En cuanto a las valoraciones, caídas de alrededor del 5% han sido raras en los últimos años y siempre constituyen un buen momento para entrar al mercado. Por tanto, prevemos que la mayoría de las subclases de activos de deuda emergente se anotarán una rentabilidad positiva en lo que resta de 2013.”

La evolución positiva dio un giro en mayo

A finales de 2012, la opinión de consenso acerca de 2013 era la de otro año positivo para las subclases de activos de EMD. Se esperaba que la deuda emergente batiese al resto de clases de activos en los mercados locales de los países emergentes También se preveía que los valores de deuda soberana y corporativa de los mercados emergentes (ME) desempeñasen, ante una apreciación de las divisas, un papel importante.

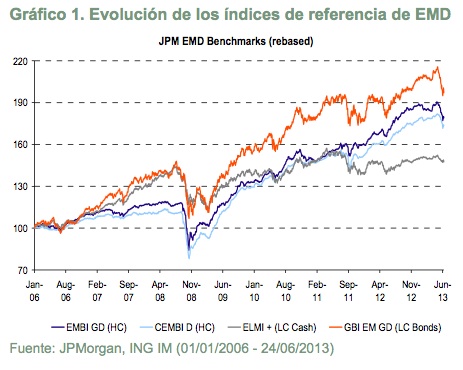

El comportamiento positivo de las subclases de activos de EMD en 2012 continuó en 2013, aunque a mediados de mayo dio un drástico giro y la intensa caída de precios desde entonces se ha saldado con rentabilidades negativas que oscilan entre el 3% y el 10% en lo que va de año, según subtipos de activos de deuda emergente.

Esta corrección bajo presiones vendedoras fue causada principalmente por los temores a una pronta reducción gradual del programa de expansión cuantitativa (‘QE3’) por parte de la Reserva Federal, supeditada a los datos económicos estadounidenses. Como apunta ING IM la violenta reacción de los mercados pone de manifiesto hasta qué punto la QE es adictiva para los mercados financieros, de modo que la mera previsión de una reducción de la dosis administrada en el futuro hace temblar y estremecerse al paciente.

La fuerte corrección bajo presiones vendedoras de la deuda emergente también es ilustrativa del posicionamiento de los mercados. La corrección en el segmento de los ME se vio probablemente agravada por una condición técnica negativa, al alcanzar el posicionamiento de los inversores niveles demasiado altos tras varios meses de entradas ininterrumpidas de fondos a esta clase de activos. Tras ello, las valoraciones se tensaron, sobre todo en algunos valores de deuda local emergente.

Desde una perspectiva a más largo plazo, el modelo de crecimiento tradicional de los ME, impulsado por las exportaciones, parece estar en entredicho. Aun así, se aprecian puntos fuertes como un crecimiento del PIB constantemente mayor y unos fundamentales mejores que los de los mercados desarrollados (MD).

En vista de estos cambios, lo indicado es, como resalta ING IM, analizar de nuevo opiniones, posicionamiento y perspectivas de esta clase de activos para lo que resta de 2013. En esta primera parte del informe se analizan las posiciones en deuda emergente en moneda local

Segmento de deuda emergente en moneda local

Los temores a una reducción gradual de las inyecciones de dinero por la Fed, unidos a la anulación de posiciones largas, se tradujeron en una depreciación de casi todas las monedas de los ME. Dado que ING IM piensa que la política de la Fed seguirá siendo por el momento muy expansiva y que las valoraciones se han vuelto atractivas, han comenzado a acumular, con cautela, algún riesgo.

Dentro de los mercados de divisas, mantienen la sobreponderación en el naira nigeriano y han incorporado pequeñas posiciones largas en el real brasileño, peso mexicano, sol peruano, rublo ruso y rupia india. Esto se ha hecho, en parte, tomando posiciones en deuda, como consecuencia de lo cual incrementan la duración en Perú y Rusia. Dentro del segmento de tipos de interés, mantuvieron pequeñas exposiciones largas por duración a Brasil y añadieron alguna duración en el tramo a corto plazo del mercado mexicano.

Las perspectivas de ahora en adelante son dispares. A muy corto plazo, casi todo depende de los datos publicados en EE.UU. A medio-largo plazo, ING IM no prevé un endurecimiento de la política monetaria de la Fed. Con carácter más general, observan unas condiciones monetarias mundiales actuales expansivas y una baja inflación, lo que debería favorecer a los activos de riesgo. Además, algunas divisas de los ME han alcanzado ahora niveles interesantes desde la perspectiva de la valoración. La transformación del ‘modelo de crecimiento de los ME’ — impulsado por las exportaciones— es un proceso gradual y no impide un repunte táctico de las divisas de los ME. Por tanto, ING IM se decanta por adoptar una posición larga prudente en un grupo escogido de monedas de los ME.

Puede acceder al informe completo en el archivo pdf adjunto

Jerry Brewin, nuevo responsable del equipo de EMD de ING IM desde el pasado mes de mayo, procedente de Aviva, ha sido nombrado por Citywire como mejor gestor a tres años de deuda emergente en moneda fuerte. Este reconocimiento se debe al comportamiento de su fondo Aviva Investors Emerging Markets Bond, con el que consiguió una revalorización del 38,5% antes de anunciar que se unía a ING IM a dirigir el equipo de EMD. Jerry Barwin cuenta también con rating Euro Stars A por parte de Citywire.