Varios artículos publicados esta semana, entre ellos el de Wall Street Journal titulado “Otro Lunes Negro puede estar a la vuelta de la esquina”, firmado por la voz más que autorizada de John Greenwood, profesor de economía aplicada en la Universidad Johns Hopkins y responsable de análisis macro para Invesco, sugieren que, a corto plazo, el pesimismo excesivo puede dar un respiro, con precios al alza en renta fija que quiten presión a los mercados de renta variable.

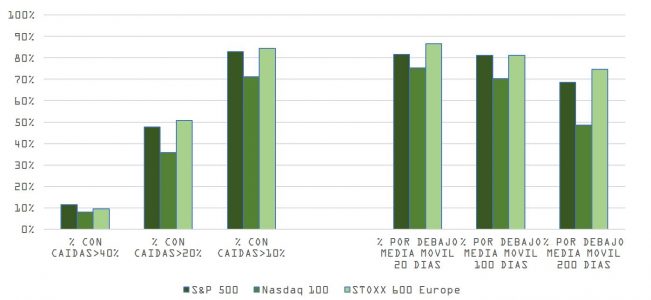

Lo cierto es que, como saben los que nos leen habitualmente, aunque aún estamos lejos del momento en el que los pronósticos de crecimiento de beneficios por acción que manejan los analistas reflejen más adecuadamente los riesgos macro y geopolíticos que enfrentamos, un 48% de las empresas que componen el S&P 500 y un 51% de las que forman parte del DJ STOXX 600 Europa están ya inmersas en un mercado bajista (acumulando caídas iguales o superiores al 20% desde su máximo de las últimas 52 semanas).

Esta situación queda más patente tras la ruptura a la baja que el S&P 500 ha registrado esta semana respecto a su media móvil de 200 sesiones. Con un 68,5% de las acciones que forman parte del índice estadounidense y un 74,5% de las que se integran dentro de la referencia europea a la baja, es sencillo concluir que estamos de facto inmersos en un bear market.

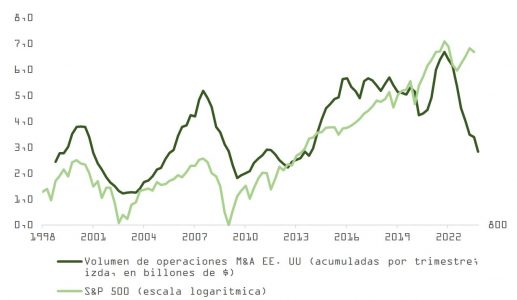

Curiosamente, como explica Bloomberg, el desánimo inversor contrasta con la avidez de los CEOs por aprovechar el río revuelto para cerrar adquisiciones. Solo este mes se han concretado acuerdos por valor de 140.000 millones de dólares, alcanzando un nivel de actividad que no veíamos desde junio de 2019. Y los anuncios continúan a buen ritmo: EngageSmart se vende a Vista Equity por unos 4.000 millones de dólares, Fortive compra EA Elektro-Automatik por 1.450 millones, Chevron adquiere Hess por 60.000 millones, Roche compra Telavant Holdings por 7.100 millones, y Disney está en conversaciones para vender parcial o totalmente su negocio en la India a Reliance Industries como parte de una transacción que podría rondar los 7.000 millones.

Aunque, como muestra la gráfica de abajo, el volumen en la actividad de fusiones y adquisiciones ha tocado pico en el pasado de forma coincidente con los máximos de mercado, la dicotomía en la percepción de riesgo entre empresarios e inversores puede moderarse puntualmente.

La incapacidad del S&P de recuperar la media de 200 sesiones, a la vez que la TIR del bono a 10 años se mantenía solo brevemente por encima del 5%, es un síntoma en esta dirección.

Factores de carácter técnico y de sentimiento están impactando sobre la cotización de activos refugio, dificultando establecer cuál puede ser la pauta de comportamiento de los precios en el medio plazo y maquillando a la vez la realidad macro.

En el caso del oro, y de acuerdo con nuestro modelo, la marcada desviación entre el comportamiento del precio por onza (precio spot EE.UU.) y el movimiento que se tenía que haber producido desde el inicio de la crisis en Gaza, en base a los cambios en la cotización del dólar y los ajustes en los tipos reales, y como sugiere el significativo aumento en la constante de la regresión, probablemente responda al incremento de percepción del riesgo geopolítico, quedando los aspectos macro en un segundo plano.

De la misma manera, la amenaza de desaceleración brusca o de recesión leve, o la normalización en la prima por plazo que comentábamos la semana pasada en esta columna, está afectando menos a los precios del bono del tesoro que los desequilibrios entre oferta y demanda, que probablemente han sido el factor más dañino y que difícilmente pueden deteriorarse mucho más.

La contracción cuantitativa y las emisiones de deuda, unidas a la fortaleza del dólar (que afecta negativamente a la propensión a acumular reservas por parte de otros bancos centrales) han resultado, como vemos en la siguiente gráfica, en un empacho de papel que, en otras circunstancias bien distintas, el mercado solo se vio obligado a digerir en la pandemia. Desde abril, el aumento en deuda pública neteando los efectos de las operaciones de compra en mercado de la Fed (SOMA) ha sido de 1,97 billones de dólares.

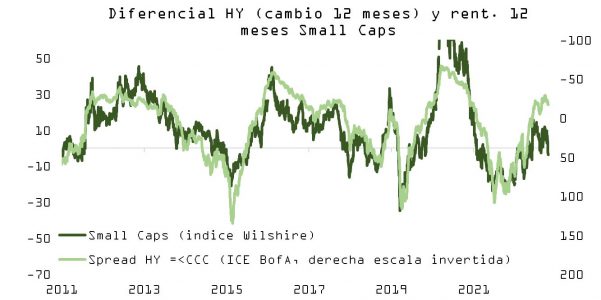

Lo cierto es que, además de una campaña de resultados que empieza a sembrar dudas más allá de la sorpresa en márgenes de Amazon o el buen desempeño de Intel, identificamos divergencias que apuntan a un entorno más complejo para activos de riesgo. Como vemos en la gráfica de abajo, el rendimiento del índice de acciones de pequeña capitalización en Estados Unidos muestra su desacuerdo con la perspectiva, más optimista, que manejan los inversores en crédito de alto rendimiento.

Los bonos largos estadounidenses están sobrevendidos y las posiciones especulativas son extremas por el lado corto. El giro en el impulso fiscal, de positivo a negativo, el impacto acumulado de las subidas y un menor crecimiento y tasa de inflación presionarán a la baja los tipos. Existe la posibilidad creciente de un rebote en el precio del TBond a 10 años a medida que vayan diluyéndose los factores técnicos que hemos comentado, y que afectaron en exceso la cotización de este instrumento.

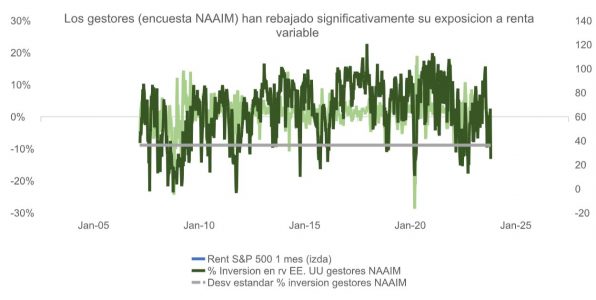

Con el mercado de acciones en sobreventa, el sentimiento inversor (minorista y entre gestores profesionales) acercándose a zonas de pesimismo y una renovada correlación positiva entre el precio del bono y el precio de la bolsa, un rebote en los bonos podría trasladarse a un mejor tono en los índices bursátiles.

No obstante, con el S&P (después de la caída del 10% desde los máximos de julio) aún cotizando por encima de 17x precio/beneficios de los próximos 12 meses (que incorporan una improbable subida del 12% en BPA en 2024) y con unos tipos reales que sugieren que el múltiplo debería estar más cerca de 15x-16x, no parece muy recomendable tratar de jugar el táctico.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera