Como cada año, Larry Fink, CEO de BlackRock, ha publicado su carta a inversores en la que analiza las fuerzas a largo plazo que configuran la economía mundial y cómo BlackRock está ayudando a sus clientes a gestionar estas dinámicas y aprovechar las oportunidades que se crean.

Llama la atención que en las primeras líneas de su carta reconoce que los inversores están nerviosos. “Lo oigo de casi todos los clientes, de casi todos los líderes, de casi todas las personas con las que hablo: están más preocupados por la economía que en ningún otro momento en la memoria reciente. Y lo entiendo. Pero hemos vivido momentos como este antes. Y, de algún modo, a largo plazo, logramos salir adelante”, escribe.

Para explicar cómo la gestora se está enfrentando al entorno actual y cuál es su visión del mundo, la carta comienza menciona un principio importante para el negocio de BlackRock: que los mercados de capitales pueden contribuir a que más personas experimenten el crecimiento y la prosperidad que el capitalismo puede generar.

“De todos los sistemas que hemos creado, uno de los más poderosos —y especialmente adecuado para momentos como el que vivimos— comenzó hace más de 400 años. Es el sistema que inventamos específicamente para superar contradicciones como la escasez en medio de la abundancia y la ansiedad en medio de la prosperidad. A este sistema lo llamamos los mercados de capitales”.

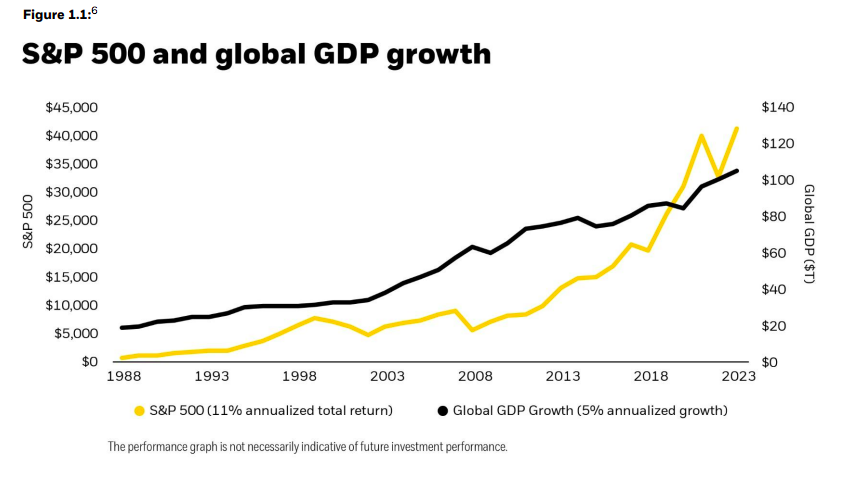

El CEO de la gestora pone en valor que los inversores se han beneficiado del mayor período de creación de riqueza en la historia de la humanidad y argumenta que, en los últimos 40 años, el producto interior bruto (PIB) global ha crecido más que en los dos mil años anteriores juntos. Defiende que este crecimiento extraordinario —impulsado en parte, cabe señalar, por unos tipos de interés históricamente bajos— ha generado rendimientos excepcionales a largo plazo. Sin embargo, reconoce que no todo el mundo ha participado de esta riqueza.

Fink reconoce que, evidentemente, el capitalismo no ha funcionado para todos igual, y que los mercados no son perfectos. Para cambiar esta situación cree que la solución no es abandonar los mercados, sino expandirlos;“completar la democratización del mercado que comenzó hace 400 años y permitir que más personas tengan una participación significativa en el crecimiento que ocurre a su alrededor”. ¿Cómo se puede seguir democratizando la inversión? En su opinión de dos formas generales: ayudando a los inversores actuales a acceder a partes del mercado que antes les estaban restringidas; y permitiendo que más personas se conviertan en inversores desde el principio.

“Más inversión. Más inversores. Esa es la respuesta. Dado que BlackRock es un fiduciario y el mayor gestor de activos del mundo, algunos lectores podrían decir que estoy barriendo para casa. Es comprensible. Pero también es el camino que elegimos conscientemente, mucho antes de que se pusiera de moda. Desde el principio, creímos que, cuando las personas pueden invertir mejor, pueden vivir mejor, y esa es exactamente la razón por la que creamos BlackRock”, afirma.

Desbloqueando los mercados privados

Según la visión de Fink, los activos que definirán el futuro como, por ejemplo, centros de datos, puertos, redes eléctricas, las empresas privadas de más rápido crecimiento del mundo, no están disponibles para la mayoría de los inversores. “Se encuentran en mercados privados, encerrados tras altos muros, con puertas que solo se abren para los participantes más grandes o adinerados del mercado. La razón de esta exclusividad siempre ha sido el riesgo. La iliquidez. La complejidad. Por eso solo se permite el acceso a ciertos inversores. Pero nada en las finanzas es inmutable. Los mercados privados no tienen por qué ser tan arriesgados, ni tan opacos, ni estar fuera del alcance. No si la industria de la inversión está dispuesta a innovar —y eso es precisamente en lo que hemos trabajado durante el último año en BlackRock”.

En este sentido, en los últimos catorce meses, BlackRock ha adquirido Global Infrastructure Partners (GIP) y Preqin, además de anunciar la adquisición de HPS Investment Partners. Según explica el CEO, estas acciones les permiten acceder a los mercados privados para una mayor cantidad de clientes y proporcionar más alternativas a los inversores. “BlackRock está transformando el futuro de nuestro sector para atender mejor a los clientes actuales”, añade.

La gran cuestión de la jubilación

Para la gestora, estos movimientos estratégicos se deben al desajuste entre la demanda de inversión y el capital disponible en fuentes tradicionales. Mientras que los mercados de capitales pueden ayudar a llenar ese vacío. En este sentido, el CEO explica cómo democratizar la inversión puede ayudar a más personas a asegurar su futuro financiero y el de sus familias.

En la carta esboza ideas como ayudar a la gente a empezar a invertir antes, dando a los jubilados la tranquilidad y seguridad necesarias para gastar en la jubilación. “Un buen sistema de jubilación actúa como una red de seguridad que protege a las personas cuando enfrentan dificultades. Pero un gran sistema también ofrece una vía para aumentar los ahorros, acumulando riqueza año tras año”, señala. Más de la mitad del dinero que gestiona BlackRock corresponde a fondos para la jubilación. “Es nuestro negocio principal, y tiene sentido: para la mayoría de las personas, las cuentas de jubilación son su primera —y a menudo su única— experiencia con la inversión. Así que, si realmente queremos democratizar la inversión, la jubilación es el punto donde debe empezar la conversación”, añade.

Poniendo el foco en EE.UU., considera que la situación allí es crítica: “Los sistemas públicos de pensiones se enfrentan a enormes déficits. A nivel nacional, los datos muestran que están financiados solo en un 80% —y probablemente esa cifra sea demasiado optimista. Mientras tanto, un tercio del país no tiene ningún ahorro para la jubilación. A medida que el dinero escasea, las vidas se alargan. Hoy en día, si estás casado y ambos alcanzáis los 65 años, hay un 50% de probabilidad de que al menos uno de los dos viva hasta los 90”.

En respuesta a esto, destaca que, el año pasado, BlackRock lanzó LifePath Paycheck® para afrontar este miedo. “Ofrece a las personas la opción de convertir los ahorros para la jubilación del 401(k) en un ingreso mensual constante y fiable. En solo 12 meses, LifePath Paycheck® ya ha atraído a seis patrocinadores de planes que representan a 200.000 ahorradores individuales para la jubilación”, explica.

Una mirada hacia Europa

Sobre las principales tendencias del mercado, Fink también ha compartido su opinión. Sobre Europa consideran que el continente está despertando y por ello se plantea si deberían volverse alcistas en este mercado. “Los responsables políticos con los que hablo —y hablo con muchos— ahora reconocen que los obstáculos regulatorios no van a desaparecer por sí solos. Hay que abordarlos. Y el potencial es enorme. Según el FMI, reducir las barreras comerciales internas en la UE hasta el nivel que existe entre los estados de EE.UU. podría aumentar la productividad en casi un 7%, sumando la asombrosa cifra de 1,3 billones de dólares a su economía —el equivalente a crear otra Irlanda y otra Suecia”, señala.

Además, añade que el mayor desafío económico que se avecina en el continente es el envejecimiento de su fuerza laboral; “En 22 de los 27 Estados miembros de la UE, la población en edad de trabajar ya está disminuyendo. Y dado que el crecimiento económico depende en gran medida del tamaño de la fuerza laboral de un país, Europa se enfrenta al riesgo de una prolongada desaceleración económica”. La carta destaca que BlackRock gestiona 2,7 billones de dólares para clientes europeos, incluidos unos 500 planes de pensiones que apoyan a millones de personas.

Además, su misiva también indica que los ETF contribuyen al desarrollo de una cultura inversora en Europa, facilitando que más individuos alcancen sus metas financieras mediante el uso de los mercados de capitales: «Cuando los inversores principiantes empiezan a entrar en los mercados de capitales, a menudo lo hacen a través de ETF y, en particular, de iShares. Estamos trabajando con actores establecidos, además de varios recién llegados a Europa, como Monzo, N26, Revolut, Scalable Capital y Trade Republic, para reducir las barreras a la inversión y crear conocimiento financiero en los mercados locales”.

Tokenización: la gran revolución de la democratización

Aunque ampliar el acceso a los mercados de capitales requiere innovación y mucho trabajo, considera que no es un problema insuperable. En esa innovación, Fink señala la tokenización como un claro ejemplo de democratización. Según su visión, si interpretamos el SWIFT como un servicio postal, la tokenización es el correo electrónico en sí: los activos se mueven directa e instantáneamente, evitando a los intermediarios.

“¿Qué es exactamente la tokenización? Es convertir activos del mundo real (acciones, bonos, bienes raíces) en tokens digitales que se pueden negociar en línea. Cada token certifica tu propiedad de un activo específico, de manera muy similar a una escritura digital. A diferencia de los certificados de papel tradicionales, estos tokens viven de forma segura en una cadena de bloques, lo que permite la compra, venta y transferencia instantáneas sin papeleo engorroso ni períodos de espera. Cada acción, cada bono, cada fondo, cada activo, puede ser tokenizado. Si lo son, revolucionará la inversión. Los mercados no necesitarían cerrar. Las transacciones que actualmente tardan días se liquidarían en segundos. Y miles de millones de dólares actualmente inmovilizados por retrasos en la liquidación podrían reinvertirse inmediatamente en la economía, generando más crecimiento”, explica.

Además, en su opinión, quizás lo más importante es que la tokenización hace que la inversión sea mucho más democrática. “Puede democratizar el acceso, el voto de los accionistas y el rendimiento. Un día, espero que los fondos tokenizados se vuelvan tan familiares para los inversores como los ETFs, siempre y cuando resolvamos un problema crítico: la verificación de identidad”, concluye Fink sobre su reflexión.