China ha celebrado a lo largo de esta semana su Congreso Nacional, que llevará a su fin el próximo lunes 13 de marzo. El evento comenzó esperanzando a los mercados e inversores tras anunciarse que su objetivo de crecimiento para 2023 se sitúa en el 5%. Según los expertos, tras su reapertura y el fin de la política COVID cero, el gigante asiático ha entrado en una fase clara de recuperación.

De todas formas, serán los datos los que vayan demostrando la solidez de su crecimiento. Según indican desde Allianz GI, la “acción” comenzará a partir de la semana que viene cuando se publiquen los datos de inversión fija, producción industrial y ventas minoristas de China. “La reapertura post-covid ha tenido lugar de forma más rápida de lo que muchos analistas esperaban. Desde diciembre, cuando el gobierno retiró la mayor parte de las restricciones, los datos de alta frecuencia han aumentado, entre ellos, el número de usuarios del metro, la congestión de las carreteras, los viajes aéreos, el consumo de carbón y la producción de acero. Pero, a pesar de estos avances, el objetivo de crecimiento de en torno al 5% para 2023 que el gobierno acaba de publicar, está en el extremo inferior de las expectativas del mercado”, afirman los expertos de la gestora.

Por su parte Diogo Gomes, senior CRM de UBS AM Iberia, advierte que el principal motor del crecimiento mundial en 2023 –la reapertura económica sostenida y generalizada de China- ha sufrido un revés en el mes de febrero debido a la intensificación de los conflictos geopolíticos y al repunte del dólar estadounidense.

“En nuestra opinión, el descenso registrado por muchas de las áreas de los mercados financieros sensibles a China marca la consolidación tras las fuertes ganancias que se habían experimentado y representa una oportunidad para posicionarse de cara a un nuevo impulso alcista”, reconoce Gomes.

Recuperación en marcha: motor global

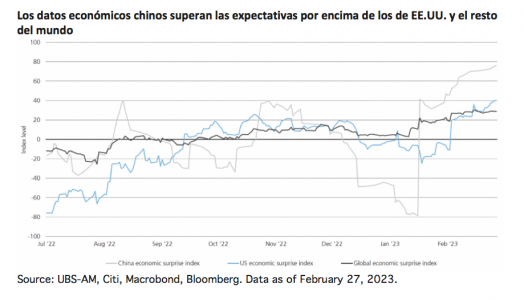

A la espera de los próximos datos y a pesar de las tensiones geopolíticas, los analistas se muestran positivos y siguen confiando en que la reapertura de China avanza por buen camino, lo cual sigue siendo un motor clave para el crecimiento económico mundial en 2023. “Los cambios en la política de crecimiento de China están dando sus frutos. Es probable que los datos económicos oficiales tarden algún tiempo en confirmar la solidez de la recuperación china, debido a su carácter rezagado. No obstante, los datos de alta frecuencia más puntuales ya sugieren que la reapertura económica definitiva está en marcha”, añade Gomes.

En esta misma línea, el último análisis de mercado de Muzinich & Co sobre la evolución de la economía China afirma: “Esperamos que China siga siendo uno de los principales motores de crecimiento de la economía mundial este año. El catalizador de esta semana en los mercados fue la publicación de unos datos de actividad muy sólidos en China, que apoyaron los precios de las materias primas. Es más, el repunte de China podría explicar por qué, dentro del universo investment grade, las compañías de los mercados emergentes han obtenido mejores resultados en lo que va de año”. Tras su progresiva reapertura, la gestora apunta que “la economía china no se ve obstaculizada por políticas restrictivas ni por problemas inflacionistas, y su clase media ha acumulado 20 billones de RMB de exceso de ahorro”.

En este sentido, Gomes defiende que lo que nos han enseñado las economías desarrolladas en 2021 es que los mercados pueden subestimar sistemáticamente el impulso generado por el proceso de reapertura. Su principal conclusión es que la historia del crecimiento chino, unida a la clara evidencia de que las economías de los mercados desarrollados evitarán la recesión al menos durante la primera mitad del año.

“En nuestra opinión, se vuelve a cometer ese error con respecto a China. Las estimaciones de beneficios futuros a 12 meses para las acciones chinas están cerca de los niveles alcanzados en sus mínimos de 2020. Lo mismo ocurre con los ratios precio/beneficios. Creemos que existe un amplio margen para que la renta variable china registre unos beneficios sorprendentemente sólidos y vuelva a cotizar al alza, en línea con los valores de los mercados emergentes en general. Además, las valoraciones de las acciones estadounidenses, que están excesivamente caras, deberían estrecharse para acercarse a las de las acciones de los mercados emergentes, en un contexto de tipos elevados y beneficios en la dirección contraria”, argumenta el experto de UBS AM Iberia.

La otra cara de la moneda

Sin embargo, este optimismo en la recuperación China tiene también otras caras, por ejemplo, su fuerte crecimiento podría reforzar la subida de la inflación o podríamos estar ante un breve impulso económico. Según David Rees, economista senior de mercados emergentes en Schroders, en este proceso de reapertura y recuperación, que está apoyado en el gasto chino en el sector servicios, tiene una clara diferencia con las economías desarrolladas: los hogares chinos no disponen de una gran reserva de ahorros para cubrir un periodo prolongado de elevado consumo. “Aunque la tasa de ahorro de China ha aumentado un poco, el apoyo fiscal se ha centrado en ayudar al lado de la oferta de la economía más que en transferencias directas a los hogares, como ocurrió en Estados Unidos, por ejemplo”, afirma Rees.

En consecuencia, la lectura que hacen desde Schroders es que China asume ahora tres trimestres consecutivos de crecimiento por encima de la tendencia a partir del primer trimestre de 2023, con un sesgo hacia los servicios. Según Rees, “creemos que esto elevará el crecimiento del PIB desde nuestra anterior previsión del 5% hasta alrededor del 6,2% en 2023. Sin embargo, el subidón probablemente se desvanecerá a medida que se agote la demanda reprimida, se gaste el ahorro y las fuerzas cíclicas se vuelvan menos favorables. Creemos que el crecimiento del PIB volverá al 4,5% en 2024”.

Su segunda conclusión es que este “subidón” tendrá un contagio limitado de cara a otras economías. Por ejemplo, según indica Rees, las pequeñas economías asiáticas sí se beneficiarán, ya que el regreso de los turistas chinos impulsará a otras regiones de Asia, pero es probable que se trate de las pequeñas economías asiáticas que representan solo una fracción del PIB mundial.

Sin embargo, matiza que “es posible que los exportadores europeos no se beneficien tanto como en el pasado”. Según explica, por lo general, Europa se beneficiaría de un repunte del ciclo económico chino, ya que un mayor crecimiento estimula la inversión de los fabricantes en respuesta a un aumento de la demanda de bienes.

“Además, la fuerte inversión previa y la débil demanda externa hacen improbable que la recuperación estimule un renovado ciclo de inversión en el sector manufacturero que succione importaciones de Europa y del resto del mundo. Por último, aunque la política de COVID cero puede haber retrasado la inversión extranjera directa, no está claro si las multinacionales aumentarán la inversión en China en un momento en que las presiones geopolíticas están impulsando la diversificación de la cadena de suministro”, añade Rees.

Para Schroders, el resultado es que, si bien el abandono de la política COVID cero ha mejorado claramente las perspectivas para China este año, el resto del mundo no parece que vaya a beneficiarse mucho, si es que lo hace. “De hecho, aunque también hemos revisado al alza nuestras expectativas de crecimiento para EE.UU. y la eurozona este año, las mejoras se deben a factores internos más que a un impulso de China”, concluye el experto de la gestora.