La gestora de fondos Carmignac prevé que, en 2023, un año signado por la recesión mundial, la volatilidad de los mercados financieros abrirá oportunidades de inversión que demandarán una gestión flexible, ágil y selectiva.

La atención de los inversores sigue centrada en la inflación y el riesgo de recesión, que Carmignac no espera que afecte a los tres principales bloques económicos, Estados Unidos, la zona euro y China, de la misma manera ni al tiempo. Esta asincronía, señala Carmignac, lleva aparejados los beneficios de la diversificación, al tiempo que la volatilidad de los mercados financieros trae consigo oportunidades de inversión.

Perspectivas económicas para Estados Unidos, Europa y China

En Estados Unidos, el mercado laboral está al rojo vivo y esto favorece el alza de los salarios de los trabajadores, una tendencia que a su vez alimenta la inflación de ese país.

El economista jefe de Carmignac, Raphaël Gallardo, estima que la economía estadounidense entrará en recesión a finales de este año “pero con un descenso de la actividad mucho más acusado y prolongado de lo previsto por el consenso del mercado”.

“Para combatir la inflación, la Reserva Federal (Fed) tendrá que crear las condiciones para una verdadera recesión con una tasa de paro muy superior al 5%, frente al 3,5% actual, lo cual no está previsto por el consenso”, asegura Gallardo.

En Europa, de acuerdo a la previsión de Carmignac, los elevados costes de la energía podrían afectar tanto a los márgenes de las empresas como al poder adquisitivo de los hogares, desencadenando así una leve recesión durante este trimestre y el próximo.

“El Banco Central Europeo (BCE) se enfrentará a un entorno cuasi-estanflacionario debido a la debilidad de la recuperación y a la continuación de la inflación energética. Asimismo, un renovado activismo en el ámbito presupuestario podría intensificar la presión sobre el BCE y forzar un arduo debate sobre el dominio presupuestario”, afirma el economista.

Carmignac precisa en tanto que la economía de China depende actualmente solo del sector público, que apuntala el crecimiento gracias al gasto en proyectos de infraestructuras, al tiempo que el sector privado se encuentra en plena recesión.

Gallardo señala que “con el sistema sanitario chino incapaz de soportar una ‘ola de salida’ de la política de Covid cero durante el invierno, las autoridades se vieron obligadas a estimular el crecimiento del PIB adoptando un doble eje monetario y diplomático”.

En ese contexto, apunta, las autoridades chinas aceptaron flexibilizar las condiciones de liquidez e iniciaron una relajación de las tensiones con Estados Unidos. Según el economista jefe, “esto es un buen augurio para el retorno gradual a la fortaleza económica”.

Estrategias de inversión

En su análisis de las perspectivas para 2023, Carmignac subraya que aunque el contexto pueda parecer sombrío, no significa que no haya oportunidades de inversión.

Tras el endurecimiento en 2022 de las políticas monetarias de los bancos centrales de todo el mundo, la gestora de fondos prevé que en 2023 las autoridades monetarias adoptarán una actitud de espera para evaluar el impacto de una subida tan rápida de los tipos de interés y ser conscientes del riesgo de que se materialice un aterrizaje brusco.

Esto, sumado al regreso al signo positivo de la rentabilidad real de los bonos, implica que los mercados de renta fija han recuperado en gran medida su condición defensiva. Y la tendencia a la baja de la inflación de la primera parte del año debería favorecer a los títulos de renta variable de crecimiento visible.

Expectativas de beneficios en los mercados de renta variable

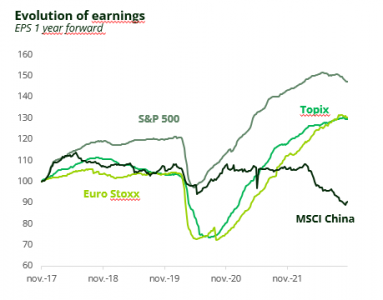

Carmignac señala que, en los mercados de renta variable, las expectativas de beneficios siguen siendo altas en Estados Unidos y Europa, lo que no ocurre en China, ni tampoco en Japón, dada la depreciación del yen.

Kevin Thozet, miembro del comité de inversión de Carmignac, afirma que “a diferencia del mercado de renta fija, las cotizaciones de la renta variable no incorporan la hipótesis de una grave recesión, por lo que los inversores deben ser cautos”.

“La renta variable japonesa podría sacar partido de la renovada competitividad de la economía nacional, impulsada por la caída del yen frente al dólar, pero también de la demanda interna. China será una de las pocas zonas en las que el crecimiento económico en 2023 será mejor que en 2022 y, si el resto de las variables se mantienen, la economía tendrá impacto en los beneficios de las empresas”, sostiene.

En los mercados de renta fija, Carmignac destaca que los bonos corporativos también ofrecen oportunidades interesantes, ya que, por el lado del riesgo, el incremento previsto de las tasas de impago ya está ampliamente descontado en los precios actuales. Además, los rendimientos implícitos se encuentran, de acuerdo a la gestora de fondos, en niveles coherentes con las perspectivas a largo plazo de la renta variable.

Apuesta por los vencimientos largos en el mercado de deuda pública

Carmignac señala en tanto que en lo que respecta a la deuda pública, pese a que un crecimiento económico más débil se suele asociar a una menor rentabilidad de los bonos, es poco probable que se produzca un cambio de tendencia dado el entorno inflacionista. Incluso, aunque el ritmo de endurecimiento monetario disminuya o incluso se frene del todo.

“En semejante entorno, son preferibles los vencimientos largos (de 5 a 10 años)”, recomienda Thozet, al señalar que en el mercado de renta fija, cuando los rendimientos suben, los inversores pueden permitirse esperar hasta ver cómo evolucionan las cosas. En los mercados de crédito, sostiene el economista, el tiempo juega a favor del inversor.

“Sin embargo, debemos ser conscientes de que el abandono de la represión financiera conlleva que algunos se quedarán en el camino, sobre todo cuando golpee la recesión”, concluye el miembro del comité de inversión de Carmignac.

Información legal importante. El presente documento está publicado por Carmignac Gestion S.A., sociedad gestora de carteras autorizada por la Autorité des Marchés Financiers (AMF) en Francia, y su filial luxemburguesa, Carmignac Gestion Luxembourg, S.A., sociedad gestora de fondos de inversión autorizada por la Commission de Surveillance du Secteur Financier (CSSF), de conformidad con el capítulo 15 de la ley luxemburguesa de 17 de diciembre de 2010. «Carmignac» es una marca registrada. «Risk Managers» es un eslogan asociado a la marca Carmignac. Este documento no constituye un asesoramiento relativo a una determinada inversión o un arbitraje de valores mobiliarios o cualquier otro producto de gestión o de inversión. La información y las opiniones contenidas en este documento no tienen en cuenta las circunstancias individuales de cada inversor y no deben considerarse, en ningún caso, un asesoramiento jurídico, fiscal o de inversión. La información aquí contenida puede ser parcial y es susceptible de modificación sin previo aviso. Este documento no puede reproducirse ni total ni parcialmente sin autorización previa. CARMIGNAC GESTION , 24, place Vendôme – F – 75001 París – Tel.: (+33) 01 42 86 53 35 Sociedad de gestión de carteras con autorización de la Autoridad de los Mercados Financieros de Francia. Sociedad anónima (SA) con un capital de 15.000.000 EUR – RCS París B 349 501 676 CARMIGNAC GESTION Luxembourg, City Link, 7 rue de la Chapelle – L-1325 Luxemburgo Telf.: (+352) 46 70 60 1 Filial de Carmignac Gestion. Sociedad de gestión de fondos de inversión con autorización de la Comisión de Supervisión del Sector Financiero de Luxemburgo. Sociedad Anónima con un capital de 23.000.000 euros – Número de registro mercantil (R.C.) Luxemburgo B 67 549