No cabe duda de que 2022 fue un año muy malo para las empresas de crecimiento. La pregunta que se hacen hoy en día los inversores en crecimiento es: ¿y ahora, qué?

«El año pasado, los inversores se dieron cuenta de que los reducidos tipos de interés habían dado lugar a muchos excesos, como por ejemplo un nivel muy elevado de valoración en algunas compañías sin unas cifras de beneficios que lo respaldaran», afirma el gestor de renta variable de Capital Group, Carl Kawaja. «Dicho esto, el principio fundamental que supone invertir en empresas cuya rentabilidad va a proceder de la generación de un crecimiento superior a lo largo del tiempo sigue teniendo sentido para los inversores a largo plazo. Solo hay que ser más selectivo», agrega.

De hecho, las valoraciones de muchas compañías de crecimiento muy conocidas se han ajustado para reflejar un mayor coste del capital. Según Kawaja, en el futuro, el crecimiento de los beneficios empresariales podría impulsar en mayor medida el rendimiento de la inversión.

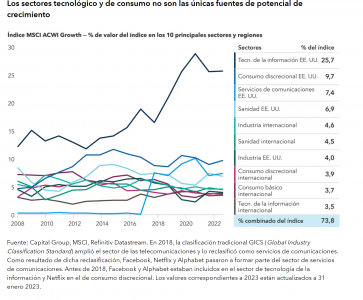

La buena noticia es que las compañías con potencial de crecimiento procederán probablemente de una gama más amplia de sectores y regiones, y no solo de los sectores tecnológico y de consumo.

Visión 1: El punto de inflexión de la inteligencia artificial ya está aquí

“El mercado ha castigado a las compañías tecnológicas y de consumo, en muchos casos, con razón. Pero creo que lo ha hecho de forma indiscriminada. Mucha gente dice que el mundo ha cambiado y que lo que valía hace diez años ya no valdrá en el futuro; pero creo que es un error. El mercado podría estar pasando por alto la solidez de algunas compañías bien posicionadas”, afirma Martín Romo, gestor de Capital Group con 31 años de experiencia en el sector.

Por otro lado, el ritmo de innovación está aumentando en todo el mundo. “Nos encontramos en un punto de inflexión en lo que respecta a la inteligencia artificial. No dejan de surgir por todas partes nuevos usos de esta inteligencia”, agrega.

Algunas compañías como Microsoft están utilizando tecnología de inteligencia artificial para diferenciar su oferta y ofrecer una mayor productividad a sus clientes. Microsoft ya ha publicado una versión de prueba limitada de su motor de búsqueda Bing que utiliza ChatGPT, un chatbot desarrollado en colaboración con OpenAI. La compañía también ha dado a conocer su intención de incluir la tecnología en su conocido paquete de software Office, su plataforma Teams y su servicio de desarrollo de código GitHub.

La mayor adopción de tecnología de inteligencia artificial exigirá una gran potencia informática, lo que favorecerá a las compañías de servicios en la nube y al sector de los semiconductores. Nvidia, compañía especializada en el desarrollo de semiconductores y hardware, ya utiliza la inteligencia artificial para aumentar la velocidad de desarrollo de sus propios productos y recientemente ha dado a conocer una alianza de distribución de inteligencia artificial con Microsoft. El fabricante de semiconductores Broadcom, que contribuyó al desarrollo de chips de inteligencia artificial para Google en 2016, ha presentado desde entonces chips más avanzados.

“Nos encontramos en las primeras fases de desarrollo de esta tecnología. Me recuerda a los primeros días de la telefonía móvil y la nube, cuando ambos ámbitos comenzaron a crecer de forma desmesurada. Sigo estando firmemente convencido de las oportunidades de inversión a largo plazo que ofrece esta tecnología”, asegura el gestor.

Visión 2: Las compañías proveedoras permiten el crecimiento de los distintos sectores

Hay que prestar atención a las etapas de abundancia y escasez de capital. “Cuando un sector determinado recibe una gran cantidad de capital, suele producirse un aumento de la inversión que puede ofrecer oportunidades a los proveedores de dicho sector”, explica Cheryl Frank, gestora de Capital Group con 24 años de experiencia en el sector.

“Es lo que en inglés se conoce como compañías pick-and-shovel (pico y pala). A veces los inversores pasan por alto estas empresas, pero suelen tener unos flujos de caja más estables y unos perfiles de riesgo más bajos que las compañías a las que suministran”, completa la experta.

A manera de ejemplo, se puede pensar en la cantidad de dinero que se ha invertido en la labor de investigación y desarrollo (I+D) en el ámbito sanitario. Se trata de una tendencia que comenzó hace ya varios años, pero que se aceleró durante la pandemia.

“Compañías como Danaher y Thermo Fisher Scientific, que proporcionan equipos de pruebas, reactivos y dispositivos de diagnóstico a las farmacéuticas, podrían registrar un aumento de la demanda de sus servicios gracias al crecimiento de la inversión en I+D”, detalla la gestora.

Visión 3: El debilitamiento del dólar favorece a grandes compañías de todo el mundo

El año pasado, y por primera vez en casi diez años, el mercado de renta variable estadounidense se vio superado por otras grandes regiones del mundo. “En mi opinión, parece bastante probable que esta tendencia se mantenga, ya que hemos asistido a un ciclo alcista muy largo del mercado estadounidense y del dólar”, señala Carl Kawaja, gestor de Capital Group con 36 años de experiencia en el sector.

La fortaleza del dólar suele perjudicar a las compañías extranjeras. Pero en algún momento, la Reserva Federal tendrá que comenzar a recortar los tipos de interés. Cuando eso ocurra, el dólar podría volver a caer. “Ese escenario me lleva a ser optimista sobre las perspectivas de la inversión global”, asegura. “Siempre va a haber grandes compañías en Europa y Asia con sólidas perspectivas de negocio”, añade.

Existen ciertas compañías fuera de Estados Unidos que han ido abriéndose a las oportunidades que les ofrece el entorno global. Están comenzado a enfocarse en la generación de valor para los accionistas en un momento mucho más favorable para sus respectivas divisas.

Carl Kawaja cita como ejemplo el caso de ASML, el principal proveedor de equipos de fabricación de los semiconductores más avanzados, una compañía neerlandesa que ha desarrollado una tecnología única para la fabricación de chips avanzados.

“A medida que iba aumentando su cuota de mercado, ASML comenzó a invertir con fuerza en el desarrollo de su ventaja tecnológica. En estos momentos, muchas compañías de chips están cayendo y el sector se enfrenta a un exceso de oferta. No obstante, a más largo plazo, creo que el sector está bien posicionado para una sólida recuperación cíclica”, explica el gestor.

En suma, los tres experimentados gestores de Capital Group coinciden en que las claves para hacer frente a la volatilidad de los mercados son la paciencia, la experiencia y la perspectiva a largo plazo. Creen también que las compañías de crecimiento tienen más posibilidades de superar las caídas del mercado y salir de ellas reforzadas.