Los recientes canjes y recompras de deuda soberana de Argentina no son eventos de incumplimiento o default, afirma Fitch Ratings en un informe, pero las debilidades de las políticas continúan aumentando las vulnerabilidades económicas y socavando la capacidad de pago, y una sequía severa y elecciones inminentes agravarán estos desafíos en 2023.

En enero, las autoridades argentinas comenzaron a recomprar títulos de deuda en moneda extranjera a través del mercado secundario. Desde julio de 2022 realizan canjes de títulos en pesos para extender vencimientos. Según los criterios de Fitch, un canje de deuda en dificultades (DDE) debe implicar una reducción material en los plazos y ser necesario para evitar un evento tradicional de incumplimiento de pago. Fitch no considera cumplida la segunda condición.

La recompra por debajo de la par de los bonos en dólares que vencen a partir de 2025 apunta a una parte del stock total (1.000 millones dólares de 100.000 millones de dólares) que es demasiado pequeña para afectar materialmente la capacidad del soberano para prestarles servicio. Los canjes de deuda en pesos se han producido principalmente con entidades del sector público inclinadas a apoyar al gobierno, y junto con (en su mayoría) subastas periódicas exitosas, por lo que no está claro si fueron necesarios o tenían la intención de evitar la falta de pago. El banco central (BCRA) ha intervenido con compras masivas de bonos en pesos (por un valor aproximado del 2,3% del PIB en 2022), al igual que otras entidades públicas, en consonancia con el deseo declarado de las autoridades de evitar un evento de incumplimiento del peso, pero alimentando aún más los desequilibrios monetarios.

Presiones sobre las reservas del Banco Central

Sin embargo, la capacidad de pago soberana está bajo una presión cada vez mayor, como se refleja en la rebaja de Fitch de las calificaciones en moneda local y extranjera de Argentina a ‘CCC-‘ en octubre de 2022. Las autoridades del país deben aliviar los desequilibrios macroeconómicos o mejorar la confianza, ya que esto ha implicado principalmente medidas improvisadas en lugar de ajustes sostenibles, dice desde la calificadora.

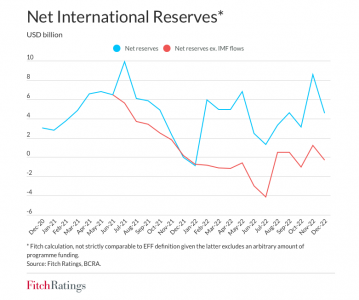

Las reservas internacionales netas aumentaron 6.000 millones de dólares en 2022 a 8.600 millones de dólares, según la estimación de Fitch, lo que probablemente cumpla con el objetivo de EFF. Sin embargo, esto solo se logró mediante el financiamiento neto del FMI que se tornará negativo este año, el mecanismo del “dólar soya” mediante el cual el BCRA compraba divisas a exportadores de soja con una prima sobre la tasa a la que vende divisas, y la postergación de la provisión de divisas a los importadores. Es poco probable que este enfoque conduzca a una acumulación sostenida de reservas. Mientras tanto, la peor sequía en décadas y las recompras de bonos en moneda dura se sumarán a las presiones sobre las reservas, que volvieron a caer en enero.

Déficit fiscal y efectos transitorios

El déficit fiscal primario del gobierno federal se redujo al 2,6 % del PIB en 2022 desde el 3,3 % en 2021, por debajo del objetivo del 2,8 % (excluyendo las ganancias contables consideradas falsas por el FMI). Esto reflejó efectos transitorios más que ajustes estructurales. El gasto en pensiones cayó 0,4 puntos porcentuales del PIB en medio del aumento de la inflación, pero la indexación hacia atrás eventualmente erosionará estos ahorros. Los subsidios a la energía cayeron 0,3 pp del PIB, lo que refleja una acumulación de atrasos más que los aumentos de precios para el usuario final promulgados a fines del año pasado. Es probable que alcanzar el objetivo del 1,9% para 2023 dependa nuevamente de los efectos de la inflación y de medidas improvisadas en lugar de reformas estructurales, que serán particularmente difíciles en un año electoral.

A pesar de un desempeño fiscal y un crecimiento más fuertes de lo esperado, la deuda/PIB aumentó al 85 % en 2022 desde el 81 % en 2021, en lugar de caer al 74 % como se proyectó originalmente en el EFF, lo que destaca los riesgos para la sostenibilidad de la deuda por el aumento de los pagos de intereses y por debajo -los artículos de línea.

El financiamiento directo de la tesorería por parte del BCRA se mantuvo por debajo del límite EFF del 0,8% del PIB en 2022. Sin embargo, el BCRA brindó un apoyo indirecto masivo al gobierno a través de sus compras en el mercado secundario de bonos y otras medidas (incluido el dólar de soja), lo que agravó los desequilibrios monetarios.

El BCRA podría verse sometido a una presión aún mayor para apoyar financieramente al gobierno, que ha enfrentado dificultades para renovar la deuda en pesos que vence más allá del ciclo electoral actual (las primarias son en agosto y las elecciones generales el 22 de octubre). Las tensiones de financiamiento que aumentan los riesgos y los incentivos para que el soberano no cumpla o vuelva a perfilar los pagos de los bonos, o los intercambie en términos de dificultades, podría resultar en un incumplimiento u otra acción de calificación negativa. Evaluaremos los canjes de deuda futuros de acuerdo con sus términos y con referencia a la definición ‘DDE’ en nuestros criterios soberanos.