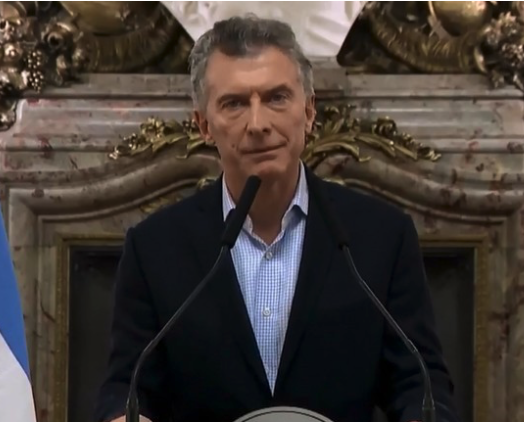

El presidente de Argentina, Mauricio Macri, anunció ayer martes que ha iniciado conversaciones con el Fondo Monetario Internacional (FMI) para recibir una «línea de apoyo financiero» por la situación generada en el país ante la fuerte depreciación del peso frente al dólar en un difícil contexto global, marcado por la subida de tipos de interés en EE.UU. y la potencial revalorización de la divisa americana frente a algunas del mundo emergente. Y principalmente frente a la de países que, como Argentina, dependen fuertemente de la financiación externa.

“Esta decisión la he tomado pensando en el mejor interés de todos los argentinos, no mintiéndoles como tantas veces se ha hecho (…). Cumpliendo con los compromisos y alejándonos de la demagogia, estoy convencido de que por este camino se va a lograr un mejor futuro”, decía ayer Macri, tratando de ofrecer tranquilidad a los mercados. Los inversores temen que esta situación impacte negativamente en la deuda del país, y pueda incluso contagiar a los mercados de otras economías emergentes, y por cercanía, a las latinoamericanas.

El pasado viernes, el Banco Central de la República de Argentina (BCRA) decidió elevar el tipo de interés de referencia hasta el 40% menos de 24 horas después de que la institución hubiera elevado el precio del dinero hasta el 33,25% en un nuevo intento de defender el cambio del peso frente al dólar. De esta forma, el banco central incrementó la tasa de referencia en 675 puntos básicos en menos de un día en lo que representa el tercer aumento del precio del dinero la semana pasada, subiendo así el interés de referencia hasta el 40% desde el 27,25% de la semana anterior.

Medida de precaución

Las nuevas medidas de ayuda pretenden aliviar esta situación. Para Alejandro Hardziej, analista de Renta Fija de Julius Baer, se trata de una medida de “precaución”: “Parece que Argentina está negociando una línea de crédito como medida de precaución para cubrirse de unas potenciales necesidades de financiación sin tener que acudir a los mercados internacionales de deuda en un escenario de crecientes costes de préstamos y una mayor aversión al riesgo de los inversores hacia los mercados emergentes”, explica. En su opinion, el movimiento “no refleja un problema de liquidez subyacente sino un movimiento realizado por el gobierno para calmar los miedos de los inversores y reducir la presión sobre la divisa», el peso argentino.

“Que Argentina se haya adelantado a pedir ayuda al FMI es una buena señal, pues puede ayudar porque las cosas se están haciando bien a pesar de que dañe la imagen de Macri”, añade Alejandro Varela, gestor de Renta 4 Gestora.

Para Amílcar Barrios, analista de Tressis, “Argentina pasa por la ventanilla del FMI para conseguir una línea de financiación que el mercado le está negando, no por nada, sino por el extenso y nefasto historial financiero que acumula aquel país, mande quien mande”.

Claudia Calich, gestora del fondo M&G Emerging Markets Bond, recuerda que el peso argentino en los últimos dos meses se había encarecido en términos reales, siguiendo los fuertes flujos recibidos de los inversores internacionales en 2017. “Esos flujos de capitales provocaron que el ratio de intercambio nominal se depreciara mucho menos que la inflación”. Pero la marea empezó a cambiar a final del año pasado, cuando el Banco Central del país cometió, en su opinión, el error politico de subir el objetivo de inflación para 2018, desde el 10% hasta el 15%, de forma que ese ajuste permitió a la entidad cortar tipos a principios de enero, algo que lastró su credibilidad e hizo aumentar las preocupaciones sobre si la política monetaria está libre de interferencia gubernamental. “Otro error político fue el nuncio del impuesto del 5% en las inversiones del Tesoro en pesos argentinos, que tuvo impacto tanto en los inversores locales como internacionales y llevó a una reducción de las inversiones en deuda pública en pesos”, explica la experta.

Una mayor lectura de inflación y un dollar más fuerte generó una fuerte presión sobre la divisa del país, explica la gestora, de forma que el Banco Central se dio cuenta de la necesidad de restringir la política monetaria, con tres subidas de emergencia, hasta ese 40% mencionado anteriormente. “Creo que las autoridades monetarias tendrán éxito ahora a la hora de ralentizar la depreciación de la divisa”, explica. Calich argumenta que el peso sobrevalorado también está contribuyendo a ampliar el deficit por cuetna corriente del país, hasta el 5% pero que, con esta situación, espera que empiece a reducirse en la medida en que el peso se va moviendo hacia el equilibrio. “Las implicaciones serán una mayor inflación este año y posiblemente el próximo, un menor crecimiento y una mayor caída de la popularidad de Macri”.

Pero sin default…

Sobre si es una situación de default, cree que “aún no. Veo esto como un re-pricing del riesgo de Argentina, que había empezado a comienzos de año, junto con ventas en el mercado de deuda emergente en divisa tanto local como fuerte”, explica.

Y además habla de dos resquicios de esperanza para Argentina: en primer lugar, las próximas elecciones no llegarán hasta enero de 2019, de forma que las autoridades tienen tiempo para tomar su «amarga medicina» este año, pero que conducirá a reajustar la economía en 2018. En segundo lugar, el FMI puede intervenir con un programa de ayuda si el país latinoamericano pierde acceso al mercado de capitales o hay algún tipo de crisis propiciada por la salida de capitales (a diferencia de otros mercados como Venezuela), algo que considera positivo. “Argentina y el FMI han tenido una relación tumultuosa en el pasado pero el objetivo esta vez sería asegurar estabilidad para que Argentina no vuelta a sus políticas populistas fallidas bajo una nueva administración”, añade.

¿Señal de advertencia?

Con todo, no hay que perder de vista la situación de los emergentes… sobre todo con débiles fundamentales. Así lo advierte Paul Greer, gestor de Fidelity, que explica que el país sudamericano ha llegado a este punto en gran medida por el fortalecimiento de dólar y el aumento de la rentabilidad de la renta fija estadounidense.

“Como sucede con los pájaros enjaulados que sirven de alerta de gas grisú en las minas, lo de Argentina es una llamada de atención a los inversores posicionados en mercados emergentes con fundamentales débiles. Este tipo de activos no se llevan bien con un dólar cada vez más fuerte. La reciente situación de precios ilustra lo rápido que puede cambiar el sentimiento [inversor]”, afirma.

Impacto en España

Luis Padrón, analista de Ahorro Corporación, cree que el problema de Argentina “parece algo más estructural que un problema de divisas». Sobre la exposición a este mercado que tiene España, destaca “todo lo que ha cambiado la historia respecto a la exposición que las compañías españolas han tenido a este mercado”, pasando de ser uno de los países con mayor exposición a tener una exposición muy reducida en el negocio de las compañías. “Solo Día, Centis y un poco Telefónica están ‘sufriendo’ el impacto de esta situación», añade (ver cuadro de Ahorro Corporación).