A partir de hoy, los ojos de los analistas e inversores vuelven a estar puestos en Europa por un doble motivo: la reunión del BCE y la cumbre que tendrá lugar a finales de semana y en la que, previsiblemente, la UE avanzará en las discusiones sobre el Fondo de Recuperación. Pero, vayamos por orden.

Sobre la reunión del Banco Central Europeo (BCE) y la conferencia de prensa que se celebrará hoy, los expertos señalan que la institución monetaria debería aprovechar la ocasión para disipar algunas dudas. “Tanto las autoridades fiscales como las monetarias siguen lidiando con la recesión. Aún así, el BCE probablemente hizo lo suficiente el mes pasado para tomarse un respiro en su reunión del Consejo de Gobierno de este jueves. Sin embargo, puede que sea necesario afinar la comunicación. En las últimas dos semanas algunos miembros del Consejo han mencionado la posibilidad de que el banco central no tenga que gastar todo lo que ha previsto desde el comienzo de la crisis. Dado que las últimas cifras del banco central muestran que, en efecto, ha reducido su volumen de compras en las últimas semanas, no nos sorprendería escuchar muchas preguntas sobre la solidez de su compromiso”, señala Gilles Moëc, economista jefe de Axa Investment Managers.

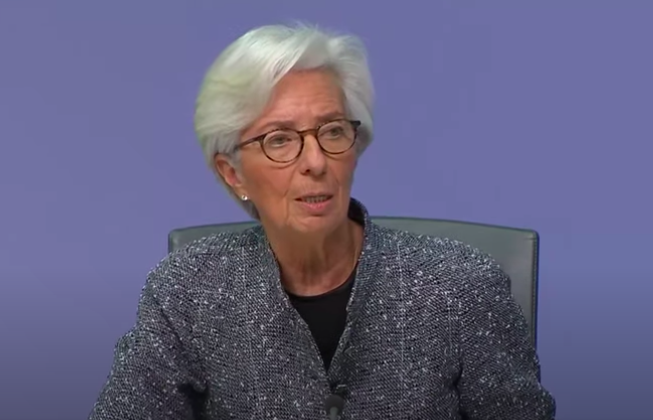

En opinión de Moëc, debería ser relativamente sencillo para Christine Lagarde explicar que la reducción de las compras es una mera adaptación a mejores condiciones de mercado, pero que no hay una nueva preferencia de restricción por parte del banco central. En opinión de Franck Dixmier, Director de Inversiones Global de Renta Fija de Allianz Global Investors, pese a que la respuesta política del BCE a la pandemia del coronavirus ha sido efectiva hasta el momento, debería reiterar su capacidad, y disposición, de hacer más si es necesario. «El BCE puede estar satisfecho de la gran mejora de las condiciones financieras en la zona euro. Sin embargo, ante la incertidumbre sobre la evolución de la pandemia, en la zona del euro y en el mundo, que ponen en duda las perspectivas de crecimiento y la economía global, el banco central debe permanecer alerta y reiterar su capacidad de hacer más si es necesario. Los mercados deberían permanecer tranquilos, con la seguridad de que cuentan con la presencia de un BCE que mantiene el control de la curva de rendimiento», apunta Dixmier.

«Probablemente se le volverá a preguntar sobre la posibilidad de incluir en los activos elegibles a las emisiones que hayan perdido el grado de inversión durante la pandemia, ya que el mercado en determinados momentos si ha descontado que pudieran incluirse dentro PEPP», añade Germán García Mellado, gestor de renta fija de A&G Banca Privada.

Según François Rimeu, estratega senior de La Française AM, es demasiado prondo para que el BCE endurezca las condiciones financieras. «El BCE podría empezar a comprar «ángeles caídos», especialmente después de la última encuesta sobre préstamos bancarios que mostró el endurecimiento de las condiciones de crédito para los hogares. Dicho esto, la comunicación no ha sido muy clara sobre este tema recientemente (sólo el Sr. Panetta ha hablado recientemente de ello). Por lo tanto, sería una sorpresa que el BCE decidiera incluir la deuda basura en su programa de compras. Sin embargo, es una posibilidad», apunta.

Dejando a un lado la posibilidad de que Lagarde realice algunas puntualizaciones, en general, no se esperan grandes decisiones por parte del BCE. “El jueves, no se esperan cambios de la reunión del BCE. Los tipos de interés y los programas de compra de bonos permanecerán en las condiciones actuales. Tras el PEPP lanzado para hacer frente al covid-19 de 600 mil millones de euros, nada parece indicar que vayamos a ver cambios en el corto plazo”, señala Javier Molina, portavoz de eToro en España.

Mismas expectativas mantiene Konstantin Veit, gestor senior de carteras de PIMCO, quien considera que el BCE está en modo “piloto automático” y, por lo tanto, no espera que se produzca ningún cambio en la configuración de su política monetaria. El experto de PIMCO avisa de que “el entorno sigue caracterizándose por una gran incertidumbre sobre las perspectivas económicas y falta de claridad sobre si los políticos responderán a la crisis con suficiente claridad”. Sobre las últimas dudas suscitadas respecto a que el BCE no ejecute en su totalidad el programa de compras de emergencia pandémica, PIMCO asegura que “las posibilidades de que el BCE no se gaste todo el PEPP son bajas”.

De cara a visión del BCE sobre la economía europea, Peter Allen Goves, estratega de tipos de interés europeos en MFS Investment Management, destaca que Lagarde se muestra optimista. Según señala Goves,el panorama general no ha cambiado significativamente desde la reunión de junio. «La economía continúa recuperándose y las perspectivas de inflación son débiles. Todavía vemos suficiente flexibilidad en el Programa de Compras de Emergencia para Pandemias (PEPP) para combatir cualquier endurecimiento injustificado de las condiciones financieras. La operación de refinanciación a largo plazo con objetivos específicos (TLTRO) de junio fue un éxito y la liquidez adicional añadida (alrededor de 550.000 millones de euros) se considera suficiente para apoyar al sector privado en la fase de recuperación (o al menos reducir la crisis de liquidez). En general, no creemos que haya una gran necesidad de nuevas medidas por parte del Banco Central Europeo (BCE) en la coyuntura actual», añade.

Desde Ebury esperan que Lagarde adopte una postura de esperar y observar. «Dadas las importantes medidas de estímulo que se han anunciado ya en el bloque, no esperamos ningún cambio en las políticas del BCE esta semana. La mejora en los datos económicos europeos y en las cifras de contagio desde la última reunión, que tuvo lugar el 4 de junio, disminuye la necesidad de llevar a cabo una flexibilización monetaria adicional”, considera Ebury.

Cumbre europea

Sin embargo, los analistas sí esperan algo más de la cumbre europea. Según Molina, “el foco estará puesto en ver si los llamados “frugal four”, es decir Holanda, Austria, Dinamarca y Suecia, ceden en su negativa a abrir la financiación a los países del Sur bajo formato europeo”.

En opinión de Esty Dwek, Head of Global Market Strategies, de Natixis Investment Managers, se espera un progreso en el Fondo de Recuperación, ya que tendría que ser aprobado relativamente pronto para que se ponga en marcha en 2020. «Creemos que es probable que Alemania ejerza presión para que avance y se solucione. Dado el lento progreso del Brexit, es probable que las negociaciones sobre el Fondo avancen y aunque un anuncio no sería sorprendente, aun así, sería bienvenido”, afirma.

Por su parte Moëc, establece una relación entre el BCE y esta cumbre: “Observamos que como el Consejo Europeo está ocupado negociando el Fondo de Recuperación y Resistencia, la fórmula de apoyo fiscal federal que aligeraría la carga del BCE. La presidenta del BCE puede no querer que los Gobiernos se sientan demasiado cómodos con el nivel de protección que reciben del banco central. Esto podría resultar una difícil elección de palabras en el mensaje a transmitir. Nunca hay un día fácil en el banco central”.

En este mismo sentido, el experto de PIMCO señala que el BCE agradecería un plan ambicioso que infundiera confianza paneuropea, ya que el BCE prefiere no ser la única alternativa otra vez. “El BCE acogería con gran satisfacción un ambicioso plan como fruto de las deliberaciones, un plan que infunda confianza en la respuesta paneuropea, trunca los riesgos de la cola y apoya la política monetaria en la creación de las condiciones financieras acomodaticias necesarias para superar la pandemia sin retrasos indebidos y de forma equilibrada. En efecto, el BCE ha venido destacando la necesidad de que las políticas monetaria y fiscal se complementen en la situación actual, de que el estímulo de la política monetaria vaya de la mano de las medidas adoptadas por los gobiernos de la zona del euro y las instituciones europeas para combatir las consecuencias económicas de la pandemia y contener los riesgos de cola. El BCE prefiere no ser la única alternativa otra vez”, explica Veit.