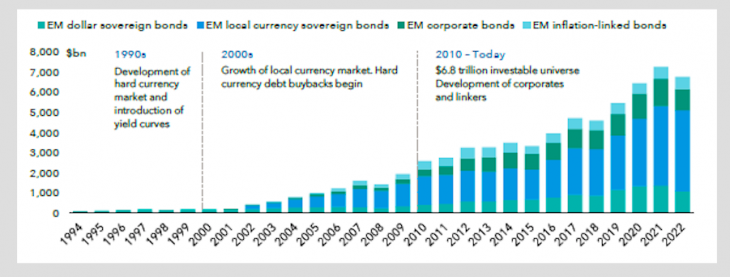

La deuda de mercados emergentes ofreció rentabilidades de dos dígitos en 2023. Las gestoras consideran que, de cara a este año, este activo todavía ofrece oportunidades interesantes, pero no creen que las cifras del año pasado puedan volver a repetirse. Su propuesta es clara: no se trata de ignorar este activo, sino de ser más selectivo. Y sus motivos también: la emisión de deuda sigue aumentando y sigue habiendo motores que empujan la rentabilidad.

Desde Capital Group destacan que la deuda emergente sigue manteniendo un crecimiento relevante. Un crecimiento que este año se verá favorecido por el hecho de que, en septiembre de 2023, JPMorgan anunció que añadiría los bonos gubernamentales indios (IGB) a sus índices en moneda local. La inclusión comenzará con una ponderación del 1% en junio de 2024, aumentando gradualmente hasta alcanzar la ponderación máxima del 10% en marzo de 2025.

“Muchas economías de mercados emergentes han experimentado una mejora de sus tendencias económicas. En conjunto, los déficits fiscales de varios países de mercados emergentes se han reducido hasta los niveles anteriores a la pandemia o por debajo de ellos. Mientras tanto, como la inflación ha bajado, los bancos centrales de los mercados emergentes están empezando a recortar los tipos de interés. Si esta tendencia se mantiene, la unión de dos factores como son la caída de los tipos en los mercados emergentes junto con unos buenos fundamentales podría respaldar a los bonos en divisa local de los mercados emergentes en 2024”, afirman desde Capital Group.

En opinión de M&G, los motores de rentabilidad de la deuda de mercados emergentes en 2024 serán diferentes a los de 2023. “En deuda soberana denominada en divisa fuerte, las impresionantes rentabilidades generadas en 2023 por la deuda high yield y en dificultades (Venezuela, El Salvador, Pakistán y Sri Lanka) no se van a repetir, ya que los bonos han alcanzado el rango de precios de entre 60 y más de 80. Unas rentabilidades futuras similares situarían a esos bonos cerca de su valor nominal: niveles acordes con la deuda con calificación BB, de los que están muy alejados”, explica Claudia Calich, gestora del fondo M&G (Lux) Emerging Markets Bond.

Según recuerda, hubo 15 países que registraron rentabilidades totales superiores al 15% en el año. Por el contrario, apenas un pequeño número de emisores registraron una rentabilidad muy deficiente en 2023 (Bolivia y Ecuador), lo que limita el número de deuda en dificultades que podrían ofrecer una rentabilidad de un 50% o más en 2024. “Por consiguiente, esperamos que el carry tenga un papel más importante en las rentabilidades de 2024 que la revalorización de los precios”, añade.

Para esta gestora, un factor favorable es que muchos de los países con calificación B e inferior presentan ahora rentabilidades de un solo dígito, lo que significa que volverán a tener acceso al mercado. “Tras un año en el que solo hubo un impago soberano (Etiopía), es posible que volvamos a ver un pequeño número, en caso de que no se hagan cambios en las políticas económicas actuales. También resultó alentador que Surinam consiguiera reestructurar su deuda comercial y sus eurobonos, mientras que en otros países los avances fueron más lentos, concretamente en Zambia, Sri Lanka y Ghana. La deuda con grado de inversión presenta una oportunidad limitada de estrechamiento de los diferenciales, puesto que estos se encuentran en sus niveles más reducidos de varios años, y su margen de rentabilidad superior con respecto al high yield lo determinarán principalmente los treasuries”, afirma Calish.

M&G se muestra constructivo de forma selectiva con respecto a las divisas de los mercados emergentes, ya que no esperan que el crecimiento estadounidense supere al de los mercados emergentes ni la trayectoria de su política monetaria (es decir, un endurecimiento adicional).

“En general, las valoraciones no son elevadas, a excepción de algunas divisas como el peso mexicano o la corona checa”, matiza.

Desde abrdn también ponen el foco en ser selectivos. “La capacidad de selección de valores permitirá encontrar valor en algunas de las economías emergentes de mayor riesgo, en las que las valoraciones siguen siendo baratas tras unos años difíciles. Además, muchos países emergentes serán de los primeros en bajar los tipos de interés, después de haber sido de los primeros en subirlos. Esto debería apoyar la deuda en moneda local”, apunta Álvaro Antón Luna, Country Head de abrdn para Iberia.

Por último, en opinión de M&G los inversores no invierten lo suficiente en bonos de los mercados emergentes denominados en divisa local, que se enfrentan a la dura competencia de los elevados tipos a corto plazo de EE.UU., el Reino Unido y la eurozona. “Esto debería mejorar en el futuro, a medida que esos bancos centrales empiecen a relajar su político y los tipos a corto plazo disminuyan. A menudo existe un desfase entre las rentabilidades positivas y las entradas de capitales y unas mayores entradas de capital constituyen un apoyo para las divisas y/o para la acumulación de reservas internacionales, lo que es positivo para la deuda corporativa”, concluye Calich.