La suerte ya está echada: hoy la Reserva Federal estadounidense decide si empieza a subir los tipos de interés, lo que supondría –justo cuando se cumple el aniversario de la quiebra de Lehman Brothers- una ruptura con la política de los últimos siete años, o si por el contrario retrasa su decisión unos meses. Son muchos los expertos que justifican un posible retraso, como descuenta el consenso de analistas, en la situación internacional y la volatilidad de los mercados a raíz de la crisis china.

Pero Daniel Lacalle, CIO de la boutique británica Alpha Strategies Services y reconocido gestor que ha trabajado entre otras entidades en PIMCO, considera que a la Fed el tema internacional no le afecta más que como un análisis adicional: “EE.UU. no es una economía brutalmente exportadora, el peso de las exportaciones sobre el PIB es relativamente bajo, y se suele beneficiar de la ralentización de los países emergentes porque el capital suele fluir de estos mercados a bonos norteamericanos como activo refugio. Además, la ralentización de las economías emergentes conlleva una caída en el precio de las materias primas, algo que le beneficia como importador. En realidad, la Fed no se ha preocupado mucho de nada que no sea la economía doméstica”, explica en una entrevista a Funds Society.

Por eso, en el caso de no tomar hoy la decisión de subir tipos, lo haría teniendo en cuenta tres motivos internos: el impacto en sectores apalancados, la cifra real de paro y el bajo crecimiento económico. “La autoridad se enfrenta a la necesidad de hacer algo urgente, normalizar la política monetaria y teniendo además en cuenta que subir los tipos un 0,25% es muy poco, pero sabe que es una decisión que conlleva riesgos: el riesgo fundamental es la enorme bola de endeudamiento que existe en sectores apalancados del país, como el sector energético o los limited partnerships, pues podría producirse un efecto dominó de salida de fondos de forma agresiva fuera de sectores que se han beneficiado de un entorno de abundante liquidez y tipos muy bajos”, explica.

Además, considera que a la Fed le preocupa también que la economía estadounidense no esté creciendo en línea con su potencial: “Un 2% es un crecimiento pobre y el crecimiento de la economía excluyendo la revisión al alza de los inventarios es algo que merece la pena revisar”. En último término, está el mercado laboral: “Aunque la cifra de paro es baja, y ronda el 5%, la cifra U6, es decir, el paro real, es más alto: la participación laboral ha caído a niveles de 1978”, recuerda Lacalle.

El experto es consciente de que, si no se suben tipos, también puede haber una percepción de que las cosas van mucho peor de lo que las cifras oficiales dictan. Por eso, en su opinión, “la Fed ha de hacer el movimiento lo antes posible, es absolutamente urgente”.

¿Atrapados en los estímulos?

El experto también reconoce que puede haber un problema subyacente de dificultades para salir de unas políticas que han creado adicción en los mercados. “Todo el mundo sabe entrar en los programas de estímulo monetario pero nadie sabe salir sin crear nerviosismo y pánico y es normal, porque cuando se aplican estas medidas de estímulo no se calibra el riesgo financiero en el que se entra. Es un incentivo perverso a tomar mayor riesgo y a invertir con cada vez mayor riesgo y menor rentabilidad”, asegura. De ahí que ve “perfectamente normal” que se genere volatilidad cuando hay cambios en las políticas.

“Los bancos centrales siempre infravaloran la volatilidad pensando que anunciándolo con anterioridad ya acostumbran a los inversores. Pero ya llevamos años en los que una generación de traders jamás ha visto otra cosa que políticas expansivas y eso supone un riesgo brutal porque no saben invertir de otra forma que no sea pensando en el rescate de los bancos centrales, y toman mucho más riesgo del que en realidad perciben”, asegura.

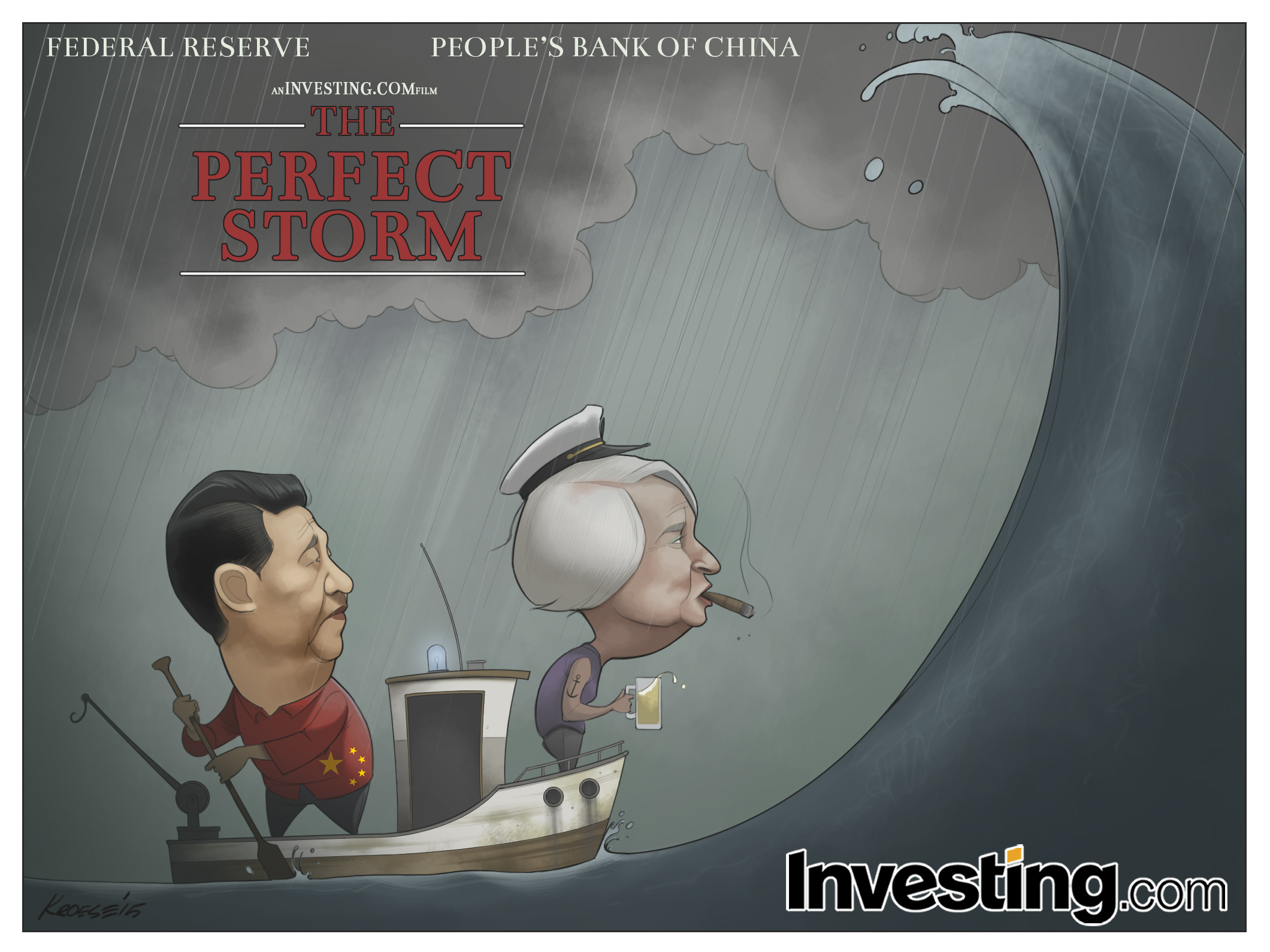

Con todo, en su opinión lo importante no es si la Fed sube los tipos ahora o en diciembre sino el proceso que viene después, de ciclo alcista de tipos: “Es igual que una enorme ola, un maremoto en el que de repente baja la marea: el proceso de salida de capitales de todos aquello activos financieros que estaban beneficiados por la política de liquidez y dinero barato va a continuar”. Pero a él no le importa demasiado: “Lo que haga la Fed deja de importarme desde el momento en que se convierte en parte de la liquidez y al que le importa es porque se ha subido a la cresta de la ola”, apostilla.

Por Fórmate a Fondo

Por Fórmate a Fondo

Por Alicia Miguel Serrano

Por Alicia Miguel Serrano