El patrimonio en la industria global de ETFs alcanzó los 14,41 billones de dólares a finales de octubre de 2024, según los últimos datos publicados por ETFGI. Un volumen de activos que demuestra la solidez de esta clase de vehículos que, según afirman desde Invesco, siguen evolucionando como una herramienta central en la estrategia de inversión. “Su resiliencia frente a la incertidumbre y capacidad para adaptarse a cambios estructurales en los mercados globales subrayan su relevancia”, apuntan desde la gestora.

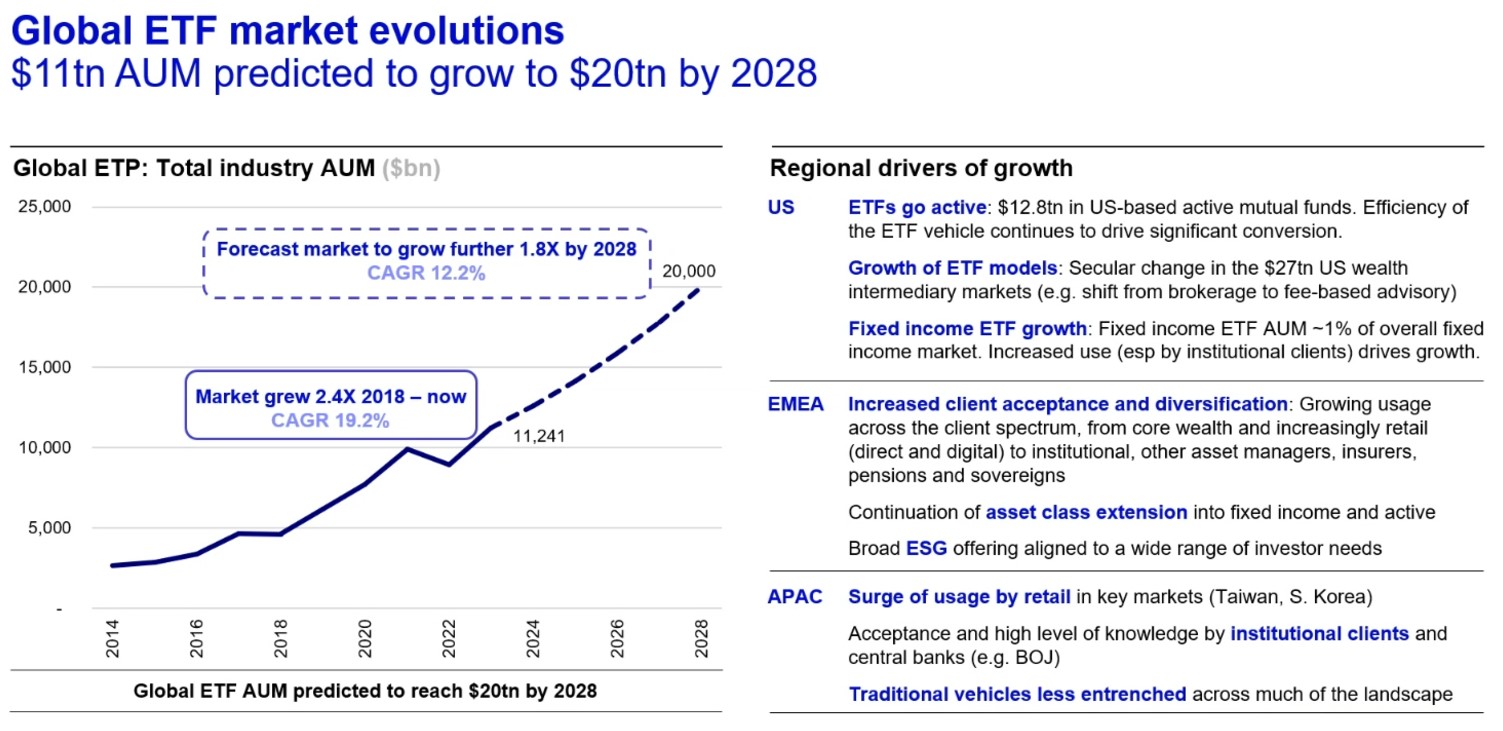

Según Paul Syms, director de Gestión de Productos de Renta Fija y Materias Primas de ETFs en EMEA de Invesco, la previsión es que el patrimonio en fondos ETFs/ETPs alcance los 20 billones de dólares en 2028. “Este ha sido un año fuerte y se ha producido un aumento en la demanda de este tipo de vehículos. En EE.UU., el crecimiento vino principalmente de los ETFs activos, mientras que en la región de EMEA esto es algo aún incipiente. En cambio, en EMEA el crecimiento vino por una mayor diversificación en la clase de inversor que demanda los ETFs, ya que hasta el momento estaba más centrado en los bancos privados; algo similar a lo ocurrido en la región APAC”, explica Syms. En su opinión, este crecimiento refleja la preferencia de los inversores por vehículos de bajo coste y alta liquidez que facilitan el acceso a mercados diversos.

A la hora de hacer balance sobre el comportamiento de este año, Syms apunta algunas tendencias que este mercado ha ido arrastrando y que explican la situación actual. Por ejemplo, señala que la pandemia del COVID-19 marcó un cambio estructural en los mercados globales, acelerando la segmentación de mercados como el chino, separado del resto de Asia. “Esto impulsó la creación de nuevos productos, como ETFs en bonos gubernamentales, que destacan por su combinación de seguridad y rendimientos competitivos, especialmente en EE.UU. y Europa”, indican desde la gestora.

Otra de las tendencias que hemos observado este año es el interés de los inversores por los ETFs de renta fija. Según explican desde Invesco, los ETFs en bonos gubernamentales han demostrado ser una opción destacada debido a sus rendimientos atractivos, la seguridad en momentos de incertidumbre y el bajo coste y acceso directo al mercado de efectivo en comparación con lo que supone comprar deuda pública de manera directa.

En el caso de los ETFs de renta variable, los valores estadounidenses han dominado los flujos, los productos y el interés de los inversores. “Hemos visto nuevos récords en el espacio de los ETFs de renta variable, cuyos flujos se han vuelto a acelerar en 2023 y 2024, en parte por la dirección que ha tenido el mercado. Los flujos estuvieron dominados por EE.UU. y la exposición global. En cambio, el apetito por China se redujo, en mi opinión, porque los inversores están un poco preocupados por el impacto de los aranceles anunciados por Donald Trump”, comenta Chris Mellor, director de Gestión de Productos de Renta Variable de ETFs en EMEA de Invesco.

Perspectivas para 2025

Hasta aquí lo que ha sido 2024, pero ¿qué espera de este mercado la gestora en 2025? Según Invesco, EE.UU. continúa siendo el mercado dominante. “En una cartera de renta variable de mercados desarrollados, las acciones de EE.UU. representan el 70% de la ponderación”, indican. Además, consideran que los ETFs de renta fija seguirán siendo muy atractivos dado el entorno actual de mercado.

Productos como los ETF de renta fija (fixed income) son algunos de los más atractivos de todo el mercado, atrayendo 68.000 millones de dólares en 2023 y otros 58.000 en 2024 hasta principios de noviembre.

La segunda idea que lanza la gestora es que los ETFs temáticos, tras haber pasado un periodo de poco demanda, volverán a atrapar la atención de los inversores. “Los ETFs enfocados en temáticas específicas, como inteligencia artificial (IA), sostenibilidad y nuevas tecnologías, han mostrado un crecimiento bastante limitado en los últimos años debido a que los tipos de interés altos penalizan a las acciones tecnológicas”, apuntan.

Desde Invesco reconocen que se anticipa un resurgimiento con la reducción de tipos que ya se está produciendo, lo que haría más atractivos estos productos centrados en crecimiento y disrupción tecnológica. “La evolución del mercado tecnológico de EE.UU. en los últimos meses demuestra esta tendencia”, matizan.

Por último, consideran que en un entorno de mayor riesgo económico y geopolítico, se producirá un aumento en la demanda de ETFs con estrategias defensivas. En este sentido, añade: “Sectores de baja volatilidad y productos enfocados en estabilidad financiera podrían atraer más interés. De nuevo, los productos de renta fija se colocan como muy atractivos para estrategias defensivas, así como los que están basados en commodities como el oro”.

Una mención especial merece el mercado de la región de EMEA. Syms espera que en 2029 años el mercado llegue a los 4 billones de dólares frente a los 2 billones actuales. “Los motores de ese crecimiento serán: el aumento de un mayor número de inversores que adopten los ETFs, la extensión del uso de vehículos para más clases de activos, especialmente en el caso de la renta fija, la llegada de los ETFs activos y la visión de los ETFs como una herramienta que puede usarse de forma activa en las carteras”, apunta el experto de Invesco.