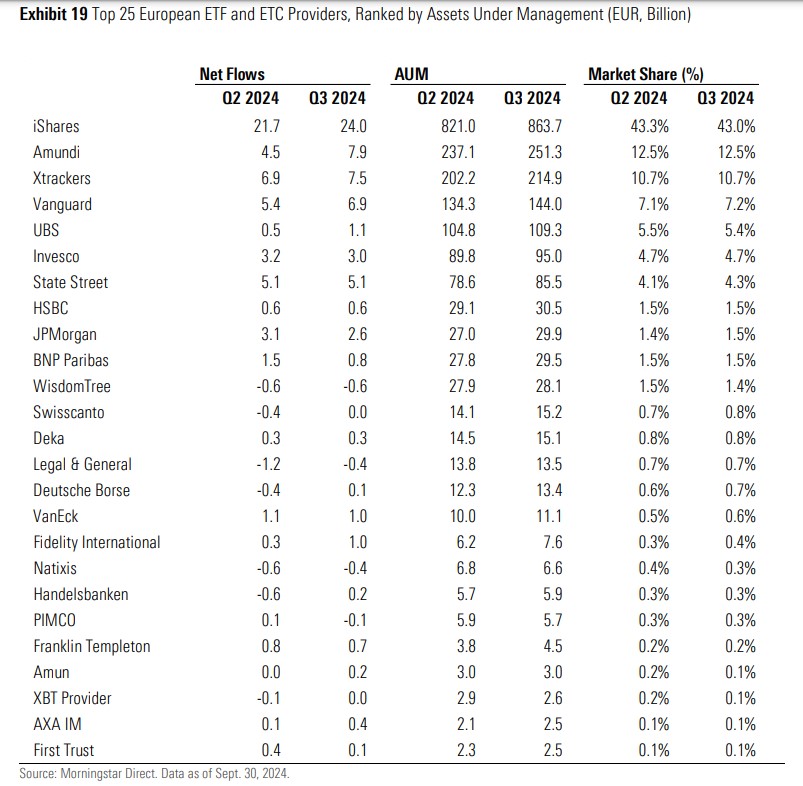

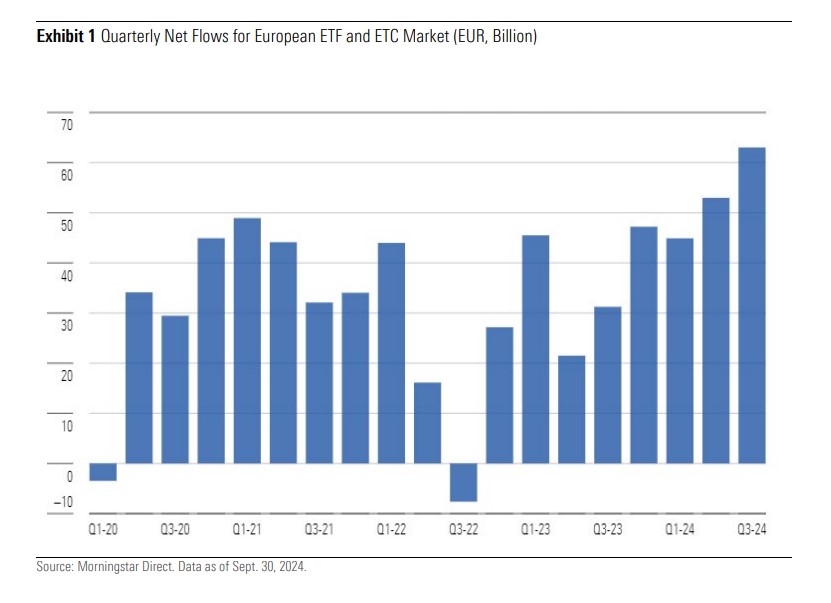

La industria de ETFs europeos va camino de alcanzar cifras récords en 2024, según el último informe del mercado elaborado por Morningstar. Según sus datos, en el tercer trimestre del año se registraron flujos por valor de 63.000 millones de euros, un aumento considerable en comparación con los 53.000 millones de euros del segundo trimestre. Además, los activos gestionados crecieron un 5,7% en este periodo de tiempo, superando por primera vez la barrera de los dos billones de euros. «Este incremento marca un nuevo récord trimestral. Los flujos acumulados en los tres primeros trimestres de 2024 totalizaron 161.000 millones de euros, superando el total de 2023 y el máximo anual previo de 159.000 millones de euros registrado en 2021. Con un trimestre aún por contabilizar, 2024 apunta a ser un año récord para la industria de ETF en Europa», indican desde Morningstar.

Según explica José García-Zárate, Associate Director of Passive Strategies en Morningstar, el mercado europeo de ETF cerró el tercer trimestre con un récord histórico de 63.000 millones de euros en entradas netas. «Sorprendentemente, con un trimestre aún por delante, los flujos acumulados en lo que va de año han alcanzado los 161.000 millones de euros, superando el récord anual anterior de 159.000 millones de euros establecido en 2021. Los activos han superado por primera vez la barrera de los 2 billones de euros», apunta.

García-Zárate destaca que la mayoría de los flujos del tercer trimestre se dirigieron a estrategias de renta variable, especialmente en acciones de gran capitalización de EE. UU. «Hemos observado un aumento sustancial en el interés por los ETFs ponderados por igual en el S&P 500 tras la volatilidad del mercado en agosto. Este fenómeno sugiere que algunos inversores están preocupados por la alta concentración en acciones tecnológicas en los índices ponderados por capitalización. También hubo un aumento en la demanda de ETFs de pequeñas capitalizaciones estadounidenses, a medida que los inversores buscan oportunidades tácticas en el contexto del ciclo de recortes de tasas de interés, alejándose de las grandes capitalizaciones. Por otro lado, los ETFs activos, que han captado gran atención, atrajeron 4.800 millones de euros, representando el 7,7% de todos los flujos de ETFs durante el trimestre. Aunque este segmento está experimentando tasas de crecimiento orgánico de tres dígitos, todavía parte de una base muy baja: los ETFs activos representan solo el 2,2% de los activos totales en Europa”.

Principales tendencias

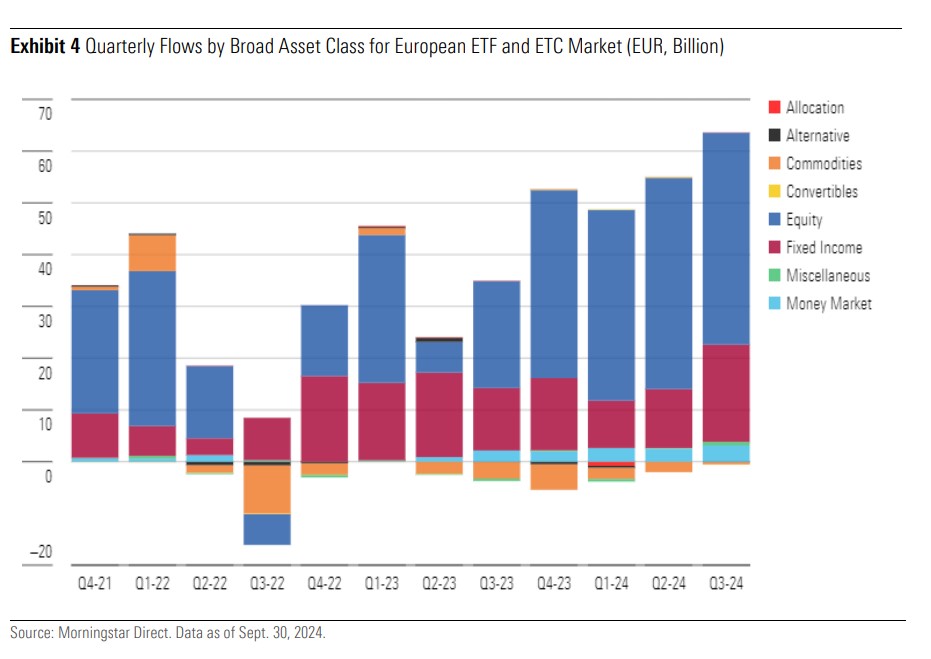

A la hora de hablar sobre tendencias, el informe de Morningstar muestra que la mayor parte de los activos, 1.420 billones de euros (el 71%), permanecen invertidos en estrategias de renta variable. De hecho, estas estrategias captaron 41.000 millones de euros en el tercer trimestre, ligeramente por encima de los 40.000 millones del segundo trimestre. Uno de los datos que más destaca es que la renta variable de gran capitalización estadounidense sigue siendo la exposición de mercado más popular, aunque se ha registrado un aumento notable en el interés por los ETFs que siguen índices ponderados por igual, especialmente el S&P 500. «Estos ETFs han ganado popularidad como herramienta de gestión de riesgos ante la preocupación por la excesiva concentración del mercado», destaca el documento.

El patrimonio en ETFs de renta fija cerraron el trimestre en 427.000 millones de euros, un 21,3% del total. Según Morningstar, los ETFs de bonos atrajeron 18.800 millones de euros en el tercer trimestre, un aumento desde los 11.400 millones del segundo trimestre. «Se favorecieron los ETFs de deuda corporativa con grado de inversión y bonos con vencimiento fijo, mientras que hubo salidas de estrategias de bonos ligados a la inflación», indica el informe.

Por su parte, los ETFs ESG captaron 7.500 millones de euros en el tercer trimestre, frente a los 5.000 millones del segundo trimestre. Según el informe, este incremento fue impulsado por un aumento en los flujos hacia los ETFs ESG de bonos, mientras que los flujos hacia los ETFs ESG de renta variable se mantuvieron prácticamente sin cambios en 3.600 millones de euros. «Los flujos hacia estrategias ESG representaron el 12% del total de flujos hacia ETFs en el tercer trimestre, frente al 9,4% en el segundo trimestre», indican.

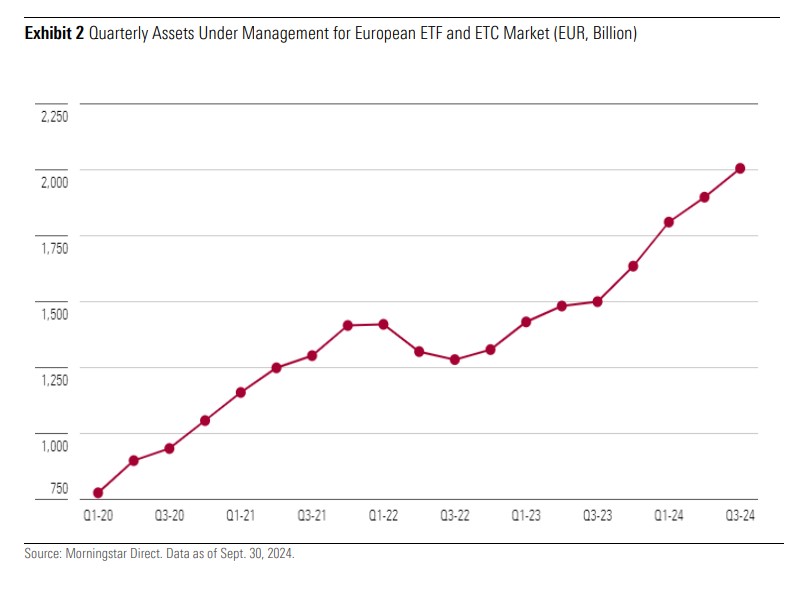

Por último, los ETFs activos captaron 4.800 millones de euros en el tercer trimestre, ligeramente por encima de los 4.700 millones del segundo trimestre, representando el 7,7% de todos los flujos de ETFs durante el período. «Los ETFs de beta estratégica registraron entradas netas de 3.200 millones de euros en el tercer trimestre, liderados por ETFs de estrategias de renta variable ponderadas por igual, mientras que los ETFs temáticos registraron salidas de 1.600 millones de euros en el tercer trimestre, con la mayor salida registrada en el subgrupo de ETFs de transición energética», señala el informe como otras tendencias destacables. Un dato que se repite mes a mes es el liderazgo de iShares, que este tercer trimestre encabezó la clasificación de proveedores con flujos trimestrales de 24.000 millones de euros, seguido de Amundi con cerca de 8.000 millones, Xtrackers con 7.500 millones y Vanguard con 7.000 millones.