Los productos cotizados en bolsa (ETPs, por sus siglas en inglés) se han convertido en una herramienta indispensable para los gestores de portafolios, destacan desde FlexFunds, al ofrecer flexibilidad, accesibilidad y eficiencia en costos para el re-empaquetamiento y la administración de activos. Estos instrumentos financieros permiten a los asset managers diversificar sus carteras de manera eficiente, implementar estrategias de inversión personalizadas y adaptarse rápidamente a las condiciones cambiantes del mercado.

¿Qué es un ETP?

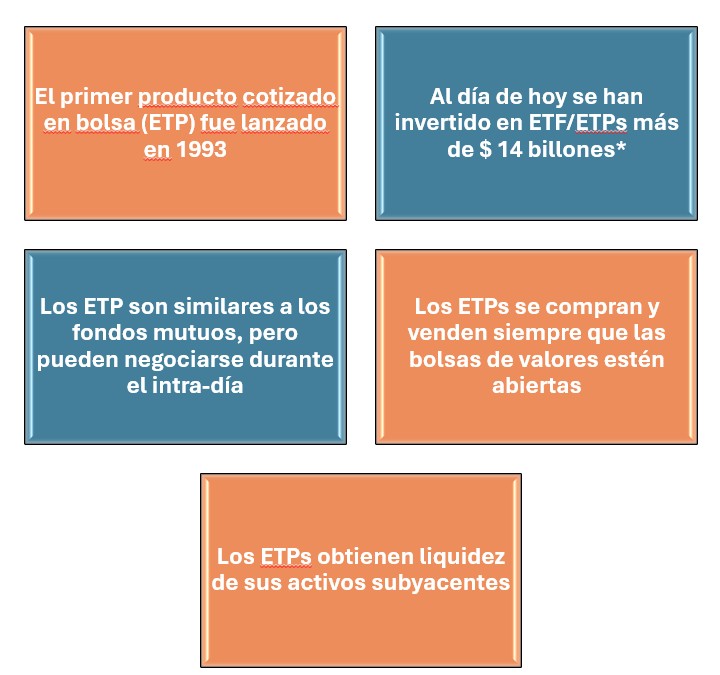

Un ETP es un instrumento financiero que se negocia en una bolsa de valores de forma similar a las acciones. Proporciona acceso a un índice de referencia o a una clase de activo específica, lo que facilita a los gestores la construcción de portafolios diversificados con una sola transacción. La mayoría de los ETPs son inversiones pasivas, diseñadas para seguir la evolución de un índice o activo subyacente, con costos operativos generalmente más bajos que los de los fondos de inversión activos o los fondos mutuos.

Características de los ETPs

- Gestión pasiva: una opción eficiente en términos de costes y transparencia para obtener exposición a un índice o activo sin la necesidad de una gestión activa constante.

- Diversificación simplificada: permiten a los gestores acceder a un amplio espectro de activos a través de una sola operación.

- Liquidez y operativa sencilla: se pueden comprar y vender durante las horas del mercado, con precios cotizados en tiempo real.

- Flexibilidad para los gestores: pueden emitir acciones o títulos de deuda según la demanda, adaptándose a las necesidades del portafolio.

- Transparencia: los componentes de los ETPs se publican a diario, brindando a los gestores una clara visión de las posiciones del portafolio.

La industria del ETP en perspectiva

* ETFGI, Global ETF and ETP Industry Insights (enero de 2025).

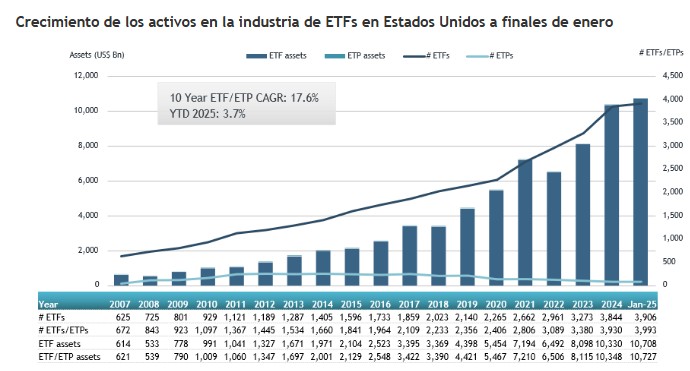

La industria de ETPs ha experimentado un crecimiento significativo desde el lanzamiento del primer producto en 1993. Según ETFGI, firma independiente de investigación y consultoría, al cierre de enero de 2025, se habían invertido más de 14 billones de dólares en ETF/ETPs a nivel global. En Estados Unidos, el mercado alcanzó un récord de 10,73 billones de dólares en enero de 2025, superando el máximo previo de 10,59 billones registrado en noviembre de 2024. Estos datos reflejan el creciente interés y la adopción de ETPs como un vehículo clave en la gestión de portafolios, tal como se observa en el siguiente gráfico:

ETPs vs. fondos de inversión convencionales

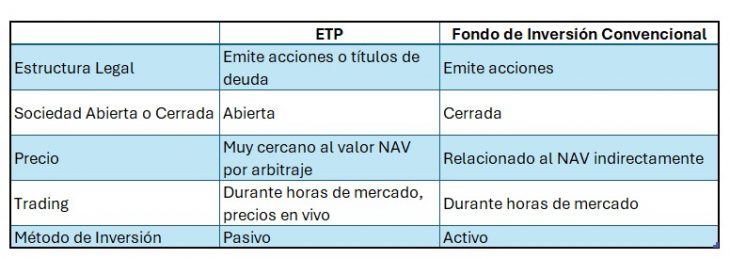

En la actualidad, los gestores de portafolios cuentan con una amplia variedad de vehículos de inversión para optimizar sus estrategias. En este artículo, nos enfocamos en comparar los ETPs con los fondos de inversión convencionales, destacando sus principales diferencias en la siguiente tabla.

FlexFunds es un proveedor de servicios reconocido internacionalmente en la emisión y administración de ETPs que abarcan activos listados e inversiones alternativas, los cuales están dirigidos a asesores de inversión (advisors), gestores de fondos de cobertura (hedge funds), de fondos privados (portfolio managers) y de fondos inmobiliarios.

Los ETPs de FlexFunds destacan por su eficiencia y versatilidad, permitiendo a los gestores de activos diseñar estrategias personalizadas y crear productos listados en bolsa con un código ISIN único, listado en la Bolsa de Viena y en Bloomberg. Ofreciendo entre otras ventajas las siguientes:

- Suscripción eficiente a través de Euroclear

- Flexibilidad en la composición del portafolio: permite la titulización de múltiples clases de activos, tanto líquidos como alternativos.

- Sistema eficiente de costes: mejora la rentabilidad del portafolio y optimiza los gastos operativos.

- Acceso global: los productos pueden adquirirse desde cualquier cuenta de corretaje en el mundo, facilitando la distribución internacional.

- Administración integrada: respaldado por instituciones de renombre como Interactive Brokers y Bank of New York, ofreciendo seguridad y confianza.

- Reportes directos y transparencia: el precio es calculado y expuesto directamente en Bloomberg, Six Financial y en las cuentas de los inversores.

Gracias a los vehículos de inversión de FlexFunds, los gestores de activos pueden acceder a soluciones que titulizan múltiples clases de activos, tanto líquidos como alternativos. Para descubrir cómo estas soluciones pueden potenciar tu estrategia de inversión, no dude en contactar a uno de nuestros expertos a través de info@flexfunds.com.

Aviso Legal:

El propósito del contenido de este artículo, blog o post es totalmente informativo, y no pretende proporcionar ningún tipo de asesoría de inversión, como una oferta de solicitud para comprar, vender o mantener, o una recomendación o respaldo de ningún valor, inversión, fondo y/o empresa. El contenido y la información proporcionados en el artículo, blog o post anterior no constituyen asesoramiento financiero, comercial o de inversión de ningún tipo. Ni FlexFunds ETP ni FlexFunds Ltd. son agentes de bolsa registrados en EE. UU., ni asesores de inversión registrados en la Comisión de Bolsa y Valores de EE. UU. Nuestras entidades no captan capital para clientes ni para los emisores. No solicitamos ningún producto específico, ni ofrecemos asesoramiento de inversión o hacemos recomendaciones de inversión, ni ofrecemos asesoramiento fiscal, jurídico, financiero o de otro tipo. Realice su propia diligencia debida y consulte a un asesor financiero antes de tomar cualquier decisión de inversión.