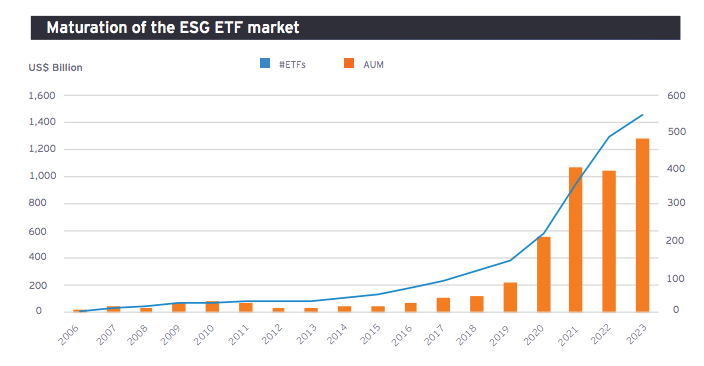

En Europa, la inversión ASG ha sido un fuerte motor de crecimiento, con entradas récord entre 2020 y 2022. En 2022, más del 55% de todas las entradas en ETFs europeos fueron en fondos cotizados europeos (SFDR) de los artículos 8 y 9. En 2023, sin embargo, los flujos hacia ETFs ESG se han moderado, con algo menos de una cuarta parte de las entradas en ETFs de este año se dirigieron a estos productos estos productos.

Según destaca EY en su informe Elevating ETFs – digital assets, market trends and sector trajectories, aunque la cuota de mercado de los ETF europeos está creciendo, ha recibido menos atención que en los últimos años. En este sentido, el documento identifica que hay varios factores que han pesado sobre esta parte del mercado de fondos ESG. “La mayor volatilidad del mercado ha hecho que los inversores vayan hacia activos refugio, donde es más complejo aplicar estrategias ESG. A esto se añade la baja calidad de los datos ESG por parte de las empresas, la confusión de los inversores a la hora de entender las clasificaciones y el etiquetado de los fondos en las diferentes jurisdicciones y el descontento de los inversores y la reacción política en contra de la ESG en ciertos países”, señala el informe de EY.

Los autores del documento consideran que estos factores han provocado salidas de fondos del mercado más amplio de ESG, liderado en particular por Estados Unidos. Además, añaden que la creciente presión regulatoria en esta área también ha contribuido, generando precaución a corto plazo.

Algo que consideran relevante es la variedad de regímenes y normativas que hay en torno a la ESG, lo cuál alimenta la confusión en el sector. “En los últimos años, la Unión Europea ha implementado una serie de iniciativas bajo el Pacto Verde Europeo, introduciendo el Reglamento de Divulgación de Finanzas Sostenibles (SFDR), la taxonomía de la UE y la Directiva de Informes de Sostenibilidad Corporativa (CSRD). La taxonomía de la UE se estableció para proporcionar un marco común para evaluar la sostenibilidad de las inversiones y promover actividades económicas sostenibles. Esta sustenta el SFDR y la CSRD, que fueron introducidos para aumentar el nivel de información sobre sostenibilidad divulgada por las empresas a los mercados financieros, y, a su vez, utilizados para incrementar el nivel de información sobre sostenibilidad que divulgan los fondos de inversión a sus inversores”, explican.

Por otro lado, la Autoridad de Conducta Financiera del Reino Unido (FCA) ha publicado su declaración de política estableciendo las reglas finales para sus requisitos de divulgación de sostenibilidad (SDR) y etiquetas de inversión, que introducirán requisitos de etiquetado y divulgación en los próximos años.

Sin embargo, los autores del informe recuerdan que como el mercado de fondos, en particular para los ETFs, opera como un único mercado en la UE y el Reino Unido, los diferentes regímenes ESG en distintas jurisdicciones dentro de ese mercado añaden complejidad operativa.

“El SFDR está actualmente siendo sometido a una revisión amplia por parte de la Comisión de la UE. Esto incluye la posible creación de un sistema de categorización, que podría ser el aspecto más destacado y podría hacer que las propuestas de la UE se alineen con los SDR del Reino Unido. Los gestores en el Reino Unido han sido generalmente positivos respecto a los requisitos de SDR y creen que sería muy beneficioso que los dos regímenes regulatorios se alinearan”, añaden.

Según argumentan en el informe, con varios otros reguladores en todo el mundo implementando sus propios regímenes sobre ESG y con diferentes apetitos entre los grupos de inversores por las estrategias ESG en todo el mundo, “esto se ha convertido en un panorama complejo para los gestores, y algunos se han mostrado cautelosos en esta área”.

Sin embargo, desde EY defienden que sigue siendo un tema de inversión fuerte a largo plazo, especialmente entre los inversores europeos. “La UE ha estado introduciendo diversas medidas (como el régimen ELTIF renovado) para fomentar la participación de los inversores minoristas en la transición ecológica, y se espera que los ETFs centrados en ESG sean parte de esto. A medida que el mercado madure, el ESG probablemente cambiará de ser un tema de inversión de amplio espectro con un enfoque en «sentirse bien» a uno centrado en temas que muestren indicadores de valor fundamental a largo plazo a medida que la economía transita hacia un futuro sostenible”, concluye el informe.