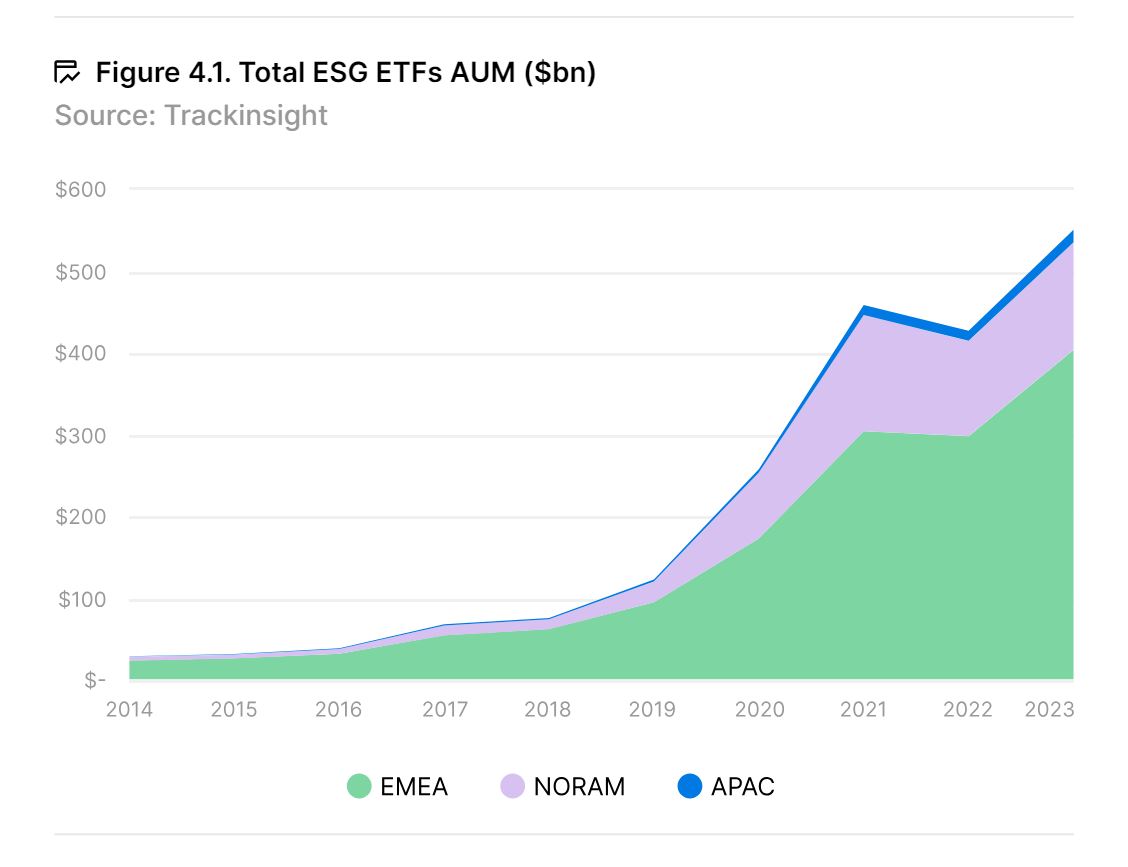

Los ETFs ESG han experimentado un crecimiento extraordinario, alcanzando 550.000 millones de dólares en activos bajo gestión al finalizar 2023, según un informe publicado por State Street y JP Morgan AM en el que han recogido las principales tendencias de la industria de gestión pasiva. Uno de las principales conclusiones que revela este documento es que hay una gran polaridad entre la situación y evolución de los ETFs ESG a ambos lados del Atlántico.

El informe explica que los ETFs ESG han vivido un fuerte desarrollo durante esta última década. El aumento más pronunciado ocurrió durante los años de la pandemia, 2020 y 2021, cuando los activos bajo gestión crecieron en 335.000 millones de dólares, 275% más en comparación con los activos bajo gestión de 2019. «La pandemia del COVID-19 impulsó enormemente la inversión ESG, subrayando la importancia de abordar desafíos globales como las pandemias, el cambio climático y la pérdida de biodiversidad. Este período enfatizó la necesidad de una estrategia de inversión más completa que integre el análisis financiero tradicional con la consideración del impacto social y ambiental más amplio de una empresa», explican.

Europa sigue reinando

El crecimiento y desarrollo de este segmento de la industria ha sido desigual a ambos lados del Atlántico. Según el informe, los inversores europeos han liderado consistentemente la adopción de los ETFs ESG, impulsados por marcos legislativos sólidos como, por ejemplo, el SFDR (Reglamento de Divulgación de Finanzas Sostenibles) y un énfasis cultural profundamente arraigado en la sostenibilidad.

A partir de 2023, la región mantiene una ventaja dominante, representando casi las tres cuartas partes del mercado global de ETFs ESG, con activos que ascienden a 402.000 millones de dólares. Aunque América del Norte ha quedado ligeramente rezagada respecto a Europa en el crecimiento de los activos de ETFs ESG, aún ha logrado mantener una fuerte presencia, con activos totales actualmente en 131 mil millones de dólares, apenas 10 mil millones menos que su máximo alcanzado en 2021. Según indica en informe en sus conclusiones, la tendencia fue apoyada por un aumento en las corporaciones estadounidenses adoptando estándares ESG y cambios favorables en las políticas del gobierno de EE.UU., haciendo que los fondos ESG sean más atractivos para los planes de jubilación.

Por su parte, la región Asia-Pacífico, aunque considerablemente menor en escala comparada con Europa y América del Norte, ha mostrado un crecimiento notable. Desde un comienzo modesto con 385 millones de dólares en activos de ETFs ESG en 2014, la región ha expandido su portafolio a 15 mil millones de dólares para 2023.

Según los datos del informe, desde 2014 hasta 2023, el número de ETFs ESG a nivel global se disparó de 148 a 1.826, destacando un cambio hacia la inversión sostenible. «La región de EMEA lideró este crecimiento, con los ETFs ESG expandiéndose de 107 a 1.281, demostrando un fuerte compromiso con los principios ESG. Los ETFs ESG de América del Norte crecieron de 34 a 430, reflejando un interés creciente en la inversión sostenible, aunque a un ritmo más lento que en EMEA. La región de APAC, partiendo de una base más pequeña, vio un aumento constante de 7 a 115 ETFs ESG. La tendencia reciente en los lanzamientos de ETFs ESG, especialmente en América del Norte, es bastante distintiva. A pesar de una desaceleración general en las nuevas introducciones de ETFs ESG en 2023, la marcada disminución en América del Norte es particularmente notable», añasde

Tras un período de robusto crecimiento que culminó con 115 nuevos fondos en 2021, América del Norte experimentó una caída precipitada a solo 13 nuevos lanzamientos en 2023. Esta caída contrasta marcadamente con la tendencia previamente boyante y refleja cambios más amplios en las prioridades de inversión.

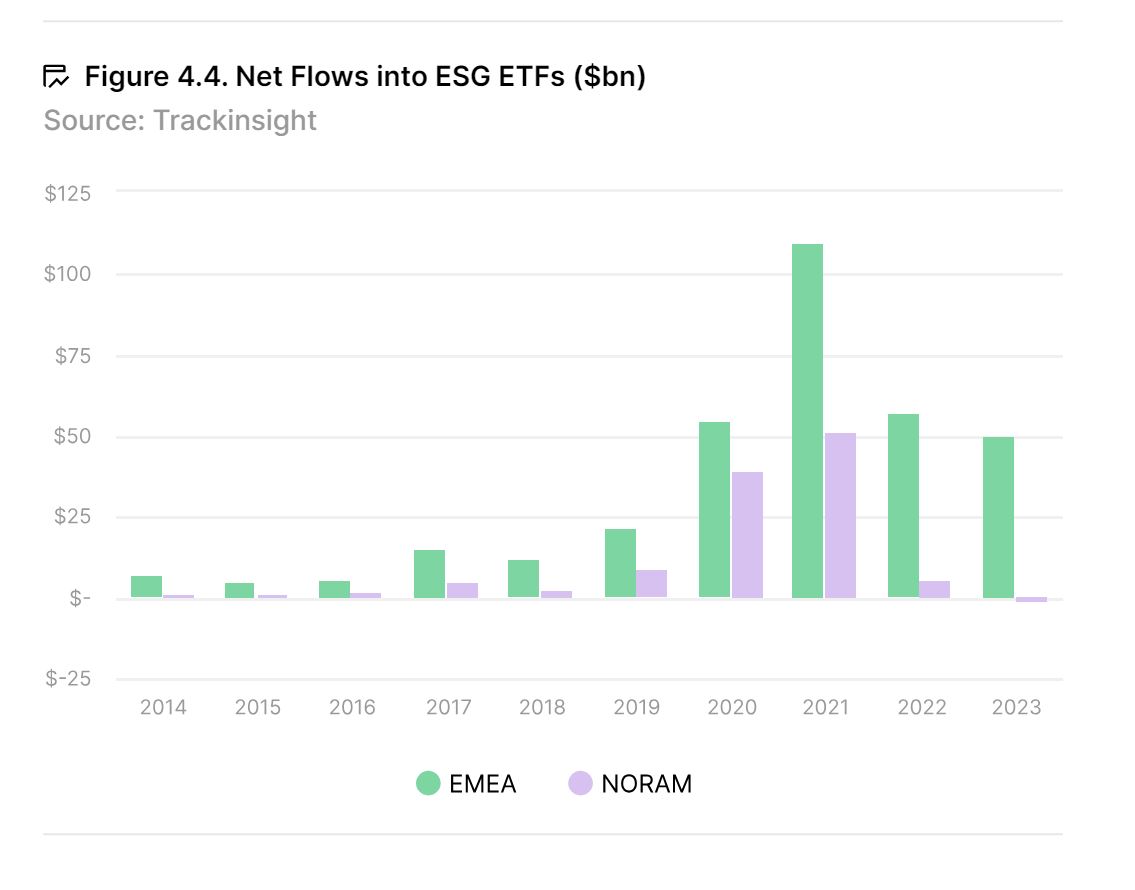

Los flujos cuentan la historia completa

La postura completa de los inversores de América (región NORAM) sobre ESG, según muestra el estudio, se ilustra claramente a través de las tendencias de flujo de ETFs, destacando un marcado alejamiento de las inversiones ESG en la región. «En 2020, los flujos netos globales hacia los ETFs ESG se dispararon a 93.000 millones de dólares, alcanzando un cenit de 165.000 millones en 2021. Durante este pico, la región EMEA contribuyó con impresionantes 109 mil millones en flujos netos, representando el 65% del total, mientras que NORAM también experimentó un aumento significativo con aproximadamente 51.000″, indican los datos del informe», indica el documento.

Sin embargo, esta trayectoria ascendente en América cambió notablemente en los años siguientes. Para 2023, los flujos netos en esta región no solo disminuyeron sino que también cayeron en territorio negativo. El informe explica que esto contrasta fuertemente con el crecimiento constante en EMEA, que registró cerca de 50 mil millones de dólares en flujos netos durante el mismo período. «Este cambio desmiente la suposición anterior de que América del Norte estaba escalando rápidamente y estaba lista para superar a Europa en el espacio de ETFs ESG. Las tendencias actuales, según el informe, apuntan a una reevaluación de las estrategias de los inversores de NORAM hacia las inversiones ESG, particularmente en los Estados Unidos», indica el documento.

Una conclusión relevante es que la caída en la inversión ESG, especialmente en los EE.UU. en los últimos años, se puede atribuir a varios factores, siendo uno clave el aumento en la legislación anti-ESG impulsada principalmente por cambios políticos. Esta tendencia comenzó a ganar impulso en el año 2021 y alcanzó nuevos niveles en 2023, con más de 150 proyectos de ley y resoluciones anti-ESG presentados en 37 estados. Aunque muchas de estas propuestas fueron rechazadas o detenidas, para diciembre de 2023, al menos 40 leyes anti-ESG habían sido aprobadas en 18 estados, según la Escuela de Derecho de Harvard. Las facciones conservadoras también han iniciado boicots contra marcas que consideran excesivamente progresistas. Esto ha resultado en una considerable oposición a dichas marcas y a las iniciativas ESG que las respaldan.

Además, el descontento de los inversores es un factor importante en el decreciente interés en las iniciativas ESG. Hay una preferencia creciente por estrategias que enfatizan los retornos financieros y un enfoque centrado en el lucro, llevando a un menor enfoque en causas sociales que no producen beneficios económicos inmediatos.

Según el informe, como resultado de estas dinámicas, las compañías, incluidos los emisores de ETFs, han comenzado a reducir las conversaciones sobre ESG, llevando a una disminución en la promoción de productos relacionados y un subsiguiente declive en los flujos netos hacia los ETFs ESG en comparación con años anteriores. Esta divergencia en la filosofía de inversión permitió a los emisores de ETFs introducir fondos Anti-ESG, los cuales han visto un aumento en el interés durante el último año. Estos fondos Anti-ESG enfatizan un enfoque más tradicional centrado en el lucro, atrayendo a inversores que priorizan los retornos financieros sobre los objetivos ESG más amplios.

Mientras que Europa, según el informe, exhibe un enfoque menos polarizado hacia la inversión ESG y ha establecido en gran medida un ejemplo global en la adopción de ESG, los últimos años han presenciado una ligera desaceleración comparada con el impulso de 2020 y 2021. A pesar de los significativos flujos de inversión en 2022 y 2023, el interés europeo en ESG se ha atenuado algo debido a incertidumbres económicas, tasas de interés altas, inflación y tensiones geopolíticas, que podrían haber inclinado a los inversores hacia otras inversiones.

Además, el rendimiento inferior de ciertas estrategias ESG, particularmente en áreas temáticas como la energía renovable, que han sido afectadas por el aumento de los costos de financiamiento, la inflación de materiales y las interrupciones de la cadena de suministro, entre otros factores, ha jugado un papel en fomentar este sentimiento cauteloso. Preocupaciones adicionales sobre el lavado verde y las regulaciones en evolución, que abarcan temas como la reclasificación de fondos y la implementación del SFDR, han creado incertidumbre para los inversores ESG, potencialmente llevándolos a pausar temporalmente las inversiones hasta que surja mayor claridad.

El enfoque activo

El análisis de los flujos netos negativos de NORAM en 2023 revela un patrón distintivo: 6.6 mil millones de dólares en salidas provenían predominantemente de fondos pasivos, mientras que los ETFs ESG activos estaban en demanda, atrayendo 5.3 mil millones de dólares en nuevo capital. Este cambio indica una preferencia creciente por la gestión activa en la inversión ESG. Los inversores, según el estudio, parecen estar moviéndose hacia estrategias que ofrecen mayor flexibilidad y alineación con sus objetivos de inversión específicos, divergiendo de las restricciones que a menudo se asocian con los fondos pasivos. Para algunos inversores, la inversión ESG activa podría ofrecer un enfoque más dinámico, permitiendo a los inversores tener un impacto social potencialmente mayor y una influencia más directa sobre el comportamiento corporativo a través del activismo.

Según el informe, involucra un análisis profundo y un compromiso con las empresas en forma de activismo, aunque típicamente conlleva tarifas más altas que las estrategias pasivas. Para finales de 2023, la proporción de ETFs gestionados activamente dentro del total de AUM de ETFs ESG en NORAM aumentó significativamente al 13%, comparado con solo el 3% en 2018. Este notable crecimiento subraya un cambio sustancial en la preferencia de los inversores hacia la gestión activa en el espacio ESG durante los últimos cinco años.

En Europa, los ETFs ESG pasivos siguen siendo la elección predominante para los inversores, manteniendo una significativa participación del 94% del total de activos de ETFs ESG. También mantienen una posición dominante en términos de flujos netos anuales. Esta tendencia persiste a pesar de una disminución general en los flujos de entrada hacia los ETFs ESG en el continente líder en ESG.

El acrónimo ESG significa gobernanza ambiental, social y corporativa, introducido por las Naciones Unidas en el documento de 2004 titulado «Who Cares Wins» (Quién se preocupa, gana). Este documento marcó un momento crucial, abogando por la integración de estos factores críticos en el análisis financiero y la toma de decisiones. A lo largo de los 19 años subsiguientes, ESG se ha transformado de un concepto de nicho en un elemento central de la estrategia empresarial, impregnando cada sector de la industria, incluyendo instrumentos financieros como los ETFs.