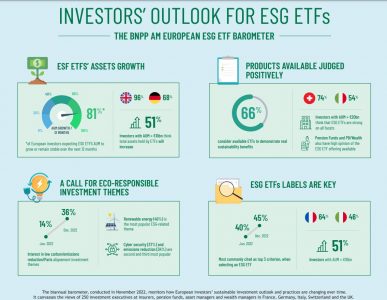

Según el último Barómetro Europeo de ETFs ESG de BNP Paribas Asset Management, la mayoría de los inversores piensan que el mercado europeo de ETFs ESG continuará expandiéndose el próximo año. En concreto, la encuesta destaca el fuerte crecimiento del interés por las estrategias con bajas emisiones de carbono, las alineadas con el Acuerdo de París y por los sellos sostenibles.

La encuesta bianual, realizada por primera vez en abril de 2022, analiza la evolución de las prácticas y las perspectivas de inversión sostenible de los inversores institucionales e intermediarios europeos en estrategias indexadas. Entre sus conclusiones destaca que el 66% de los inversores encuestados creen que los ETFs ESG disponibles en el mercado muestran verdaderas ventajas de sostenibilidad, como por ejemplo un impacto positivo en cuestiones ESG.

Ahora bien, esta percepción cambia según el país europeo. Por ejemplo, los inversores suizos fueron los más entusiastas, ya que un 74% cree que los ETFs ESG tienen un impacto positivo, frente al 54% de los inversores encuestados en Italia. “La disparidad de opiniones es mayor entre los distintos tipos de instituciones: el 85% de los fondos de pensiones apuntan al impacto positivo de estos ETF, frente al 56% de las gestoras”, apunta la encuesta en sus conclusiones.

De hecho, los tres criterios más importantes para los inversores a la hora de elegir ETFs ESG fueron: los sellos sostenibles y las certificaciones (18%), la credibilidad y experiencia en materia ESG de la dirección de la empresa (15%) y el error de seguimiento medido frente al índice (14%).

Los datos también muestran que un 67% de los inversores tiene en cuenta políticas de diálogo y voto en materia ESG para una mayor solidez. Según la encuesta, el diálogo activo para apoyar a las empresas en su transición recibió una mención especial por parte de los encuestados. “El interés por las estrategias con bajas emisiones de carbono, con reducción de emisiones o alineados con el Acuerdo de París ha aumentado de forma notable en los últimos seis meses, del 14% al 36%. Se observa una notable disparidad entre los distintos países: el 48% de los inversores suizos muestran interés en la temática, frente a un 20% en Francia”, apunta la gestora en sus conclusiones. ELa encuesta también pone de manifiesto el mayor interés de los inversores por los ETFs temáticos en las áreas de innovación en baterías, hidrógeno y la electrificación del transporte, con un incremento del 8% al 33%.

Tendencias a la baja

La encuesta refleja un cambio en las expectativas de los inversores. Por ejemplo, el 81% de los inversores piensan que el nivel de activos gestionados en ETF ESG va a mantenerse estable o va a aumentar en los próximos doce meses comparado con un 91% de la encuesta anterior. Según explica la gestora, este descenso podría explicarse por las rentabilidades registradas en 2022. “Los encuestados más optimistas fueron los de Reino Unido (96%), y los menos optimistas los de Alemania (68%)”, apuntan.

Otra de las tendencia a la baja detectadas es que la demanda de ETFs de economía circular se ralentizó registrando un 26%, frente al 61% que se obtuvo en la encuesta anterior. La encuesta muestra que también lo hizo la demanda de ETFs que invierten en la economía azul, en concreto un 32% frente al 48% en la anterior encuesta. Según la firma, estos datos contrastan con la demanda de ETFs que invierten en energías alternativas o de bajas emisiones cuya demanda creció frente a la anterior encuesta.

En opinión de Sol Hurtado de Mendoza, directora general de BNP Paribas Asset Management, para España y Portugal, los resultados de este último barómetro demuestran que las expectativas de los inversores pueden cambiar con rapidez en función de las condiciones de mercado y los cambios regulatorios. “En este entorno tan cambiante, las estrategias sostenibles indexadas continúan registrando entradas sustanciales, concretamente aquellas alineadas con el Acuerdo de París. Esto no hace sino suscribir nuestra estrategia, que iniciamos en 2008, de ofrecer una amplia gama de ETFs con bajas emisiones y de fondos indexados, tanto de renta variable como de renta fija, con un volumen de activos gestionados superior a los 13.000 millones de euros”, apunta.