América Latina registró los mayores avances en inclusión financiera a nivel global, según el Índice Global de Inclusión Financiera 2024 de Principal Financial Group y el Centre for Económicas and Business Research (Cebr).

Esta investigación anual clasifica los mercados según el apoyo brindado por empleadores, gobiernos y el sistema financiero para fomentar la inclusión financiera. En esta ocasión, el estudio reveló que, a nivel mundial, la inclusión financiera ha mejorado por segundo año consecutivo, con todas las regiones mostrando avances.

A medida que los desafíos económicos globales dificultaron el acceso a créditos para empresas y hogares este año, tanto los sectores público como privado intensificaron sus esfuerzos para ayudar a las sociedades a enfrentar el deterioro de las condiciones financieras, destacaron en un comunicado de prensa. Es más, 32 de los 41 mercados analizados (78%) vieron aumentar sus puntajes en inclusión financiera en comparación con el año anterior.

América Latina registró el mayor impulso entre todas las regiones

Los avances en Argentina reflejan una tendencia más amplia en los mercados latinoamericanos. Chile (número 27) subió seis posiciones, México (32) subió tres, mientras que Perú descendió dos lugares, ubicándose en el número 40. Colombia (38) avanzó una posición y Brasil mantuvo su clasificación en el puesto 21, después de haber sido uno de los países con mayor crecimiento en el índice del año pasado.

El desempeño general de la región en inclusión financiera se debe, en gran medida, al desarrollo de infraestructura financiera digital por parte de los sistemas financieros, destacan desde Principal.

La mayoría de estos mercados latinoamericanos mejoraron sus puntuaciones en cuanto al volumen de transacciones financieras en tiempo real y al crecimiento de sus sectores fintech. La inversión en tecnología financiera ha tenido un impacto positivo en la confianza empresarial. Con excepción de Perú, todos los países tienen ahora mejores puntuaciones en sus sectores de servicios financieros como facilitadores del crecimiento y éxito empresarial en comparación con el año pasado.

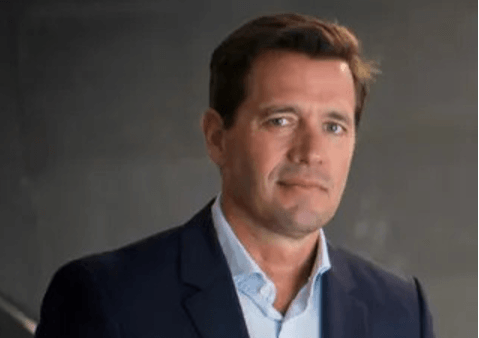

Pablo Sprenger, vicepresidente ejecutivo de Principal Financial Group y presidente para América Latina, comentó: “El acceso a productos y asesoría financiera es un componente fundamental para la creación de riqueza y el crecimiento económico. Estamos viendo cómo la mayor conectividad financiera está impactando a la comunidad empresarial en Centro y Sudamérica, con Argentina, Chile, Brasil y Colombia subiendo en las clasificaciones de apoyo al crecimiento y éxito de las pequeñas y medianas empresas, así como en la confianza empresarial en general. Estas tendencias son similares a las que observamos hace dos años en el Índice en algunas economías de rápido crecimiento en el sudeste asiático, que han logrado mantener su impulso en años posteriores. Continúan mejorando sus puntuaciones y posiciones a medida que se vuelven más inclusivas financieramente”.

“La mejor inclusión financiera y los beneficios económicos que conlleva una población más conectada financieramente son una parte clave de la atracción de América Latina como destino de inversión. Su potencial de crecimiento económico está acompañado de valoraciones atractivas. En Centro y Sudamérica, las valoraciones están acercándose a mínimos históricos”, agregó el profesional.

Argentina logró los mayores avances en el índice de este año

Aunque aún se encuentra en la mitad inferior del ranking (número 28), ascendió 14 posiciones. Este incremento se debe principalmente a su fuerte desempeño en el pilar de apoyo del sistema financiero, donde subió 20 lugares, ubicándose en el puesto 22. Este avance se explica en gran medida por la rápida adopción de métodos de pago en tiempo real por parte de los empleadores, lo que permitió a Argentina subir 32 posiciones y alcanzar el cuarto lugar.

Las mejoras en el pilar de apoyo gubernamental también contribuyeron al desempeño general de Argentina, con avances importantes en la regulación que protege al consumidor (subió seis lugares hasta el puesto 35) y en la complejidad de los sistemas tributarios corporativos (subió 28 lugares hasta el octavo lugar).

Pablo Sprenger, vicepresidente ejecutivo de Principal Financial Group y presidente para América Latina, comentó: “Argentina presentó recientemente un nuevo proyecto de ley sobre la Regulación de Servicios Digitales de Intermediación Online, que busca mejorar la protección al consumidor, previniendo prácticas comerciales dañinas, asegurando la transparencia en los sistemas de reputación digital y prohibiendo cláusulas abusivas y canales de pago impuestos. Esta legislación, inspirada en regulaciones europeas, es vista como un paso importante para salvaguardar la competencia y los derechos de los consumidores en el mercado digital”.

“Argentina también ha hecho avances considerables en la reforma de su sistema tributario, en parte debido a sus acuerdos de préstamo con el Fondo Monetario Internacional. El mecanismo de financiamiento proporcionado por el FMI incluye la obligación de promover reformas fiscales, que implican planes para mejorar el cumplimiento tributario y simplificar el sistema fiscal en genera”.

Principal resume las conclusiones clave de su informe:

El avance en el pilar del sistema financiero sigue siendo un factor clave para mejorar la inclusión financiera a nivel mundial

El apoyo del sistema financiero mejoró globalmente en 5,9 puntos, ligeramente menos que en 2023, cuando subió 8,1 puntos. América Latina registró el mayor aumento en este aspecto, con un incremento de 8,3 puntos interanual. Asia Oriental y el Sudeste Asiático también mostraron mejoras, con aumentos de 4,1 y 5,6 puntos, respectivamente, en el apoyo del sistema financiero. En contraste, EE. UU. y Canadá fueron una de las tres regiones que registraron una disminución en el apoyo del sistema financiero, junto con el norte de Europa y Oceanía.

Los mercados donde el crecimiento de las fintech está acelerando tienden a tener una cultura del ahorro más fuerte

Aproximadamente tres cuartas partes (74%) de los mercados con datos disponibles presentan un ahorro bruto nacional como porcentaje del PIB por encima de la mediana global. De estos, el 79% experimentó mejoras en sus sectores fintech. En contraste, el 25% de los mercados tienen un ahorro bruto nacional como porcentaje del PIB por debajo de la mediana global, y de estos, solo el 60% mostró mejoras en sus puntajes de calidad en el sector fintech. Esto sugiere que las tasas más altas de ahorro familiar en economías con sectores fintech en rápido desarrollo son evidencia de una mayor resiliencia de los hogares durante las recesiones y constituyen la base para el crecimiento a través de inversiones.

Singapur se mantiene en la primera posición del Índice Global de Inclusión Financiera por tercer año consecutivo

El país ha logrado conservar su liderazgo gracias a su destacado desempeño en el apoyo gubernamental y en el empleo, además de ocupar el cuarto lugar en el apoyo del sistema financiero. Este ranking se puede interpretar como el resultado de la colaboración efectiva entre los pilares del gobierno, el sistema financiero y los empleadores.

Christopher Breen, jefe de análisis económico del Centre for Economics and Business Research, comentó: “El último año ha estado marcado por una combinación de desafíos macroeconómicos y geopolíticos significativos. En este contexto, es muy positivo que la inclusión financiera haya mejorado en tantos mercados a lo largo del Índice. Esto refleja la intervención de los gobiernos, el sistema financiero y los empleadores en el momento de mayor necesidad. Si bien aún hay espacio para mejorar, los aumentos en la inclusión financiera son un testimonio de la inversión y los avances positivos que estos grupos han logrado en los últimos años».

Puede acceder al informe completo aquí.

El Índice Global de Inclusión Financiera clasifica 41 mercados en tres pilares de inclusión financiera: apoyo gubernamental, del sistema financiero y de los empleadores. Utiliza datos de fuentes públicas y encuestas para medir la efectividad de los actores clave en la promoción de la inclusión financiera en la población. Este índice se llevó a cabo en colaboración con el Centre for Economics and Business Research (Cebr). Su metodología combina diversas fuentes de datos para ofrecer una medida unificada de la inclusión financiera a nivel de mercado.