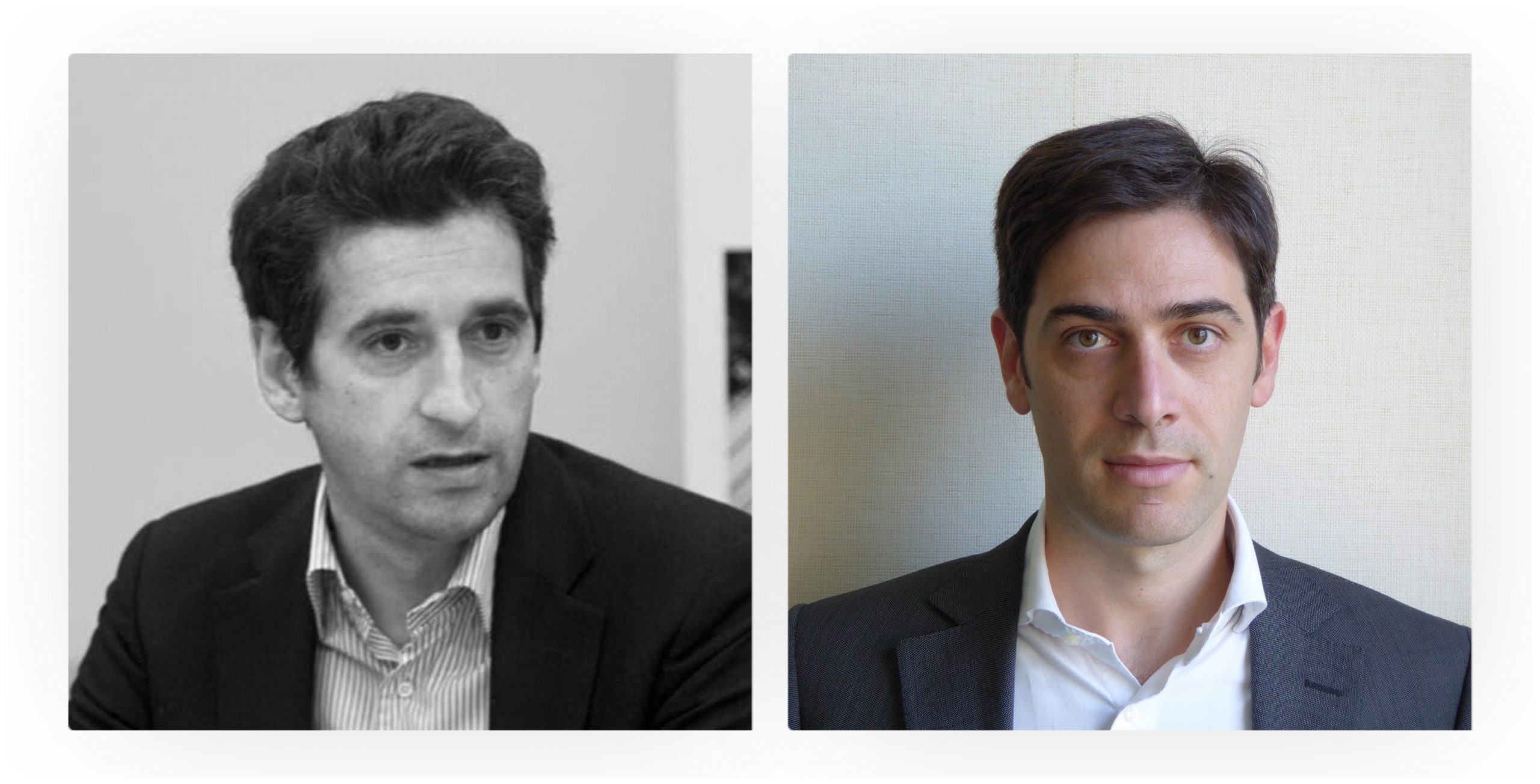

Fasanara Capital es una plataforma tecnológica y gestora de activos regulada, independiente y con sede en Londres, fundada hace 12 años por su CEO, Francesco Filia, y que se define como un híbrido entre una gestora de activos de crédito alternativo y una fintech. «Representa realmente una forma de tender un puente entre la necesidad de ingresos de un inversor institucional y la necesidad de financiación de la economía real», explica Tommaso Sanzin, MD Alternative Investment Solutions en Union Bancaire Privée (UBP), que es inversor y distribuidor de los fondos de Fasanara.

Fasanara es líder mundial en el sector fintech de la financiación de cuentas por cobrar, un servicio financiero a menudo sin intermediación de los bancos que consiste en anticipar efectivo contra facturas a miles de pequeñas y medianas empresas y encargarse después de cobrar directamente a los deudores. «Las pymes representan más del 80% del tejido económico en Europa, pero al tratarse de pequeñas facturas y pequeños proveedores, los bancos prefieren no involucrarse, como ocurre con los proveedores de comercio electrónico o los cargos de roaming de telecomunicaciones. Por ello, el sector fintech se está abriendo paso en el negocio del factoring, financiando a prestatarios solventes en la economía real y llenando el vacío bancario», explica Filia.

Solo en España, añade, Fasanara Capital ha financiado 3.000 millones de euros en cuatro años en operaciones en las que la factura media financiada fue de 5.000 euros y el vencimiento medio de 60 días. «Es decir, muchísimas empresas han sido financiadas recurrentemente por Fasanara a un nivel en el que los bancos no están presentes o en el que la tecnología marca la diferencia».

Fasanara trabaja en colaboración con una red global de originadores locales verificados, generalmente también fintechs, como por ejemplo la europea Novicap, que ofrece soluciones tecnológicas de financiación y optimización del circulante.

«La estrategia de créditos de Fasanara apoya directamente a la economía real, a las pymes proveedoras reales de toda la cadena de suministro que contribuyen a crear empleo y PIB en sus comunidades locales. Los criterios ESG en la selección de prestatarios y deudores son, por tanto, especialmente clave en la difusión de buenos valores y prácticas. Es una buena oportunidad para que los inversores institucionales intervengan y apoyen la economía real allí donde más importa, con impacto, especialmente en momentos en que los bancos tradicionales se están retrayendo», señala Federico Travella, fundador y presidente ejecutivo de Novicap.

El papel de la tecnología

«Fasanara Capital junta todas estas pequeñas transacciones, incluso millones de ellas, para tener una estructura de fondo que al final pueda ser comprada por un gran inversor institucional, como planes de pensiones o aseguradoras», explica Sanzin.

La tecnología lo hace posible, y por eso, de los más de 200 empleados de la gestora, más de 130 se dedican a la plataforma tecnológica propia. «Es un número muy elevado para un gestor de activos con un patrimonio aproximado de unos 4.000 millones de dólares, pero fundamental para gestionar carteras granulares de préstamos y créditos, suscribirlos -es decir, intervenir contractualmente como acreedor- y ocuparse a diario del cobro de los flujos de caja», indica Filia.

Los inversores son profesionales, normalmente grandes instituciones, muchas de ellas aseguradoras. También son family offices, familiarizados con el mundo fintech porque ellos mismos proceden del sector empresarial. Y que necesitaban fuentes alternativas de ingresos, pero también baja volatilidad y diversificación.

«Lo que aprecian es que se trata de una inversión en general muy estable, con valoraciones y distribuciones frecuentes, descorrelacionada con otros activos y a corto plazo», dice Sanzin.

La descorrelación viene de su mayor vinculación con la economía real y de la granularidad de la cartera: se tienen decenas de miles de empresas y cientos de miles de facturas, por lo que si una empresa incumple, no pone en riesgo el fondo.

Otra razón es que cuando una fintech compra una cuenta por cobrar, lo hace normalmente con un descuento fijo al mes. «Por ejemplo la factura de una empresa que vende en Amazon. Si Amazon paga en un mes el descuento es del 1%, si es en dos meses, del 2%, y así sucesivamente. De esta forma, el tipo se fija por contrato y no se ve afectado por las decisiones de tipos de interés que puedan tomar los bancos centrales. Además, el vencimiento es muy corto, lo que permite tomar decisiones de inversión basadas en datos», añade el CEO.

«Otro motivo importante por el que los rendimientos mensuales han sido sistemáticamente positivos es que existe un colchón de riesgo incorporado. Cuando se compra una factura, se hace sin adelantar el importe total a satisfacer, sino que se entrega el 90%. Si la factura es de 100 euros, se entregan 90. Y cuando recibes el pago total de la factura, pagas los 9 restantes, menos el descuento acordado por el anticipo», señala Filia. Esto proporciona una «sobrecolateralización» sistemática, porque compras algo por valor de 100 a tres meses pero adelantas 90, lo que te da 10 puntos de protección, algo que no existe en los mercados de bonos. Así se está protegido contra el principal riesgo, que es el retraso en el pago.

Descorrelación y baja volatilidad

Comparando la estrategia con los fondos tradicionales de renta fija, Sanzin resume que la diferencia es la distribución regular de los flujos de caja, la bajísima volatilidad y la descorrelación estructural con otros activos. «Si lo contrastas con otro tipo de inversión en mercados privados, la diferencia es la duración tan corta, tres meses. Por tanto, comparado con la renta fija tiene una mejor relación rentabilidad-riesgo, y comparado con el crédito privado es más líquido».

Las estrategias de Fasanara, distribuidas e invertidas por UBP desde 2019, tienen un efecto directo en la economía real y promueven, entre otras características, las medioambientales o sociales o de buen gobierno, por ejemplo aplicando filtros ESG a nivel de proveedores, es decir, analiza qué productos o servicios ofrece una empresa antes de financiarla.

La primera estrategia se centra en los créditos comerciales o factoring de créditos comerciales, que se compran a proveedores y luego son pagados por empresas más grandes como Amazon, un negocio cuyo riesgo subyacente es de naturaleza corporativa y equivalente al de los bonos, aunque a más corto plazo. Esta es la estrategia más antigua y la mayor parte de los activos gestionados.

Otra estrategia se centra en la financiación al consumo, de nuevo con una inclinación hacia el comercio electrónico europeo y cuando un consumidor desea retrasar o amortizar los pagos (buy now, pay later).

La estrategia Fintech-lending, buque insignia de Fasanara, es oportunista y dinámica, y busca maximizar la relación riesgo-rentabilidad y la diversificación.

«La inflación mundial ha ampliado la brecha de financiación y también ha aumentado los rendimientos disponibles», concluye Filia. «Esta combinación es un buen augurio para Fasanara, tanto en términos de capacidad estratégica como de rentabilidad de cara a 2023. Al mismo tiempo, los riesgos de la economía real deben gestionarse mediante la máxima diversificación, vencimientos cortos y un enfoque general en la calidad de las garantías».

Aviso Legal

El presente documento es de carácter comercial y no debe ser considerado ni una forma de asesoramiento ni una recomendación o propuesta de adquisición o venta de productos financieros. No tiene por objeto sustituir al folleto ni a ningún otro documento legal. No será distribuido, publicado ni usado en ninguna de las jurisdicciones en las que dicha distribución, publicación o uso pudiera ser contraria a la ley y no va dirigido a aquellas personas o entidades a las que pudiera estar jurídicamente prohibido dirigir dicho documento. En particular, el fondo no cuenta con la autorización de venta en los Estados Unidos de América ni en ningún territorio de su jurisdicción, ni puede ser vendido a un ciudadano estadounidense o a un residente en Estados Unidos.No se aceptará suscripción alguna que no se base en el folleto del fondo más reciente, en los DICI, en el informe anual o semestral o en cualquier otra documentación legal pertinente («Documentación Legal del Fondo»). El representante en Suiza es 1741 Fund Solutions Ltd, Burggraben 16, CH-9000 St. Gallen, Suiza. El agente pagador en Suiza es Tellco AG, Bahnhofstrasse 4, 6430 Schwyz, Suiza. La Documentación Legal del Fondo puede solicitarse gratuitamente a Union Bancaire Privée, UBP SA, rue du Rhône 96-98, Case Postale 1320, 1211 Ginebra 1, Suiza («UBP»). También puede solicitarse al representante en Suiza. La versión inglesa del folleto del Fondo está disponible en www.ubp.com. El resumen de los derechos del inversor asociados a una inversión está disponible en carnegroup.com. La sociedad gestora del fondo puede decidir poner fin o hacer que se ponga fin a las disposiciones adoptadas para la comercialización de sus organismos de inversión colectiva de conformidad con el artículo 93 bis de la Directiva 2009/65/CE.