Tras un largo periodo de bajos tipos de interés, los bancos centrales cambiaron de manera radical sus políticas monetarias, de tal manera, que organismos como la Reserva Federal de Estados Unidos combatió el shock inflacionista postpandémico con uno de los ciclos de subidas de tipos más rápidos de la historia.

A medida que esa inflación comienza a normalizarse y la Fed empieza a bajar los tipos, en Neuberger Berman han decidido explorar la relación entre los tipos de interés y el rendimiento del capital riesgo.

Para analizar los efectos históricos de las variaciones de los tipos de interés en los resultados de los fondos de private equity estadounidenses, la firma ha recopilado un conjunto de datos sobre rendimientos y distribuciones de fondos y, a continuación, ha examinado la relación entre éstos y diversos índices relacionados con los tipos de interés. Como representación del rendimiento del capital riesgo estadounidense, se utilizó las tasas internas de rendimiento (TIR) de años naturales de la base de datos de fondos de private equity y de adquisición predominantemente mantenida por Burgiss, que ahora forma parte de MSC.

En cuanto a los tipos de interés, se usó el LIBOR a tres meses en dólares y el SOFR; el rendimiento del Tesoro estadounidense a 10 años; el diferencial entre los rendimientos del Tesoro estadounidense a dos y 10 años; y el diferencial de los préstamos apalancados como aproximación al interés superior al tipo básico pagado por determinados préstamos que financian operaciones de private equity.

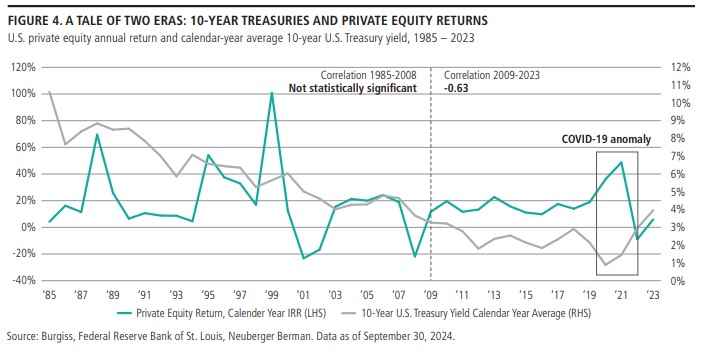

El año más antiguo para el que dispone de datos completos de rentabilidad del private equity es 1985. Desde entonces, el rendimiento del Tesoro estadounidense a 10 años ha descendido (salvo algunas contratendencias alcistas cíclicas) desde niveles superiores al 10% hasta mínimos cercanos a cero durante la pandemia de COVID-19.

El estudio encuentra una relación compleja entre los tipos y los rendimientos y distribuciones del private equity, caracterizada por un notable cambio de dinámica en torno a la crisis financiera mundial de 2008-2009. Habría varias explicaciones posibles para esta reacción dispar de las distribuciones y los rendimientos. Sin embargo, una conclusión que parece clara para la firma: el contexto económico es más importante para el rendimiento de los fondos de capital inversión que el nivel o el impulso de los tipos de interés por sí solos. Además, desde la crisis financiera mundial, los tipos más bajos han tendido a ir de la mano de un entorno favorable para la salida de las operaciones de private equity y, por tanto, de mayores distribuciones, lo que es un buen augurio para los inversores necesitados de distribución en el entorno actual.

Si tenemos en cuenta lo que ha sucedido empíricamente, en los últimos 40 años, parece que el telón de fondo de la economía real, que determina la tasa de crecimiento real de las empresas, puede ser más importante para las valoraciones no realizadas del capital inversión que los tipos de interés por sí solos.

Así pues, es poco probable que las perspectivas de rendimiento de las participaciones en private equity en los próximos años vengan determinadas por los recortes de tipos de la Reserva Federal en sí mismos, sino por su relación con la economía.

“En nuestra opinión, un aterrizaje suave o una recuperación renovada de la economía estadounidense -un retorno a una inflación moderada que no provoque una grave desaceleración o recesión- sería un buen augurio para el futuro a corto y medio plazo del private equity.

Otra conclusión importante que se desprende de los datos del informe es que los fondos de private equity, como clase de activo, pueden ser menos proclives a anotar simplemente al alza o a la baja el valor liquidativo de los activos no realizados sólo porque los tipos de interés (y, por tanto, los tipos de descuento) hayan bajado o subido ligeramente.

Esto explica en parte la suavidad de los rendimientos del capital inversión en épocas de exuberancia y pesimismo del mercado público. Sin embargo, cuando se trata de acontecimientos de realización directa, la historia posterior a la CFG sugiere que los tipos más bajos van de la mano con mayores distribuciones de capital privado.

Las expectativas de tipos más bajos y los recortes iniciales de los tipos de la Reserva Federal ya han empezado a despertar a los creadores de operaciones en los últimos meses, y creemos que los recortes continuados podrían respaldar aún más esta evolución y facilitar el aumento de las distribuciones.

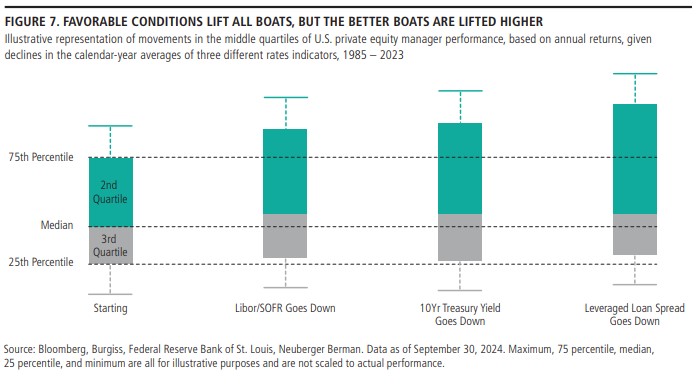

Por último, la reducción de los tipos puede dar lugar a una mayor dispersión de los rendimientos entre los fondos de capital inversión. Las conclusiones del estudio de Neuberger Berman sugieren que los fondos con mejores resultados pueden aprovechar aún más las condiciones económicas favorables que los fondos del cuartil inferior, especialmente si los diferenciales de los préstamos apalancados siguen siendo relativamente estrechos. “En este entorno, tomar decisiones de inversión informadas puede amplificar el impacto sobre los resultados”.