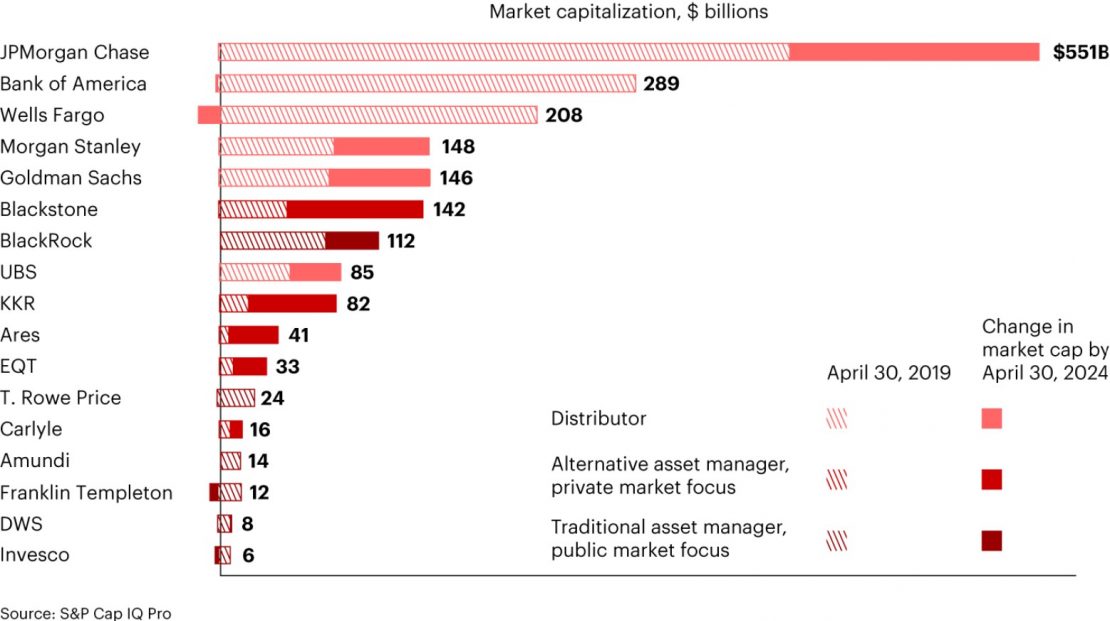

Muchas empresas de gestión de activos y patrimonios han abrazado los mercados privados en los últimos tiempos. Las gestoras que hacen hincapié en el lanzamiento y la distribución de activos y productos alternativos han sido recompensadas por los inversores con una mayor capitalización bursátil que la mayoría de las firmas que se centran en activos cotizados en bolsa (gráfico 1). Aunque los mercados privados no son la única razón de la mayor capitalización bursátil, son una parte importante de la ecuación, según desvela un informe de Bain & Company.

Según destacan desde Preqin, lo relevante del informe de Bain & Compnay es que tras el aumento de la demanda por este tipo de activos, se trata de no morir del éxito. «Las apuestas son altas. La demanda de alternativas está en auge y los inversores, particularmente los nuevos entrantes, están formando nuevas preferencias de marca y producto. Pero no se trata solo de beneficio y crecimiento. Como tituló Bain en su informe, también se trata de ‘evitar el colapso’ «, afirma Grant Murgatroyd, Head of News de Preqin.

Gráfico 1: Las gestoras de activos centradas en los mercados privados han experimentado un fuerte crecimiento en su capitalización bursátil

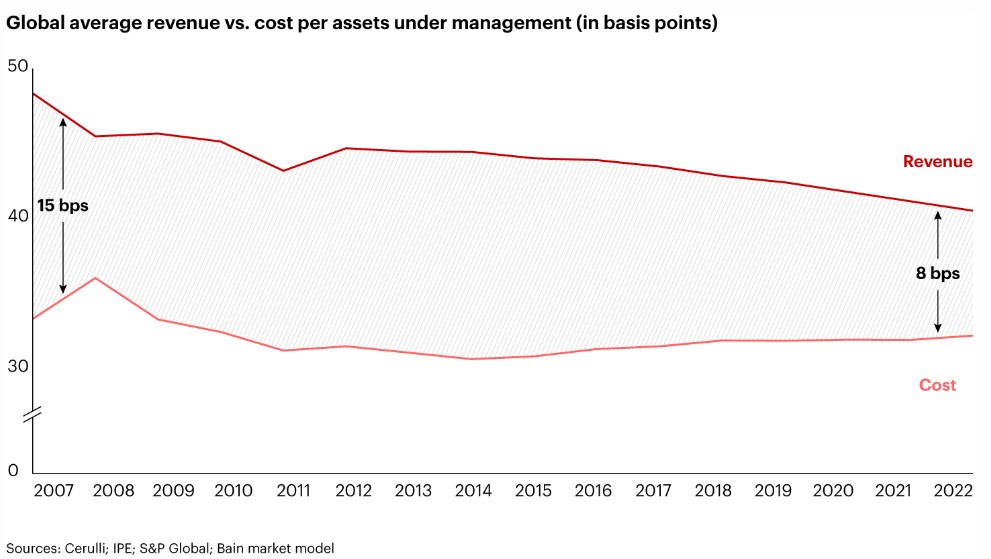

Los mercados privados se han puesto de moda porque los modelos de negocio que han dominado la gestión de activos durante años están casi agotados: los márgenes se han comprimido y el beneficio medio por activos gestionados ha caído de 15 puntos básicos en 2007 a ocho puntos básicos en 2022 (gráfico 2). «Muchas firmas han reducido las comisiones de gestión, lo que provocó que los ingresos medios cayeran un 4% de 2021 a 2022», según la consultora Casey Quirk.

Gráfico 2: La rentabilidad de la gestión de activos ha caído a la mitad

La diferenciación también ha disminuido: Bain & Company apunta que el proveedor de datos eVestment estima una baja dispersión en los rendimientos (1% a 2%), así como en las comisiones (4 a 6 puntos básicos) en las inversiones de renta variable pública entre las empresas de gestión del cuartil superior e inferior. Este descenso ha impulsado a las gestoras a optar por los seguidores beta de bajo coste, y se espera que la cuota de las inversiones pasivas aumente.

En opinión de Preqin, este análisis de Bain muestra cómo las firmas tradicionales con un enfoque en los mercados públicos han mantenido su valor (Amundi) o han perdido terreno (T. Rowe Price, Franklin Templeton, DWS, Invesco). «Los gestores de activos centrados en los mercados privados han experimentado un gran crecimiento. Blackstone, KKR, Ares, EQT y Carlyle han más que duplicado su valor», apuntan.

El atractivo de los mercados privados

En este contexto, empieza a emerger un modelo de negocio prometedor, que hace hincapié en los mercados privados alternativos, pero las firmas de gestión de activos tendrán que desarrollar una serie de nuevas capacidades para afianzarse en este nuevo escenario.

Los activos privados constituyen un mercado mucho mayor que los activos cotizados y ofrecen potencialmente mayores rendimientos, diversificación y, en casos como el inmobiliario, una cobertura contra la inflación. En los últimos años han salido a bolsa menos compañías, y las ofertas públicas iniciales (IPO) a escala mundial descenderán un 45% entre 2021 y 2023 debido al aumento de la regulación y de los costes.

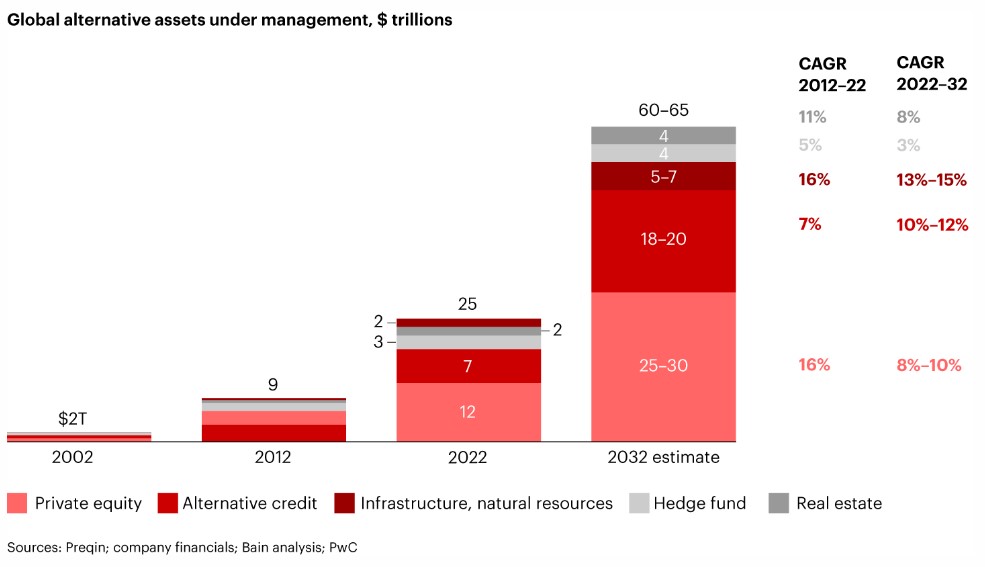

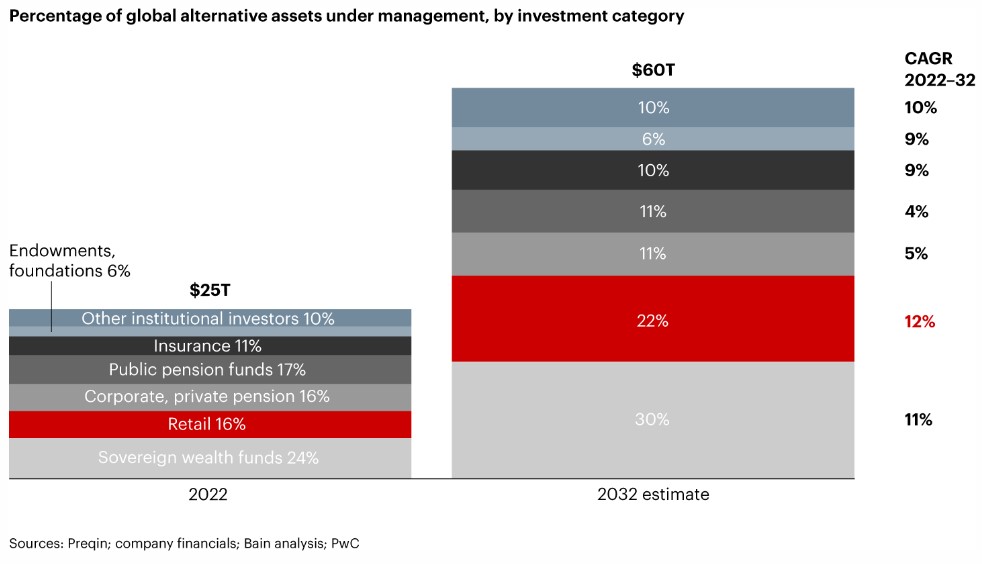

Por el contrario, «estimamos que los activos bajo gestión (AUM) del mercado privado aumentarán a una tasa de crecimiento anual compuesta (CAGR) de entre el 9% y el 10%, por lo que el patrimonio de estos activos alcanzará entre 60 y 65 billones de dólares en 2032, más del doble que el AUM del mercado público (gráfico 3). «Para 2032, esperamos que los activos del mercado privado representen el 30% del total de los activos bajo gestión», aseguran en la firma.

Gráfico 3: Los activos alternativos deberían seguir registrando un fuerte crecimiento

Paralelamente, los ingresos por comisiones de las inversiones en mercados privados, que alcanzaban los 900.000 millones de dólares en 2022, deberían duplicarse hasta alcanzar los dos billones en 2032. «El private equity y el capital riesgo seguirán siendo las categorías más importantes, mientras que el crédito privado y las inversiones en infraestructuras se expandirán de tal manera, que se convertirán en clases de activos de relevancia.

El crédito alternativo ya ha crecido a una CAGR del 7% entre 2012 y 2022 «y esperamos que crezca a una CAGR del 10%-12% para 2032«, asegura el informe de Bain, que considera que este ritmo acelerado «refleja en gran medida que los bancos emiten menos préstamos».

El fuerte crecimiento de las infraestructuras, con una tasa anual media del 16% en la última década, mantendrá un ritmo de entre el 13% y el 15% durante la próxima década como consecuencia de la escasez de fondos públicos a medida que aumenta el déficit público.

La demanda de los inversores también ha repuntado, y se espera que los institucionales incrementen su asignación a activos alternativos en un 10% anualizado desde 2022 hasta 2032, «lo que hará que los activos bajo gestión alcancen al menos 60 billones de dólares (gráfico 4)».

Los fondos soberanos, los endowments y los fondos de las compañías aseguradoras buscan mayores rendimientos debido a la volatilidad de los mercados públicos y a la disminución de las rentabilidades. Del mismo modo, el aumento de las aportaciones de los inversores minoristas hará que la proporción de activos bajo gestión de este tipo de inversores pase del 16% en 2022 al 22% en 2032, a tenor de los cálculos reflejados en el informe de Bain. «Los particulares se sienten atraídos por el mercado de activos alternativos ante la perspectiva de diversificación y mayores rendimientos, y están dispuestos a tolerar una menor liquidez», recoge el estudio.

Gráfico 4: Aumenta la participación de los inversores particulares en los activos privados

En respuesta a esta demanda minorista, algunas empresas han lanzado ofertas innovadoras, como productos de liquidez intermitente caracterizados por reembolsos periódicos. Blackstone y KKR, por ejemplo, han lanzado fondos de mercado privado con una frecuencia de recompra mensual o trimestral, según recuerda el estudio.

Movimientos recientes en el tablero de ajedrez

La cuota de las gestoras tradicionales en activos alternativos aumentó del 16% en 2018 al 22% en 2022, ya que las firmas buscaban diversificación y mejores rentabilidades ajustadas al riesgo. Algunas de ellas han realizado adquisiciones para ampliar su gama de productos, mientras que otras se han expandido orgánicamente, como Fidelity, que lanzó 18 productos alternativos en 12 meses. Estas empresas también están ampliando su posición en la cadena de valor de la gestión de patrimonios, como la empresa conjunta de BlackRock con Jio Financial Services en India para ofrecer soluciones de inversión digital directa a través de la red de distribución local de Jio, según destaca Bain en el informe.

En cuanto a los bancos privados y los gestores de patrimonios, muchos se han expandido para aprovechar la demanda de los clientes y obtener mayores ingresos por comisiones. Algunas empresas están abriendo mercado entre el cliente minorista con sus propios productos. Otras, han contratado a asesores experimentados y gestores de patrimonios para dirigirse a los particulares más adinerados.

Por su parte, los gestores de activos alternativos y las empresas de capital inversión también han ampliado sus carteras de activos alternativos. Otros han atraído a los inversores particulares ofreciendo productos perennes (sin fecha de vencimiento fija), tras las dificultades para captar fondos de clientes institucionales y garantizar flujos de ingresos fiables procedentes de las comisiones.

«En retrospectiva, observamos una convergencia de estrategias entre los gestores de activos tradicionales y alternativos, y muchos se preparan para convertirse en proveedores de servicios completos en todas las clases de activos, tipos de inversores y posiciones en la cadena de valor», asegura el informe, que recoge que esta situación «intensificará la competencia en el mercado», y ve probable que las empresas dominantes recurran a dos tácticas:

1.- Ofrecer un producto nicho que genere alfa, como productos sostenibles desde el punto de vista medioambiental en infraestructuras para particulares con un patrimonio muy elevado.

2.- Desarrollar productos alternativos a gran escala, incluida la creación y prueba de los vehículos; la distribución -incluido el alcance y la conversión- o la eficiencia operativa -incluida la gestión de riesgos y el cumplimiento de la normativa-.

El estudio desvela que muchas empresas de todo tipo ya han empezado a seguir uno de estos planteamientos, y algunas utilizan ambas vías para maximizar sus resultados.

Qué se necesita para adaptarse

La transición de las gestoras a los mercados privados «plantea importantes retos», aseguran en Bain, dadas las diferencias entre los inversores minoristas y los institucionales. Las empresas tendrán que añadir o desarrollar nuevas capacidades en torno a sus sistemas tecnológicos, enfoques de ventas y marketing y educación de los inversores.

Para colmar las lagunas, algunas empresas podrían recurrir a las adquisiciones, pero muchas de ellas no aportan los beneficios previstos debido a diferencias culturales o a integraciones ineficaces. Y con la escasez de talento en determinados campos, como la ciencia de datos, puede ser difícil reclutar y contratar a suficientes personas con las habilidades necesarias.

A medida que las empresas se plantean cómo expandirse hacia activos alternativos, en Bain creen que las firmas deben prever cambios en los siguientes frentes:

1.- Definir dónde jugar y cómo ganar. Puede parecer obvio, pero antes de hacer cualquier movimiento, las firmas deben conocer su punto de partida y su ambición final en los mercados privados.

2.- Desarrollar nuevas capacidades de front-to-back-office. Esto puede lograrse mediante la formación del personal de ventas, la incorporación de especialistas en productos y el rediseño de las operaciones, la tecnología, el riesgo y los procesos legales. Estas actividades ayudarán a salvar las diferencias entre, por ejemplo, un sistema para valorar activos privados y otro para activos cotizados. Un gestor global de activos de seguros, por ejemplo, quería mejorar el rendimiento de su cartera de capital privado, que había sido externalizada. Tras realizar una revisión detallada de la cartera y un estudio de las estrategias de la competencia, la empresa creó nuevas capacidades, teniendo cuidado de limitar los cambios en la estructura y el tamaño del equipo. La nueva capacidad interna de selección de fondos supuso una mejora de 400 puntos básicos en su tasa interna de rentabilidad.

3.- Educar a los inversores sobre los riesgos y la liquidez de los activos alternativos. Las firmas de gestión tendrán que comunicar cómo pueden tener los inversores suficiente liquidez y la capacidad de colateralizar activos privados; que las inversiones mínimas y la incorporación son más accesibles de lo que comúnmente se percibe; y que los procesos de información y declaración de impuestos se han vuelto más ágiles.

4.- Adaptar las ventas y el marketing. Se necesitarán nuevas plataformas digitales y otros canales de distribución para dar a conocer la marca, captar fondos y ofrecer una gama más amplia de activos. Las empresas tendrán que contratar y formar a representantes de ventas expertos en desarrollar relaciones con gestores de patrimonios y explicar productos complejos a clientes minoristas. Una compañía de servicios financieros estaba experimentando una caída de ingresos, AUM y recuento de clientes debido al estancamiento de la productividad del equipo de ventas. Un nuevo programa de formación y unos parámetros de rendimiento para los asesores permitieron duplicar la captación de clientes y aumentar un 70% los nuevos activos bajo gestión por asesor.

5.- Mejorar las habilidades de integración de fusiones y adquisiciones para combinar talento, cultura y operaciones. La actividad en los mercados privados se ha acelerado desde 2020, con más de 40 operaciones en cada uno de los tres últimos años. Más recientemente, las empresas de inversión tradicionales han anunciado algunas adquisiciones y asociaciones notables, como la compra de Global Infrastructure Partners por parte de BlackRock.

Según concluye el informe de Bain, durante este periodo de transición en el que la demanda de activos del mercado privado está aumentando, los inversores minoristas siguen formándose sus preferencias por marcas y productos. «Independientemente de su posición actual en el mercado, las empresas tienen la oportunidad de cambiar su enfoque y ampliar su oferta, si pueden desarrollar las capacidades, los sistemas y la combinación de talento adecuados para captar esa demanda», sintetiza el estudio.