No hay dos salidas iguales en una operación de private equity. Así de tajante es un estudio de Federated Hermes, en el que explica cómo dar liquidez a una inversión en alternativos. «Una coyuntura económica difícil, junto con unos tipos de interés más altos y un mercado de OPVs debilitado, han creado un panorama complejo para la desinversión», asegura la firma en su informe.

Desbloquear de manera efectiva el valor de un fondo y devolver ese valor a los inversores es la fase final del ciclo del capital riesgo. En un mercado en el que las salidas están bloqueadas, en el que los periodos de tenencia de los fondos de private equity se están ampliando y en el que la desconexión entre las valoraciones de compradores y vendedores sigue siendo obstinadamente amplia, el sector del private equity «debe recurrir a una serie de habilidades y estrategias para devolver el efectivo a los inversores».

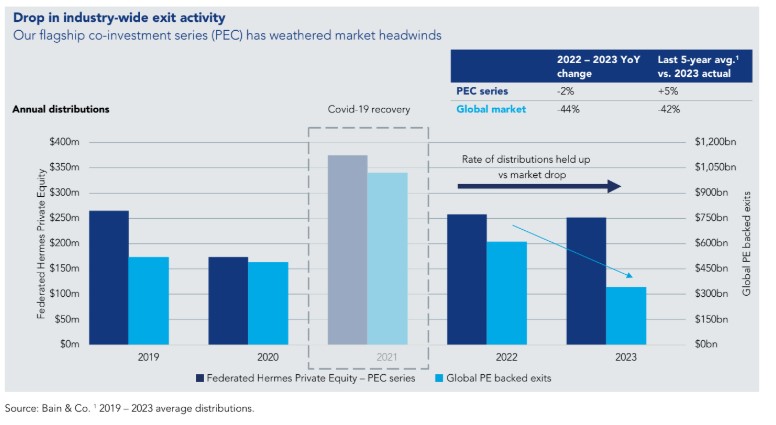

El valor mundial de las salidas respaldadas por adquisiciones se redujo un 66% en 2023 frente a 2021, lo que deja al sector con unos 3,2 billones de dólares en activos sin salir en las carteras de los GPs. En el primer trimestre de 2024, las salidas de private equity alcanzaron su nivel más bajo en tres años. La inactividad del mercado de salidas está dejando a los inversores sin liquidez para comprometerse con nuevas oportunidades. De esta forma, se estancan las asignaciones de capital riesgo dentro de las carteras de los inversores. «A pesar de las expectativas de mejora de las condiciones macroeconómicas, se prevé que 2024 sea el segundo peor año para las salidas desde 2016», augura el estudio.

En este difícil contexto, creemos que los gestores que se preparen para las salidas y sean capaces de ofrecer soluciones creativas de liquidez estarán entre los más exitosos.

Liderar la búsqueda de liquidez

En Federated Hermes Private Equity, un principio básico de la estrategia de inversión es dar salida a las inversiones en los momentos óptimos del ciclo de vida de los fondos, para lo cual la firma recurre a una serie de estrategias.

Como inversores y coinversores de fondos, en la entidad «no solemos controlar la salida final de una inversión, por ello, el mercado secundario nos ofrece una plataforma para gestionar la liquidez de forma proactiva», asegura el estudio.

La solidez de este enfoque está avalada por el historial: desde 2010, Federated Hermes Private Equity ha distribuido 2.200 millones de dólares a inversores a través de ventas secundarias proactivas. «Esto nos diferencia en un sector en el que los fondos permanecen cada vez más tiempo sin liquidez», aseguran.

Operaciones secundarias: facilitar la liquidez

Las transacciones secundarias implican la venta o refinanciación de activos de capital riesgo existentes. Las ventas pueden realizarse a nivel de fondo (indirectas) o a nivel de activo (directas) y pueden ser iniciadas por el gestor (dirigidas por el GP) o por el inversor (dirigidas por el socio comanditario). Los compradores secundarios suelen ser otros fondos de capital riesgo especializados en activos secundarios.

Los GPs pueden crear un «fondo de continuación» o refinanciar dentro de fondos existentes para generar liquidez. Un fondo de continuación es un nuevo vehículo creado específicamente para adquirir un único activo de la cartera o múltiples activos de un fondo predecesor, creando liquidez para los LPs que deseen «retirar efectivo», mientras que el GP sigue impulsando el valor de los activos para los próximos inversores.

En la actualidad, los mercados secundarios desempeñan un papel cada vez más importante en el sector, con un aumento significativo de los volúmenes, ya que los propietarios de activos utilizan cada vez más el mercado secundario como vía de salida en un contexto de dificultad de los mercados tradicionales. En 2023, el mercado secundario global registró el segundo mayor año de su historia, con 114.000 millones de dólares en operaciones.

A pesar de su creciente importancia, el acceso a la liquidez a través del mercado secundario requiere conocimientos y capacidades de inversión que actualmente no están muy extendidos dentro del capital inversión. En la firma admiten que su objetivo es destacar por la solidez de nuestra oferta de liquidez, «con un equipo interno especializado en valores secundarios».

El momento oportuno para una salida óptima

Federated Hermes, en realidad, se prepara para las desinversiones durante todo el periodo de propiedad, aplicando un enfoque disciplinado. Trimestralmente, el equipo de operaciones secundarias elabora una previsión con el fin de evaluar lo que supondría una venta secundaria para los inversores y el precio probable que que se obtendría de posibles compradores secundarios en función de factores de mercado y a nivel de activos.

En definitiva, se evalúa la rentabilidad que se espera obtener de seguir manteniendo los activos del fondo en diversos escenarios de inversión y de mercado, frente a la liquidez inmediata que podríamos generar de una transacción secundaria, según recoge el estudio. «Nos centramos especialmente en las carteras más maduras con posiciones que están pasando de rendimientos alfa a rendimientos beta. La identificación del momento óptimo para vender, facilitada por el uso de nuestras propias herramientas de supervisión, es esencial para nuestra capacidad de tomar decisiones de liquidez informadas que cumplan los objetivos de nuestros clientes», aseguran.

Conclusión

Desarrollar una estrategia de salida clara y a medida «es tanto una ciencia como un arte», necesaria para desbloquear la liquidez a través del mercado secundario.