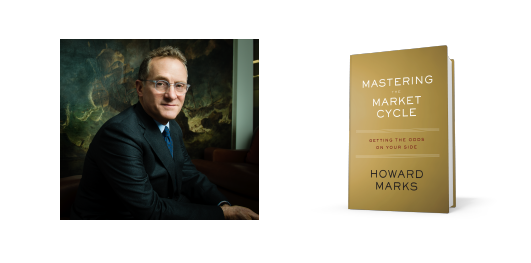

La pandemia mundial del COVID-19 no ha sido un impedimento para celebrar la 73ª Conferencia Anual de CFA Institute que, dadas las circunstancias, en esta ocasión se realizó de forma online. En ella ha participado Howard Marks, director y co-presidente de Oaktree Capital Management, experto en distressed assets y quien considera que es un «momento clave» para esta clase de activos.

En la década de 1980, se convirtió en uno de los primeros inversores en especializarse en deuda distressed. Ahora, está en proceso de levantar 15.000 millones de dólares para lo que sería el mayor fondo de ese tipo hasta fecha y también está recaudando un fondo adicional de 3.500 millones destinado a activos inmobiliarios en «problemas». «Para ser un buen inversor, debes tener confianza en ti y tus puntos de vista», apuntó Marks a la hora de referirse a cómo afrontar el momento actual.

Durante la conferencia, señaló que en este entorno, donde los retornos serán más bajos durante más tiempo, el secreto para sobrevivir es generar mejores retornos que sus pares. «El mercado es lo que es, las tasas y el entorno de retorno son lo que son, por lo que los inversores superiores controlan sus emociones para desviarse del rebaño y superar su rendimiento», afirmó.

En este sentido, quiso recordar a la audiencia que para combatir al virus la decisión general había sido «congelar profundamente la economía». En cambio, como inversores, su posición no era paralizarse sino «tomar ideas de los expertos, tomar aquellas que están alineadas con nuestro sesgo, pero todos, en distinto grados, seguimos siendo cautelosos ante la situación actual».

En su opinión, está de acuerdo con «Jay» Powell en que se requieren acciones extremas e importantes. También es consciente de que las acciones y los bonos se venden a precios a los que no se venderían, si la Fed no fuera la fuerza dominante. Y por ello quiso volver a citar la famosa frase de «el capitalismo sin bancarrota es como el catolicismo sin infierno», aludiendo a que el riesgo es algo inherente a la inversión. Según explicó, «estamos ante un mercado respaldado artificialmente por las compras de la Reserva Federal», por lo que espera muchos impagos de deuda y quiebras cuando los prestatarios corporativos comiencen a quedarse sin dinero, durante los próximos meses.

El análisis que hace Marks está respaldado por más jugadores del mercado. Por ejemplo, según Preqin, a mediados de mayo, los fondos de real estate distressed habían acumulado casi 10.000 millones de dólares en dry powder, «esperando para invertir una vez que la Fed inevitablemente retroceda», matizó Marks.

Por Fórmate a Fondo

Por Fórmate a Fondo