Limitar el calentamiento global a 1,5 ºC de aquí a 2050 requerirá unos 13 billones de euros de inversión privada en hidrógeno y captura, utilización y almacenamiento de carbono (CCUS). Aunque las tecnologías de hidrógeno y CCUS son soluciones esenciales para sectores difíciles de descarbonizar -como las industrias intensivas en calor (por ejemplo, producción de acero, cemento o vidrio-, de fabricación de fertilizantes, o el transporte, los bancos y el resto de entidades de crédito) aún no han movilizado las herramientas de financiación necesarias para que estas se expandan a la velocidad necesaria.

Este requisito de inversión representa una oportunidad de negocio de gran relevancia para los bancos, que deberán adaptar su modelo de gestión para capitalizarla y crear ventaja competitiva.

Estas son las principales conclusiones del artículo Breaking the Finance Barrier for Hydrogen and Carbon Capture publicado por la consultora estratégica Boston Consulting Group (BCG), para el que se encuestaron a más de 100 expertos y directivos de entidades financieras, bancos de desarrollo, empresas de capital riesgo, gestores de activos y empresas energéticas.

El informe destaca cinco conclusiones principales:

Los bancos quieren financiar proyectos de hidrógeno y captura de carbono y los consideran una parte relevante de sus planes de préstamos a medio plazo. Según la investigación realizada por BCG, entre el 75% y el 80% de las entidades esperan que ambas tecnologías representen más del 10% de su cartera de inversiones en materia de energía para 2030.

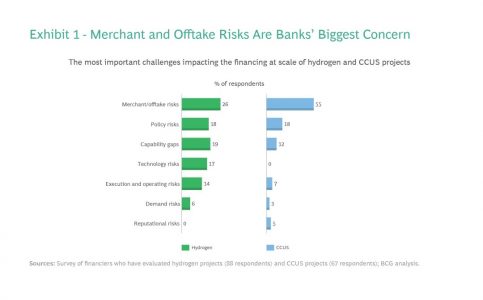

No obstante, actualmente la mayoría de los bancos no financian proyectos de hidrógeno y CCUS, debido a que los consideran arriesgados e inmaduros. Las instituciones bancarias exigen acuerdos comerciales a largo plazo y un mayor grado de certidumbre política, elementos que, en muchos casos, los promotores de proyectos de hidrógeno y CCUS no pueden ofrecer actualmente. La dificultad para flexibilizar las políticas de riesgos de las entidades financieras a la hora financiar estos proyectos ha supuesto la ralentización o incluso paralización de iniciativas en este ámbito. En este sentido, solo un 7% de los proyectos de CCUS han alcanzado hasta ahora la fase de decisión final de inversión (FID).

«Como romper con el dilema del huevo y la gallina: a diferencia de los proyectos de energías renovables, que venden la energía que producen en un mercado eléctrico ya existente, los proyectos de hidrógeno y CCUS aún no tienen mercados establecidos, y al tratarse de moléculas en lugar de electrones, la logística asociada es más compleja. Por ejemplo, en proyectos de hidrógeno para producir amoníaco verde, ambas instalaciones deben estar situadas generalmente una al lado de la otra para limitar el transporte.

Además, existe tensión entre los usuarios y los proveedores de hidrógeno, ya que los usuarios potenciales (por ejemplo, productores de acero) señalan los costes adicionales que deben pagar por el uso de hidrógeno como una de las razones clave por las que son reacios a convertir sus operaciones a dicho uso. Por otro lado, los promotores de proyectos de hidrógeno señalan la debilidad de la demanda como principal razón para no poder aumentar la producción. Para salir del estancamiento será necesario un mayor apoyo por parte de las políticas públicas, mejores resultados técnicos y económicos, y menores costes de financiación», explican en el informe.

Otros riesgos específicos de los proyectos de hidrógeno y CCUS son la ausencia de acuerdos internacionales sobre lo que constituye hidrógeno verde y el almacenamiento permanente de CO2, unos mercados todavía inmaduros para el comercio de créditos de hidrógeno y carbono; la falta de claridad sobre las responsabilidades relacionadas con el almacenamiento de CO2; y las diferentes regulaciones entorno a CCUS entre regiones.

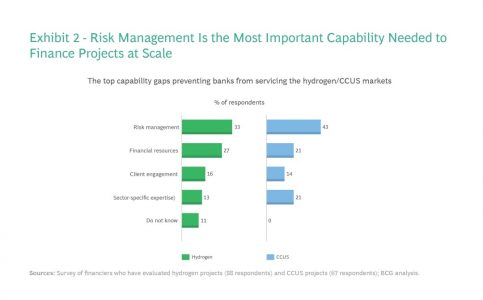

Ante estos retos, los bancos deben desarrollar sus capacidades de evaluación y gestión de riesgos para responder con eficacia ante los mercados emergentes de hidrógeno y CCUS. La investigación de BCG identificó la gestión de riesgos como la principal brecha de capacidad que impide a los bancos comerciales financiar estos mercados a gran escala (ver gráfico 2).

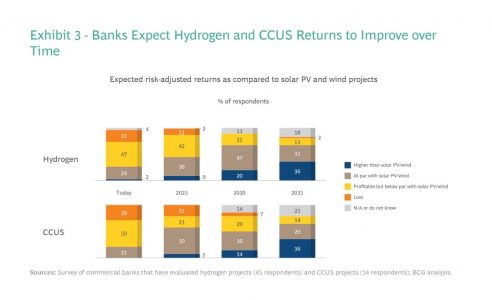

Los bancos esperan que el número de proyectos comercialmente atractivos aumente con el tiempo, gracias a nuevas políticas como la Ley de Reducción de la Inflación (IRA) en Estados Unidos y el plan REPowerEU de la Unión Europea. Según BCG, el 50% de los bancos esperan que la rentabilidad ajustada al riesgo de los proyectos de CCUS sea equivalente o mejor que la de la energía solar y eólica para 2030, mientras que el 67% de las entidades confía en que ocurra lo mismo con los proyectos de hidrógeno.

Los incentivos son un elemento clave para la viabilidad de estos proyectos, aunque los enfoques normativos entre regiones son muy diferentes; mientras que las políticas estadounidenses se basan en incentivos fiscales y una menor regulación, el enfoque europeo se estructura en torno a modelos de subvención directa a la inversión, contratos por diferencias y mercados de CO2. Ambos enfoques permiten eliminar elementos de riesgo y proporcionan mayor certidumbre a los proyectos de las empresas mediante modelos de negocio contrastados, convirtiéndolos en financiables. Se espera que estos enfoques normativos se reproduzcan en otros mercados, creando nuevas oportunidades de negocio para los bancos.

La evolución de la economía de los proyectos de hidrógeno y CCUS se verá impulsada por el avance de las tecnologías y el aumento de los esquemas de ayudas públicas, y hará que dichos proyectos encajen progresivamente en el perfil de riesgo de los bancos de manera que aumenten sus posibilidades de financiación. En el proceso, los bancos que sean flexibles y sepan aprovechar las oportunidades que se les presenten estarán en mejor posición para desarrollar una ventaja competitiva relevante a futuro.

Los bancos que actúan rápido en este ámbito también consideran que es un momento oportuno por otras razones. La mayoría de las entidades encuestadas creen que la guerra de Ucrania y la consiguiente preocupación por la seguridad energética harán que el capital se desplace de proyectos de hidrógeno y CCUS a proyectos tradicionales de petróleo y gas durante al menos los próximos dos años. Esto despeja el camino para los bancos con la ambición de aprovechar las oportunidades de financiación de proyectos de hidrógeno y CCUS creadas por las políticas verdes en EE.UU. y Europa.

Las entidades que quieran liderar la financiación del hidrógeno y la CCUS no deben esperar a que las mejoras tecnológicas y políticas doten de mayor madurez a estos mercados, sino que deben actuar ahora y adoptar una mentalidad innovadora e invertir en nuevas capacidades y conocimientos.

Además, dada la inmadurez de los diferentes mercados, los bancos pioneros en financiación de proyectos de hidrógeno y CCUS deben actuar como facilitadores de los ecosistemas, estableciendo relaciones a lo largo de la cadena de valor e involucrando a las diferentes partes interesadas, desde las agencias de crédito a la exportación y los bancos de desarrollo hasta las aseguradoras y los promotores de proyectos. Al hacerlo, los bancos comerciales pueden dar forma a los ecosistemas locales y regionales de los proyectos de hidrógeno y CCUS junto con otros actores clave, y una vez una entidad pionera crea alianzas en un área específica, las oportunidades de colaboración para los bancos que la sigan son más limitadas, lo que genera ventaja competitiva.

La mayoría de los bancos no han explorado las distintas opciones de financiación que mejor se adaptan a estas tecnologías emergentes, y la mayoría de los proyectos completados hasta la fecha han sido financiados por sus propietarios o por inversores de capital, en lugar de por los bancos. Sin embargo, los bancos líderes en este ámbito están utilizando opciones de financiación alternativas, como inversiones de capital, financiación mezzanine y financiación de capital fiscal (en EE.UU.), que implican un mayor riesgo que la financiación tradicional de proyectos basada en deuda.

Por otra parte, al generar conocimiento a partir de acuerdos iniciales, los bancos pueden capturar oportunidades adicionales, gestionar mejor el riesgo y ofrecer mejores precios. Además, debido a que este enfoque no requiere necesariamente un gran volumen de balance, los bancos más pequeños pueden convertirse en actores importantes.

Como resume Marta Guzzafame, Managing Director y Partner de BCG España y líder del equipo de Clima y Sostenibilidad, “las tecnologías de hidrógeno y CCUS son soluciones esenciales para sectores difíciles de descarbonizar y pueden ser, además, una oportunidad para los bancos e inversores que quieran financiar este tipo de proyectos. Los pioneros pueden comprender mejor los riesgos del proyecto, capturar unos mayores rendimientos, generar relaciones clave en toda la cadena de valor y ganar participación en dos mercados importantes y en crecimiento”. La experta resalta que «se trata de tecnologías emergentes y como tales todavía con un nivel de riesgo más elevado, pero en este momento existe una ventana de oportunidad para ayudar activamente a crear, dar forma y lograr el éxito».