El ajuste de -0,5% anunciado por la Fed la semana pasada fue inesperado. Lo fue para el consenso de economistas: de los 113 que dieron su pronóstico a Bloomberg, solo 9 anticiparon lo que finalmente sucedió.

Además, sorprendió por su magnitud, pero sobre todo porque se produce en un entorno de crecimiento por encima del potencial, evidenciado por un dato preliminar de PIB para el tercer trimestre de +3%, y en una economía que opera en pleno empleo.

En nuestra opinión, la decisión confirma que la Fed ha dejado de preocuparse por la inflación para centrarse en el crecimiento, a la vez que sugiere que el banco central estadounidense reconoce implícitamente estar por detrás de la curva.

Los datos macro que hemos conocido hasta la reunión continúan apuntando a una ralentización en el crecimiento. Además de la debilidad en el mercado laboral, evidenciada por el índice de condiciones laborales de la Fed de Kansas (apunta a un desempleo próximo al 5%), hay tres aspectos que me han llamado especialmente la atención:

- La publicación del Libro Beige, que se publica 8 veces al año y es un termómetro de la situación económica estadounidense repartida en 12 distritos. En esta ocasión, 9 de esos 12 distritos han declarado niveles de actividad estancados o a la baja, con solo 3 experimentando crecimiento.

- El componente de beneficios esperados para este trimestre, comparado con los tres meses anteriores en la encuesta NFIB entre pymes, quedaba por debajo de los mínimos de 2020, arrojando dudas sobre el pronóstico de un aumento del 15% en beneficios para 2025 que maneja el consenso de analistas.

- La confianza de los hogares respecto a la situación actual vuelve a caer en septiembre, lo que da soporte al argumento que explicamos en el punto anterior.

En Europa los datos recientes (Ifo alemán, ZEW alemán y Eurozona, PMIs o Sentix) o los pedidos/inventarios suecos, también reflejan una clara pérdida de inercia en crecimiento que refuerza la revisión a la baja en el PIB para este año y para 2025 que anunció el BCE.

La agresividad de la Fed en este primer recorte a priori reduce algo el riesgo de un escenario de recesion leve, pero no lo elimina.

El efecto de los cambios en política monetaria no es inmediato sobre la economía y trabaja con desfases prolongados y variables. Además, en 1990, 2001 y 2007, la Fed también recortó muy rápidamente más de 100 puntos básicos, pero fue incapaz de evitar la recesión. En este sentido, la expansión económica va de la mano del crecimiento en ingresos y este, a su vez, de los avances en productividad y de la mano de obra disponible para alimentarlo.

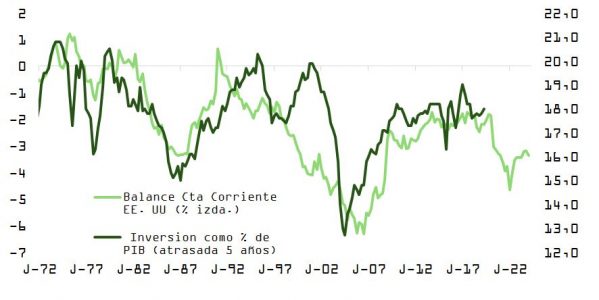

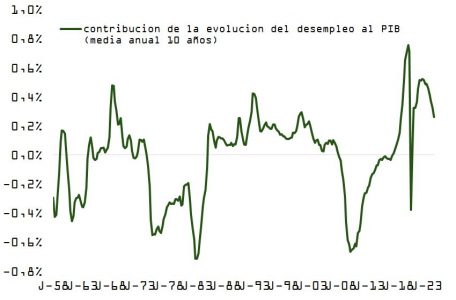

Respecto a la productividad, y aunque la IA generativa será sin duda revolucionaria y fomentará eficiencias en muchos sectores (el manufacturero, por ejemplo), necesitará tiempo y, sobre todo, capital para invertir. Con una economía con déficits gemelos casi estructurales (presupuestario y de balanza comercial) esto se complica. Además, con la tasa de desempleo por debajo de NAIRU, la aportación de la creación de empleo pasará a ser negativa para el crecimiento.

Y es importante recordar que conseguir un aterrizaje suave sería una anomalía en términos históricos.

La caída en la cotización del dólar, en el precio del barril de petróleo, el ciclo de relajación en política monetaria a nivel global o las ganancias en productividad en Estados Unidos compensan en parte la disminución en actividad económica, pero las valoraciones, que en ese país están entre el 3% de las más altas desde 1881, la incertidumbre macro y los riesgos geopolíticos al alza nos incitan a actuar con prudencia.

No obstante, tratando de buscar puntos débiles a esta composición de lugar, podemos encontrar los siguientes:

- El diferencial entre GPD y GDI (nominal) estaba en máximos en los últimos 24 años hasta esta semana. La tasa de ahorro se calcula restando al dato de rentas del GDI el de consumo del PIB (GDP) en Estados Unidos. Como consecuencia de la inmigración ilegal, las rentas del trabajo no reflejan adecuadamente la realidad, el porcentaje de ahorro sería bastante superior a ese 2,8%, y el gasto (un 69% del PIB EE.UU.) podría mantenerse fuerte más tiempo. Las revisiones a las cifras de crecimiento e ingresos publicadas esta semana por el Departamento de Análisis Económico (BEA) parecen corregir el desequilibrio y, efectivamente, se traducen en un nivel de ahorro superior al manejado antes de la publicación del informe.

- La caída en el dólar, precio de crudo y tipos, relaja las condiciones financieras y podría facilitar una recuperación en el sector industrial.

- La productividad podría sorprender y continuar su proceso de reversión, en base a las mejoras derivadas de la IA. Curiosamente, la respuesta del mercado a este recorte de tipos ha sido similar a la que se produjo en 1995, pero opuesta a la de otros ciclos de recorte que acabaron en recesión: el bono bajando y la bolsa subiendo.

- El ciclo de crédito podría regresar a terreno positivo (se está recuperando), en base a los recortes de tipos, fomentando el consumo y facilitando la inversión. La masa monetaria volvería a experimentar crecimiento positivo.

- +1 billón de dólares de ahorro de las familias a fondos monetarios desde 2020: los recortes de tipos pueden estimular la transferencia hacia crédito privado o acciones.

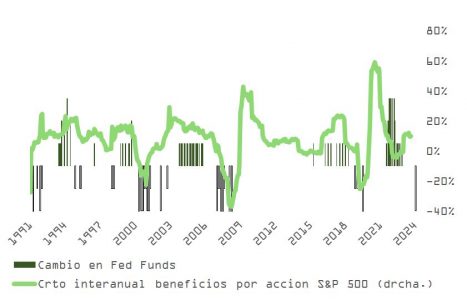

- La Fed nunca ha recortado con crecimientos positivos de BPA.

- China podría aumentar los estímulos económicos ante el riesgo de perder el objetivo de PIB del 5%. La respuesta del mercado a las iniciativas del Politburó, que ya incorporan (en teoría) acciones fiscales como la emisión de 2 billones de CNY en bonos especiales (un ~5% del PIB), junto con medidas de relajación monetaria (préstamos e hipotecas más baratas, menores requisitos de reservas bancarias para fomentar el crédito, facilidades para acceder a una segunda vivienda), podría terminar beneficiando a la bolsa china, que está indiscutiblemente barata. Una actuación fiscal contundente, crédito barato y unos bancos con mayor solidez de balance (también pretenden potenciar los colchones de capital para incentivar a las instituciones financieras públicas a otorgar más préstamos) podrían reactivar la confianza y estimular nuevamente el consumo de las familias.

Ante este tira y afloja cargado de incertidumbre, si efectivamente la Fed instrumenta un aterrizaje suave, la rentabilidad del bono del Tesoro podría subir después de haber comprimido más de 100 puntos básicos desde mayo. La Reserva Federal está dividida respecto a si quedan uno o dos recortes más este año, mientras que el mercado apuesta por tres. Adicionalmente, el índice de sorpresas macro está repuntando y arrastrará el precio del bono a la baja.

Europa baila a otro compás, con los datos de inflación del viernes para Francia y España y las expectativas de IPC para la eurozona que animan al mercado a apostar con más confianza por otro recorte en los tipos en la reunión del BCE el 17 de octubre.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera