Con la relación deuda/PIB de EE.UU. en máximos históricos, existe una preocupación generalizada por su sostenibilidad a largo plazo. Sin embargo, llama la atención que “el mundo ha estado financiando los déficits estadounidenses con inversiones en dólares, deuda del Tesoro y acciones de EE.UU., activos que sufrirán considerable depreciación si se produce una crisis de deuda estadounidense”, señala Maria Vassalou, directora de Pictet Research Institute. Aunque reconoce que “de todas formas, a corto plazo, una crisis de deuda en EE. UU. es poco probable”, la pregunta es: ¿qué papel juega la deuda estadounidense en la arquitectura financiera mundial?

Según recoge el último informe publicado por esta organización, titulado “El papel clave de la sostenibilidad de la deuda de EE.UU. en la arquitectura financiera mundial”, las perspectivas típicas de sostenibilidad de la deuda, a menudo desarrolladas en el contexto de mercados emergentes o economías desarrolladas más pequeñas, no se aplican necesariamente en este caso. “Estados Unidos ocupan una posición única en la arquitectura financiera global y en el orden geopolítico, lo que los distingue de cualquier otro país. Es el caso definitivo de ‘demasiado grande para fallar’, con las consecuencias desproporcionadamente inclinadas en contra del Resto del Mundo (ROW)”, señala el documento.

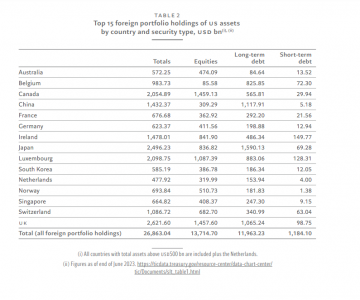

Para Vassalou, los extranjeros tienen mucho que perder en una crisis de deuda en EE.UU.. “El resto del mundo ha estado financiando los déficits estadounidenses con inversiones en dólares, deuda del Tesoro y acciones de EE.UU., activos que sufrirán considerable depreciación si se produce una crisis de deuda estadounidense. Así que el sector oficial, principalmente grandes bancos centrales y fondos soberanos, tiene fuertes incentivos para intervenir y limitar la depreciación de los activos estadounidenses en las fases de turbulencias del mercado, aunque con la condición de que EE.UU. mantenga su dominio geopolítico y liderazgo mundial en innovación, con rentabilidades bursátiles atractivas”, sostiene la responsable del Pictet Research Institute.

El informe sostiene que, de hecho, un importante riesgo que amenaza la sostenibilidad de la deuda de EE.UU. es de naturaleza geopolítica. En este sentido señala que, por ejemplo, a medio plazo, el grupo BRICS+ (Brasil, Rusia, India, China, Sudáfrica, Egipto, Irán, Emiratos Árabes Unidos, Arabia Saudita y Etiopía), puede postularse entre la actual arquitectura financiera global y dominio de EE.UU.. “De todas formas, a corto plazo, una crisis de deuda en EE.UU. es poco probable”, reconoce Vassalou.

Dinámica de la deuda

Según analiza el documento, el dólar ha sido la moneda de referencia del mundo desde Bretton Woods en 1944, por su convertibilidad en oro y a partir de 1971 como moneda fiduciaria, dada su estabilidad económica y dominio geopolítico. Además, “al financiarse con capitales del resto del mundo, EE.UU. ha podido lidiar con sus persistentes déficits por cuenta corriente y presupuestario y gozar de mayor consumo, menor inflación y mayor crecimiento de lo que habría sido capaz”, argumentan.

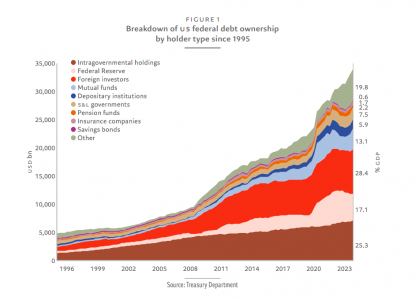

Con el tiempo el resto del mundo ha ampliado su huella inversora en EE.UU., mediante instrumentos de deuda y también de renta variable. “Efectivamente, la capacidad superior de EE.UU. en nuevas tecnologías, innovación y empresas unicornio ha seguido atrayendo capitales del exterior. Esta dinámica basada en la capacidad del resto del mundo con superávit de capital para invertir en EE.UU. en lugar de sus economías nacionales, explica la capacidad de este para ampliar y soportar mayor endeudamiento y está inextricablemente ligado a la fortaleza y estabilidad de las alianzas geopolíticas y su papel central en el orden económico mundial.

Según advierte el informe, la disponibilidad de flujos de capital excedentarios puede reducirse, dadas las necesidades de inversión pendientes en las regiones exportadoras de dicho capital. “Así, a medida que el mundo se hace menos globalizado y geopolíticamente más fragmentado, la estabilidad a largo plazo del actual equilibrio puede ponerse en entredicho. De momento, la dificultad del resto del mundo para prescindir de los activos seguros estadounidenses mantiene el esquema financiero. Los Gobiernos de EE.UU. lo emplean como baza negociadora en una amplia gama de cuestiones económicas y geopolíticas”, señalan.

Sostenibilidad de la deuda

Las estimaciones del informe apuntan que para 2028 los gastos por intereses pueden suponer 60% del déficit federal estadounidense, lo que podría llevar la sostenibilidad de la deuda de EE.UU. a un punto crítico en que necesite incurrir en endeudamiento adicional para pagar dichos intereses.

“Ello puede desencadenar una cascada de ventas de deuda del Tesoro de EE.UU. y extenderse rápidamente a otras clases de activos, incluyendo la renta variable, con turbulencias en los mercados globales. Pero tanto EE.UU. como el resto del mundo tienen mucho que perder en ese escenario, aunque el impacto puede ser más acusado para el resto del mundo, que ha redoblado su exposición a EE.UU. con enormes inversiones en renta fija y renta variable estadounidenses”, explica el documento.

Según sus autores, en caso de turbulencia del mercado inducida por EE.UU., es de interés del sector oficial del resto del mundo -principalmente grandes bancos centrales y fondos soberanos- ayudar a proporcionar un “suelo” a los precios de los activos estadounidenses. Así que la compleja relación del resto del mundo con EE.UU. hace más sostenible su deuda de lo que indica el análisis clásico.

Además, concluyen que mientras se mantenga el actual estatus financiero global, la renta variable estadounidense es un nuevo activo “cuasi seguro” de alta rentabilidad. “Pero la demanda global de activos seguros resulta proporcional al PIB mundial y las economías en desarrollo crecen a una tasa mayor que los países que producen activos seguros. De manera que la demanda de activos seguros seguirá aumentando más rápido que la oferta. En este sentido, EE.UU., proveedor dominante de activos seguros globales, no puede expandir ilimitadamente su emisión de deuda para esta demanda global sin considerables fragilidades económicas y de seguridad nacional”, explican.

Por último, advierte de que, con todo, en este momento, el principal riesgo para la sostenibilidad de la deuda de EE.UU. es geopolítico. “Un mundo cada vez más polarizado desafía su dominio y lo deseables que son sus activos en el sistema financiero global e iniciativas como las que plantea el grupo BRICS+ deben seguirse de cerca”, concluye el informe de Pictet Research Institute.