Con el objetivo de profundizar sobre el comportamiento de los mercados en un contexto de reducción de tipos de interés, Finizens ha realizado un análisis que evalúa las rentabilidades de la renta variable (S&P500) y la renta fija gubernamental (Letras de Estados Unidos) ante diversos ciclos de disminución de tipos de interés ocurridos en el pasado. Para ello ha utilizado el mercado estadounidense como referencia debido a su amplio track record.

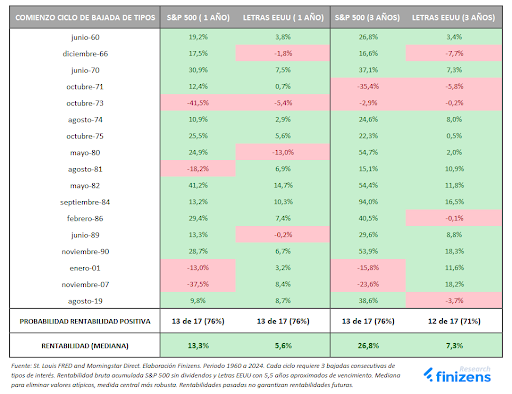

En su análisis, la firma ha evaluado 17 ciclos de reducción de tipos ocurridos desde 1960 hasta la actualidad. Definiendo el inicio de un ciclo como aquel que incluye al menos tres reducciones consecutivas de tipos en un año, considerándose un nuevo ciclo cuando ocurre una subida de tipos o un periodo de al menos un año sin reducciones de tipos.

De acuerdo con el análisis, un año después del inicio de la reducción de tipos la probabilidad de obtener una rentabilidad positiva es muy alta tanto para la renta variable (76%) como para la renta fija (76%). La mediana de rentabilidad para la renta variable es del 13,3% y para la renta fija, del 5,6%. Además, tres años después del inicio de la reducción de tipos, la probabilidad de obtener una rentabilidad positiva sigue siendo muy elevada tanto para la renta variable (76%) como para la renta fija (71%). Y la mediana de rentabilidad para la renta variable es del 26,8% y para la renta fija, del 7,3%.

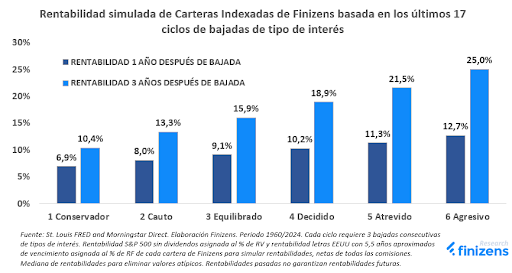

Rentabilidad simulada de las carteras

Dado que las carteras indexadas de Finizens están diversificadas con una combinación de activos de renta fija y renta variable, se han extraído las rentabilidades simuladas que podrían obtener sus inversores en los próximos uno y tres años, si se replicase la tendencia indicada por el análisis histórico de disminución de tipos de interés.

Así, se proyectarían rentabilidades muy favorables para los próximos años, según el estudio, ya que las rentabilidades netas a un año oscilarían desde el 6,9% (cartera 1 conservador, con un 75% de renta fija y un 25% de renta variable) hasta el 12,7% (cartera 6 agresivo, con un 100% de bolsa). Y las rentabilidades acumuladas netas a tres años, que oscilarían desde el 10,4% al +25%.

En los primeros cinco meses del año, las carteras de Finizens han recogido el crecimiento vivido sobre todo en la renta variable. «Nuestra cartera más conservadora, con un 75% de renta fija, lleva en el 2024 una rentabilidad del 2% neto, mientras que la más agresiva con un 100% renta variable lleva un 11%, sumándose a las sólidas rentabilidades alcanzadas en el 2023 del 6,8% y del 14,9% respectivamente”, comenta Kevin Koh Maier, director de Inversiones de Finizens.

En resumen, para la firma el panorama actual es globalmente positivo, debido a que los principales bancos centrales parecen haber logrado controlar la inflación y mantener un crecimiento económico a un ritmo razonable, lo que se conoce como el famoso «soft landing». “Tras la reciente bajada de tipos del BCE, los datos estadísticos del pasado proyectan buenas rentabilidades para todas nuestras carteras indexadas”, asegura Kevin Koh Maier, director de Inversiones de Finizens.