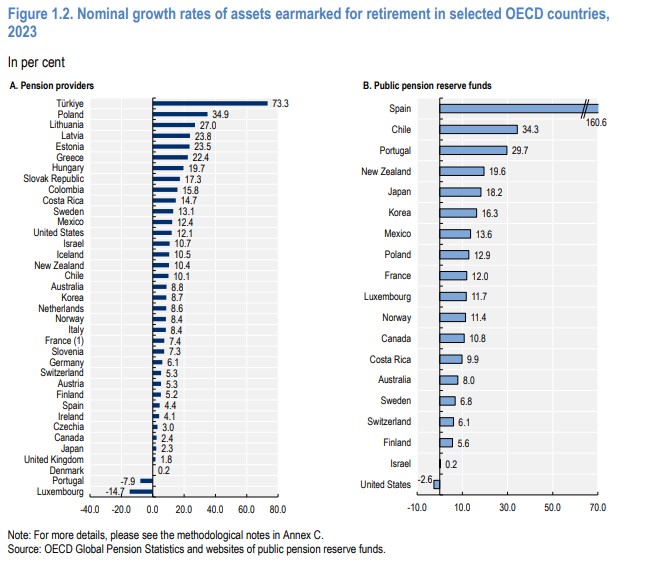

Los activos destinados a la jubilación en los países que conforman la OCDE crecieron un 10% en 2023 en términos nominales, al alcanzar los 63,1 billones de dólares a finales de año. Este aumento se debió, según explica el organismo, a las ganancias derivadas de las inversiones que obtuvieron tanto los proveedores de pensiones como los fondos públicos de reserva de pensiones, tras la evolución positiva de los mercados de renta variable. Los flujos positivos procedentes de las cotizaciones sobre los pagos de prestaciones y otros gastos también apoyaron el crecimiento de los activos.

Los activos destinados a la jubilación crecieron en 2023 en casi todos los países de la OCDE, excepto en Luxemburgo y Portugal. Una explicación del descenso en estos dos países es el cierre de algunos planes y el traspaso de activos: en Luxemburgo se liquidaron dos fondos de empleo en 2023 y en Portugal, los activos gestionados por un fondo de pensiones se transfirieron al sistema público. Los países de la OCDE también mantuvieron más reservas para sus sistemas públicos de reparto, excepto Estados Unidos, que recurrió a sus reservas en 2023 para pagar prestaciones.

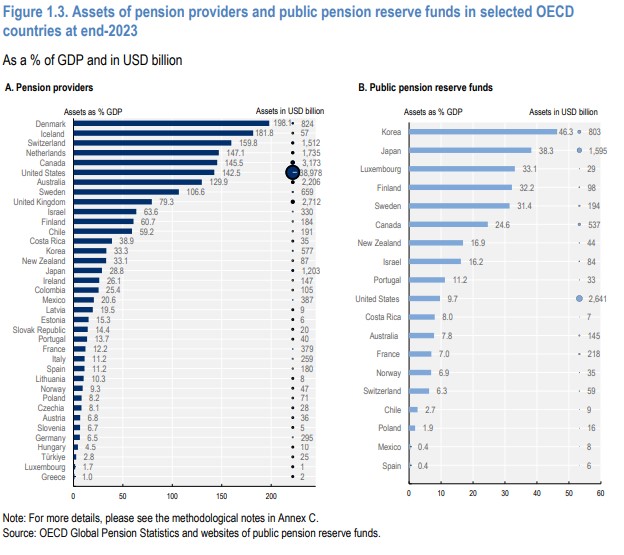

Existen grandes diferencias entre los países en cuanto a los activos de los proveedores de pensiones. Los países con mayor volumen de activos suelen ser los que tienen regímenes de pensiones obligatorios o casi obligatorios. En Islandia y Suiza, donde los empleadores deben ofrecer un plan ocupacional a sus empleados, los proveedores de pensiones poseían activos por valor del 182% y el 160% del PIB, respectivamente. En Dinamarca y Países Bajos, donde los empresarios deben participar en un plan de pensiones cuando así se acuerda a nivel sectorial o de rama de actividad, el importe de los activos también es elevado en relación con el PIB.

Por el contrario, los países con regímenes de pensiones voluntarios o de creación más reciente tenían cuantías de activos más bajos, con algunas excepciones notables como Estados Unidos. En este país, donde la gente lleva varias décadas ahorrando para la jubilación, los proveedores de pensiones tenían activos por valor de 39 billones de dólares, lo que representa casi el 70% de todos los activos en manos de los proveedores de pensiones de la zona de la OCDE. En otros países con sistemas de pensiones voluntarios o introducidos recientemente, como Grecia, Hungría y Turquía, los activos destinados a la jubilación siguen siendo limitados.

Motivos del crecimiento de los activos

Este buen comportamiento de las inversiones se debió a la evolución positiva de los mercados de renta variable en 2023. El índice MSCI World subió un 20% en 2023. Los precios de la renta variable subieron en todo el mundo a medida que disminuían las presiones inflacionistas y los inversores esperaban recortes de los tipos de interés. La evolución positiva de los mercados de renta variable favoreció a los países que más invierten en renta variable, como los proveedores de pensiones de Letonia, Lituania y Polonia.

Los rendimientos de los bonos del Estado a largo plazo invirtieron su curso en 2023 en muchos países, mejorando la rentabilidad de los proveedores de pensiones en estos instrumentos. Los bonos son el principal instrumento en el que invierten los proveedores de pensiones y los fondos públicos de reserva de pensiones. Aunque los rendimientos de la deuda pública a largo plazo aumentaron y alcanzaron un máximo en octubre de 2023 en las principales economías avanzadas, descendieron en el último trimestre de 2023, ya que los inversores esperaban recortes en los tipos de interés.

Los rendimientos de la deuda pública a largo plazo en las economías de mercado emergentes también cayeron a finales de 2023. Este descenso de los rendimientos de la deuda pública benefició a los proveedores de pensiones y a los fondos públicos de reserva de pensiones en el cuarto trimestre de 2023, cuando valoraron los bonos en función del mercado. El método de valoración es importante, ya que los que utilizan un método de coste amortizado (por ejemplo, basado en tipos de interés efectivos) son menos sensibles a los cambios en los rendimientos de la deuda pública (por ejemplo, Albania, Fondo de Reserva Demográfica de Polonia).

Los proveedores de pensiones y los fondos de reserva de las pensiones públicas que invierten en bienes inmuebles pueden haber incurrido en pérdidas en esta clase de activos en 2023. La elevada inflación y la subida de los tipos de interés afectaron negativamente al sector inmobiliario comercial. El número de transacciones disminuyó debido a la diferencia entre el precio que los vendedores buscaban para sus propiedades y el precio que los compradores potenciales estaban dispuestos a pagar.

Los cambios en los hábitos de trabajo, con un aumento del trabajo a distancia, también provocaron vacantes en el sector de oficinas y una caída de los alquileres10 , causando nuevas pérdidas para el sector inmobiliario. Esta evolución lastró el rendimiento de las inversiones de los fondos de pensiones de Australia y Canadá (que poseían el 15% y el 11% de sus activos en terrenos y edificios), por ejemplo. Los Fondos AP 1 a 4 de Suecia también sufrieron pérdidas en sus inversiones inmobiliarias, que representan alrededor del 15% de su cartera.

Los fondos que obtuvieron los rendimientos más bajos en 2023 fueron los que no pudieron beneficiarse de la renta variable cotizada. El mandato del fondo sueco AP6 es invertir en el mercado de renta variable no cotizada). A finales de 2023, AP6 poseía el 0,1% de sus activos en renta variable cotizada y el 93,9% en renta variable no cotizada, obteniendo uno de los rendimientos más bajos en 2023 en comparación con otros fondos. Los fondos de pensiones de la República Checa también obtuvieron uno de los rendimientos más bajos en 2023 por tener uno de los porcentajes más bajos de activos invertidos en renta variable.

Para los que invierten fuertemente en el extranjero, las ganancias de la inversión dependieron tanto del rendimiento de los activos extranjeros como de los tipos de cambio entre la moneda nacional y la moneda en la que se emitieron estos activos. Los fondos de pensiones de Chile y Colombia invierten el 45% de su cartera en el extranjero. Chile registró ganancias de inversión en el extranjero en 2023, reforzadas por la depreciación del peso chileno frente a las principales monedas extranjeras, como el dólar estadounidense. Por el contrario, Colombia experimentó una de las mayores apreciaciones de su moneda frente al dólar estadounidense en 2023. Esta revalorización redujo las ganancias de los fondos de pensiones colombianos por inversiones en el extranjero en 2023.

Notables aportaciones

El crecimiento de los activos destinados a la jubilación también fue consecuencia de un flujo positivo de aportaciones con respecto a los pagos de prestaciones y otros gastos en 2023. La mayoría de los proveedores de pensiones registraron un exceso de cotizaciones sobre los pagos de prestaciones y otros gastos: las cotizaciones para los proveedores de pensiones procedieron tanto de los empleadores, como de los particulares o de los gobiernos a través de las cotizaciones complementarias estatales (por ejemplo, Nueva Zelanda o Turquía) y también de subvenciones nominales fijas (por ejemplo, Polonia, Turquía).

Las salidas de los proveedores de pensiones incluyen las prestaciones de jubilación (por ejemplo, capital, retiros programados, rentas vitalicias) pagadas directamente a los jubilados o mediante transferencias a otras instituciones encargadas de la fase de pago; retiros anticipados cuando están permitidos; y gastos de funcionamiento.

La demografía de los afiliados a planes de pensiones es clave para entender los flujos de inversión en planes de pensiones. En 2023, las mayores aportaciones se produjeron en los países que introdujeron o ampliaron recientemente sus planes de pensiones y la participación obligatoria (por ejemplo, Armenia, Grecia y Georgia).

Las aportaciones fueron superiores a los pagos de prestaciones, ya que estos planes estaban captando nuevos afiliados y, por lo general, no habían empezado a pagar prestaciones o acababan de hacerlo. Esto contrasta con los sistemas más maduros que pagan prestaciones a una mayor proporción de afiliados. Los pagos de prestaciones de los proveedores de pensiones superaron a las cotizaciones en Canadá, Finlandia y el Reino Unido, por ejemplo.

El fuerte crecimiento del empleo y de los salarios también apoyó el crecimiento de las aportaciones a planes de pensiones, según el estudio de la OCDE. Las tasas de empleo mejoraron modestamente y a nivel mundial muchos países registraron niveles de empleo históricamente altos. El aumento de los salarios incrementa automáticamente las aportaciones a los planes de pensiones cuando se recaudan como porcentaje del salario, en igualdad de condiciones. En Australia, el aumento de los tipos de cotización impulsó aún más las aportaciones en 2023.

Aún no se recuperan las pérdidas de 2022

A pesar de esta subida, los activos destinados a la jubilación en 2023 seguían estando un 5% por debajo de 2021 en términos nominales en la zona de la OCDE. Los proveedores de pensiones y los fondos públicos de reserva para pensiones sufrieron grandes pérdidas de inversión en 2022 tras la subida de los tipos de interés y la caída de las valoraciones de las acciones.

Los proveedores de pensiones de Estados Unidos y algunos grandes mercados de pensiones de Europa no habían recuperado sus pérdidas de inversión a finales de 2023, lo que impulsó la tendencia en la OCDE. Esto contrasta con la mayoría de los demás mercados de pensiones, generalmente más pequeños, en los que los activos de los proveedores de pensiones superaron su nivel de 2021 a finales de 2023, ya que recuperaron más rápidamente las pequeñas pérdidas de inversión y se beneficiaron del exceso de las cotizaciones sobre los pagos de prestaciones y otros gastos.

Los activos de los fondos públicos de reserva de pensiones de la OCDE también se situaron por encima de su nivel de 2021, excepto en unos pocos países, entre ellos Estados Unidos, que cuenta con el mayor fondo público de reserva de pensiones de la OCDE. Estados Unidos ha estado retirando sus reservas desde 2021 para pagar prestaciones.

El crecimiento de los activos en 2023 es coherente con la tendencia a largo plazo de crecimiento de los activos de jubilación, a pesar de episodios de descenso como durante la crisis financiera de 2008 y la pandemia de COVID-19. Los activos se han más que triplicado en las dos últimas décadas en la OCDE, pasando de 20,8 billones de dólares a finales de 2003 a 63,1 billones de dólares a finales de 2023 a precios corrientes.

Esta tendencia a largo plazo se debe en parte a los ingresos positivos de las inversiones que han obtenido los proveedores de pensiones y los fondos públicos de reserva de pensiones. También es el resultado de las medidas que los gobiernos han puesto en marcha para fomentar el ahorro para la jubilación, aumentar la participación y las aportaciones a los planes de pensiones y reforzar las reservas de los planes públicos de pensiones de reparto.

La solvencia de los planes de prestación definida siguió mejorando en 2023, ya que el crecimiento de los activos superó al de los pasivos. La ratio de activos sobre los pasivos de estos planes -es decir, el ratio de financiación- alcanzó un máximo histórico en el Reino Unido y Estados Unidos, aunque se mantuvo por debajo del 100% en este último país.

La evolución positiva de los mercados de renta variable compensó el descenso de los tipos de descuento hacia finales de 2023, lo que se tradujo en mayores ratios de financiación. Sin embargo, continuó el desplazamiento de los planes de prestación definida hacia los de contribución definida, ya que algunos empleadores pueden haber aprovechado la mejora de los ratios de financiación para liquidar los planes y descargar los riesgos y pasivos.