A principios de la década de los 2000, un grupo de gestores de fondos y analistas se propuso crear un sistema que hiciera que las estrategias de Fidelity International se adaptaran mejor a las necesidades de los clientes.

Se trataba de un problema real: los clientes veían la rentabilidad que podía ofrecer nuestra combinación de un gran equipo de análisis y gestores de fondos con talento, pero sus propias normas o necesidades no siempre les permitían realizar una inversión. A un gran cliente institucional, por ejemplo, podía encantarle el enfoque de un gestor de fondos concreto, pero no podía invertir si su cartera incluía valores financieros. O querían una asignación global, pero sin valores europeos. O necesitaban seguir un índice de referencia personalizado.

Veinte años después, hemos desarrollado con éxito sistemas capaces de canalizar el valor de las opiniones de los analistas con métodos cuantitativos y ofrecer todo lo anterior y más. Pero, ¿cómo hemos llegado hasta aquí?

Hasta la médula

El equipo se dio cuenta de que los gestores de carteras con buenos resultados nunca querrían gestionar una cartera separada con características de riesgo completamente diferentes. Sus procesos eran más discrecionales. Tenían una estrategia básica y si se le pedía a un gestor de carteras europeo que excluyera los valores financieros, podría decir que no podía porque los valores financieros eran una parte crucial de su salsa secreta. Si se eliminaba el sector financiero o se modificaba la escala del modelo, el estilo dejaba de ser el suyo.

Una solución fue sistematizar la conexión entre la potente investigación de los analistas y los fondos, con la esperanza de que permitiera al equipo de inversión adaptar las estrategias más fácilmente.

Optimización

Comenzó a mediados de la década de 2000, cuando algunos bancos centrales aún emitían comunicados por fax y todavía no se había inventado el iPhone. Por aquel entonces, el equipo construía modelos en hojas Excel e introducía a mano los resultados o las nuevas investigaciones cada día.

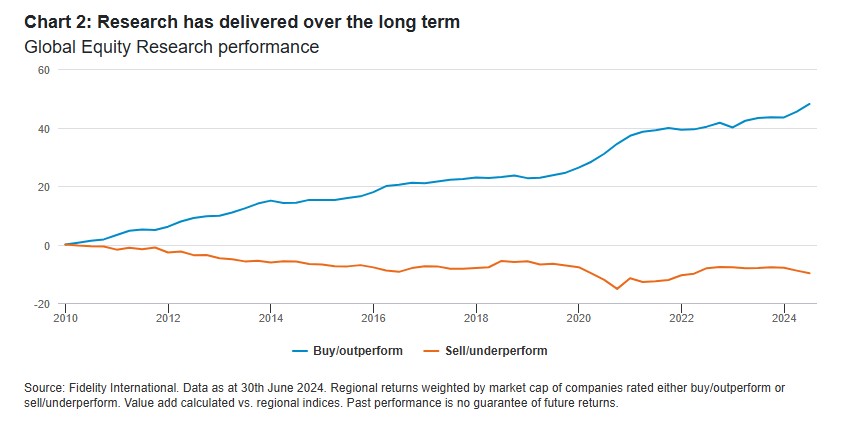

Sin embargo, lo más importante era que ya disponían de los elementos básicos que necesitaban: entre 15 y 20 años de buenos datos sobre las recomendaciones de los analistas y el rendimiento de los valores que las seguían.

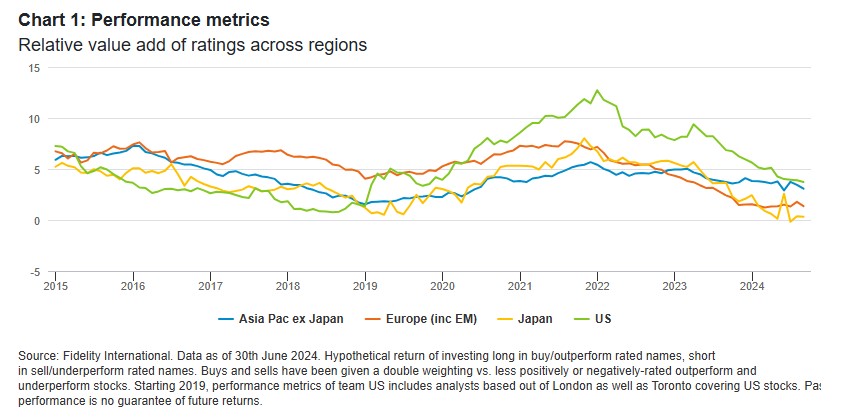

En esencia, lo que conseguimos fue un sistema que destila las ideas y conocimientos del equipo de investigación en indicadores cuantitativos: calificaciones de compra y venta, por ejemplo, o la posición de una acción en la cartera modelo del analista para indicar su nivel de convicción, o puntuaciones de sostenibilidad.

El equipo de gestores de fondos repartidos por todo el mundo que ahora dirigimos ejecuta estos resultados cuantitativos a través de un optimizador de cartera, que sugerirá tamaños de posición basados en la rentabilidad esperada de cada acción, su riesgo, hasta qué punto las diferentes acciones de la cartera se han movido normalmente juntas, y los diversos resultados cuantitativos derivados de la investigación de los analistas de Fidelity. El equipo puede modificar los resultados del optimizador añadiendo nuevos datos y estableciendo diferentes parámetros de acuerdo con un mandato determinado, que es como pueden incorporar nuevas demandas y nueva información cuando sea necesario.

A menudo se requieren ajustes. Por ejemplo, el predominio de los grandes valores en los índices del mercado estadounidense ha dejado anticuado el tipo de tamaños de posición que utilizaríamos incluso hace cinco años. En aquel entonces, si teníamos el 2% del fondo en, por ejemplo, Microsoft, se consideraría una buena inversión. Pero si Microsoft llega a representar el 4% del índice, con un 2% estamos infraponderados. Hay que ajustar los parámetros para poder seleccionar una acción y obtener la rentabilidad que merece.

En cualquier caso, la investigación fundamental ascendente de Fidelity se presenta ahora utilizando sólidas técnicas cuantitativas, y como gestores de cartera nos limitamos a asignar el presupuesto de riesgo al área en la que creemos que sabemos más: la selección de valores. No vamos a destinar el presupuesto de riesgo a cosas como la sincronización con el mercado. No vamos a tomar una gran posición beta. No vamos a tener grandes opciones por países, divisas o sectores. Diseñamos las carteras de modo que el error de seguimiento o la volatilidad estén dominados por los riesgos específicos de los valores que nuestros 150 analistas identifican en miles de empresas. Al contar con nuestro propio equipo de analistas, podemos hacerlo con una elasticidad y una coherencia increíbles.

Actualizar periódicamente

Un cuarto de siglo después de aquellas primeras conversaciones, hemos llegado a un punto en el que nuestra tecnología y nuestras herramientas permiten a un pequeño grupo de gestores de carteras gestionar con éxito estrategias largas y cortas con la misma filosofía general.

Tomamos decisiones, pero lo hacemos sobre un conjunto de cuadros de mando que hemos construido a lo largo de años de iteraciones. Los paneles nos permiten determinar rápidamente si se ha producido un cambio sustancial en las opiniones sobre cualquiera de nuestros valores seleccionados. Estamos constantemente analizando lo que tenemos que ajustar, leyendo los detalles de una determinada nota de investigación o manteniendo conversaciones más profundas con los analistas para comprobar que el sistema nos ha dado la señal correcta. Nada de esto sería posible si sólo lo hiciéramos cuantitativamente.

Hace cuatro años, y unas dos décadas después de que nacieran las primeras estrategias optimizadas de renta variable, unificamos nuestros equipos de renta fija cuantitativa y sistemática con sus homólogos de renta variable. El objetivo era llevar todos estos procesos a un estado más maduro y cosechar lo mejor de las técnicas de gestión cuantitativa y cualitativa en todas las clases de activos. Los resultados hasta ahora son alentadores.