Durante mis conversaciones con el equipo de renta variable sistemática de Fidelity International, surgen continuamente tres palabras con la letra «R». La primera, Repeatability (replicabilidad), constituye la base de la existencia del equipo y consiste en aplicar técnicas cuantitativas a conocimientos humanos cualitativos.

Este enfoque brinda dos grandes ventajas. Permite a los tres gestores de fondos del equipo cubrir un terreno muchísimo mayor que la mayoría de sus homólogos. En segundo lugar, estructurar carteras sistemáticamente fomenta la coherencia y reduce el espacio disponible para que las emociones influyan en la toma de decisiones.

En esencia, el equipo ha configurado un proceso que puede tomar miles de informes escritos por analistas de Fidelity sobre las empresas que cubren e identificar las agujas más prometedoras en este gigante pajar. Es un enfoque que también se presta a incorporar la avalancha de información en constante cambio que traen consigo las nuevas demandas de los inversores, como el creciente interés por la sostenibilidad.

Capturar alfa con análisis propios

Research (análisis) es la segunda palabra con «R».

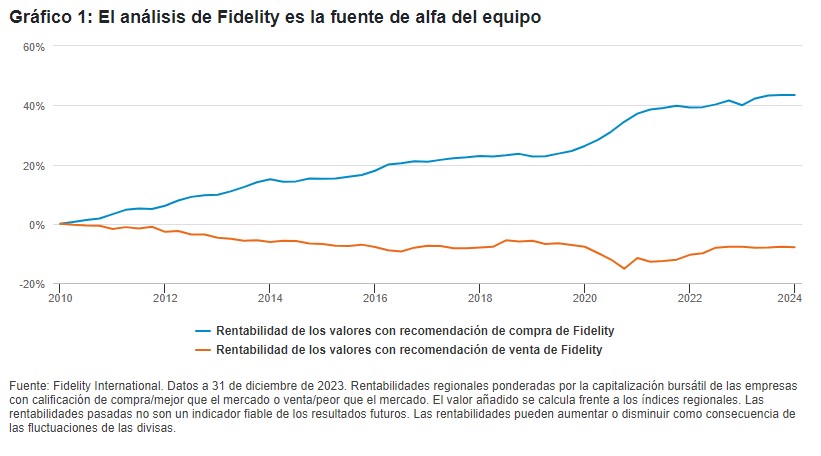

“Todo lo que intentamos hacer —afirma el gestor de fondos Matt Jones— es capturar esa alfa específica y propia que sabemos que nuestro equipo de análisis puede generar”. El gráfico 1 muestra las rentabilidades acumuladas de todas las calificaciones de análisis (recomendaciones de compra y venta) de Fidelity International desde comienzos de la pasada década, asignando una ponderación doble a las compras y ventas de alta convicción. Estas rentabilidades se basan en rentabilidades simuladas históricas usando modelos propios de Fidelity.

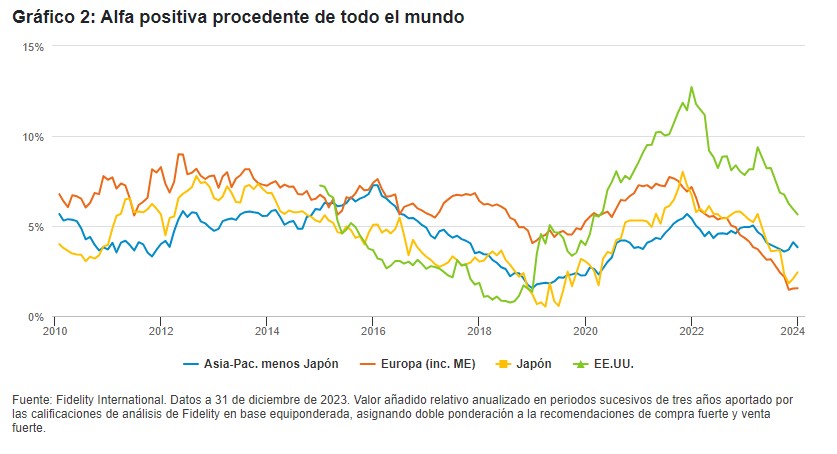

Por su parte, el gráfico 2 muestra cómo los informes elaborados por los analistas han generado alfa sistemáticamente en las diferentes regiones a lo largo de 13 años.

Los gráficos anteriores no están basados en las rentabilidades de una estrategia sistemática, simulada o de otro tipo, sino que demuestran el alfa bruta que han generado colectivamente los analistas de Fidelity. El trabajo del equipo de renta variable sistemática es aprovechar todos esos análisis de una manera que sea coherente con un objetivo de inversión dado.

“Destilamos las ideas y el conocimiento del equipo de análisis en indicadores cuantitativos. Cosas como calificaciones de compra y venta, la posición del valor dentro de la cartera modelo del analista -que indica el nivel de convicción- y, en algunas carteras, las calificaciones de sostenibilidad y la trayectoria de cada empresa en materia de sostenibilidad”, señala Hiten Savani, uno de los gestores de fondos del equipo.

Después, el equipo pasa esta producción cuantitativa por un optimizador de carteras, que sugerirá los tamaños de las posiciones en función de la rentabilidad prevista de cada valor, su riesgo, en qué medida los diferentes valores de la cartera se han movido en paralelo en el pasado y diversas informaciones cuantitativas obtenidas de los informes de los analistas de Fidelity. El equipo puede cambiar el resultado del optimizador añadiendo nuevos datos y fijando diferentes parámetros en función de un mandato dado, que es la forma en que pueden incorporar las nuevas demandas y la nueva información en caso necesario.

“A los clientes les gusta que seamos capaces de personalizar estrategias”, comenta Stefan Kuhn, responsable de distribución de ETFs y fondos indexados de Fidelity para Europa. “También podemos basarnos en el índice y, al mismo tiempo, incorporar las capacidades de análisis de Fidelity. Todo sigue siendo cosa nuestra, el alfa es el producto de la selección de empresas”.

Inversión sostenible, y sistemática

La sostenibilidad es otra de estas opciones personalizadas.

“La mayor crítica que escucho sobre los fondos cotizados de gestión pasiva es que compran el mercado con independencia de que la empresa sea sostenible o no”, apunta Kuhn. “No tienes la opción de desprenderte de una empresa, porque te limitas a replicar el índice”.

El equipo de renta variable sistemática es capaz de incorporar los diálogos con los equipos directivos en su proceso de optimización recurriendo a las calificaciones de sostenibilidad de Fidelity. “A los clientes les gusta saber que el dinero que invierten se utiliza para dialogar con las participadas”, afirma Kuhn.

Yo pregunto cómo lidia el equipo con estas diferentes prioridades que, a veces, entran en conflicto. “Se dan muchas contrapartidas”, añade Savani. “Así pues, optimizamos y revisamos nuestras posiciones regularmente para asegurarnos de que contamos con el mejor conjunto de contrapartidas”.

El equipo también cuenta con software que puede analizar los informes de análisis para ver si el comentario refleja la calificación del analista. “Es solo una pequeña alerta —explica Dan Swift, uno de los gestores de fondos del equipo—. Después, leemos las notas y comprobamos si estamos satisfechos o si queremos cambiar algo.

El software no usa el juicio

Este enfoque que antepone lo humano nos lleva a la tercera y última palabra que empieza con «R». Esta utiliza la capacidad cerebral del ser humano para crear los mejores enfoques de diseño de carteras. Durante mis conversaciones con los gestores de fondos, detecto una clara sensación de orgullo cuando comentamos los detalles técnicos de las estrategias que han diseñado. En algún momento, alguien siempre utiliza la palabra aRchitects (arquitectos).

“Nuestro trabajo —señala Savani— es sacar el máximo partido a la estructura que hemos creado usando nuestro conocimiento sobre cómo funciona todo”.