Lo que sube puede no bajar del todo. Se espera que los bancos centrales recorten los tipos de interés este año en los principales mercados desarrollados. Pero creemos que los rendimientos sólidos y muy seguros que han atraído de nuevo a los inversores a los mercados monetarios no se evaporarán tan rápidamente.

¿Es hora de salir de los mercados monetarios? No necesariamente.

Durante la última década, almacenar capital en cuentas de efectivo seguras y de baja rentabilidad tuvo un alto precio: casi no se obtenía rendimiento alguno. Eso cambió el año pasado, y esos rendimientos decentes deberían continuar en 2024, incluso si los tipos de interés oficiales vuelven a bajar.

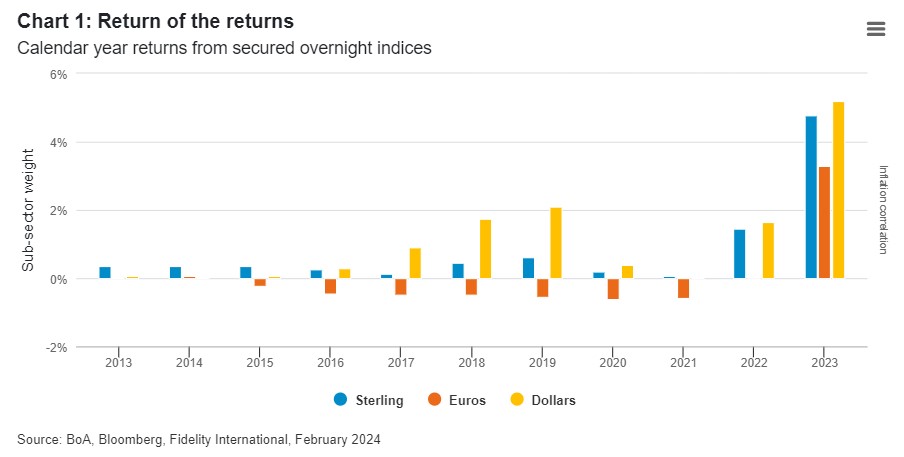

Tomemos tres de las principales divisas de los mercados desarrollados: la libra esterlina, el dólar y el euro. El tipo básico del banco central en la zona euro es del 4% y superior al 5% en el Reino Unido y Estados Unidos. Como muestra el gráfico 1, en la libra esterlina, por ejemplo, la subida de los tipos oficiales ha llevado la rentabilidad anual de las inversiones en el mercado monetario del 0,06% en 2021 al 4,78% el año pasado.

Se prevé que los tipos oficiales bajen en los tres casos a lo largo del año, pero el análisis de diferentes escenarios de relajación monetaria muestra que la recompensa por mantener el capital en los mercados monetarios seguirá siendo precisamente eso: una recompensa, y no un castigo, por retener el capital en inversiones de mayor riesgo en renta fija o renta variable.

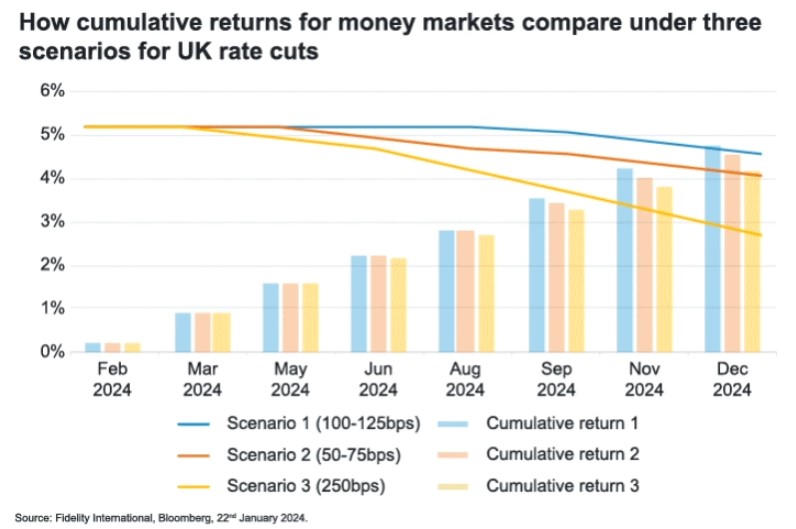

Como muestra el gráfico, hemos realizado estos cálculos para tres escenarios: uno en línea con los precios actuales del mercado, en el que los tipos se recortan a partir de junio en 100-125 puntos básicos a lo largo de 2024; otro en el que la economía funciona mejor de lo esperado y los recortes comienzan más tarde y ascienden a solo 50-75 puntos básicos; y otro en el que la economía funciona peor y entra en recesión y el Banco de Inglaterra actúa con rapidez y de forma más agresiva que el consenso actual, con un recorte de 250 puntos básicos.

En los tres escenarios que mostramos en el gráfico 2 para los tipos de interés oficiales del Banco de Inglaterra, ninguno de ellos ofrece una rentabilidad anual inferior al 4,4% para los mercados monetarios[1].

La idea de que los tipos ya han tocado techo parece arraigada entre los banqueros centrales, pero en ausencia del tipo de emergencias que se produjeron en 2008 y 2020, la primera reducción puede tardar un trimestre o más en materializarse y los recortes posteriores sólo deberían producirse de forma constante a lo largo del año. Por lo tanto, espero que la rentabilidad de los instrumentos del mercado monetario a corto plazo caiga sólo gradualmente.

El resultado final de los tres escenarios muestra que la rentabilidad total del año está mucho más cerca de la tasa inicial que de la de final de año. Los resultados para los mercados monetarios de Estados Unidos y de la zona euro son muy similares, con rendimientos mínimos de algo más del 3% en euros y del 4,6% en dólares.

Más alto durante más tiempo

¿Y ahora qué? Sospechamos que, con una inflación que en general se muestra más «pegajosa», en los próximos años habrá un entorno de tipos de interés estructuralmente más altos que el que existía antes de la pandemia. También se debate si el tipo neutral ha subido más ahora que en la década anterior a la covid. Eso significa que los inversores del mercado monetario obtendrán en general rendimientos mucho más altos que en la última década y que los fondos de efectivo seguirán desempeñando un papel importante en las carteras de los inversores.

Por supuesto, podrían surgir obstáculos que cambien el panorama. La inflación podría volver como consecuencia de un aumento de las tensiones geopolíticas, provocando nuevas perturbaciones en las rutas marítimas o bloqueos en las principales cadenas de suministro. En este caso, los bancos centrales podrían no recortar los tipos tan rápidamente por temor a sobreestimular la economía y provocar un periodo más prolongado de inflación elevada.

Otra posibilidad es que la economía vea por fin los efectos más drásticos de la subida de los tipos de interés oficiales, y los responsables políticos se vean obligados a dar marcha atrás rápidamente hacia unos tipos mucho más bajos de lo que el mercado espera actualmente.

En cualquier caso, nuestros escenarios sugieren que los rendimientos para los inversores del mercado monetario seguirán siendo atractivos durante el próximo año en comparación con la historia reciente. Cuando la volatilidad del mercado sigue siendo elevada, tiene sentido mantener una parte de la cartera en efectivo. No sólo los rendimientos son atractivos sobre una base ajustada al riesgo, sino que el efectivo tiene una baja correlación con las clases de activos de mayor riesgo, por lo que si ocurre lo peor, parte de su cartera estará protegida. Y en claro contraste con la década pasada, el blindaje hace ahora algo más que proteger su dinero: lo hace crecer.

[1] Los rendimientos se calcularon utilizando SONIA, €STR y Fed Funds compuestos diariamente en función de la trayectoria de los tipos en los escenarios.