Según los datos de la XIV Encuesta sobre Planes de Pensiones elaborada por el Observatorio Inverco, el 84% de las gestoras de planes de pensiones en España considera prioritario recuperar los límites de aportación a los planes individuales, situados en la actualidad en los 8.000 euros al año. El estudio, además, revela que más de la mitad (52%) de las firmas considera que el ahorro a largo plazo perdido durante estos tres años, desde que comenzó el proceso de reducción de los límites desgravables, es irrecuperable y un 45%, que se trata de una medida que no debería haberse implementado, al menos, hasta que los nuevos planes de empleos estuvieran desarrollados.

Con relación a qué incentivos adicionales debería haber incorporado la norma para incentivar la nueva Ley para el impulso de los Planes de Empleo, el 97% de las gestoras considera que debería haberse establecido la exención total de cotización a la Seguridad Social de todas las aportaciones empresariales, como ya existía antes de 2012. Otro de los incentivos que consideran las entidades que impulsaría los planes de empleo sería la creación de un sistema de adscripción automática a un plan de empresa: un 78% es partidario de poner en marcha esta medida.

Actualmente, solo el 11% de los trabajadores tiene cobertura con un plan de pensiones de su empresa. Para ocho de cada diez gestoras, este tipo de planes podrían promoverse si se pusiera en marcha un sistema de adscripción por defecto de planes de empresa como ocurre en Reino Unido.

Todas las gestoras que operan en España consideran que el ahorro en planes de pensiones, como complemento de la jubilación, no está suficientemente incentivado en comparación con el resto de los países de la Unión Europea. La recuperación de mayores límites de aportación, sistemas de adscripción por defecto de planes de empresa, siguiendo el modelo de Reino Unido, Irlanda y Polonia y una mejor fiscalidad en la prestación serían medidas que harían más atractivo el instrumento.

En 2022, el volumen de aportaciones netas a planes de pensiones se redujo por segundo año consecutivo, hasta 667 millones de euros. Para este 2023, casi seis de cada diez gestoras de planes de pensiones, un 59%, creen que se volverán a reducir, frente al 41% que apuesta por un mantenimiento, mientras que ninguna entidad espera que se recuperarán las cifras positivas. El principal motivo por el que se espera que también este año se reduzca el volumen de aportaciones es la doble reducción en el límite de aportación a planes individuales en los dos últimos ejercicios (2021 y 2022), hasta situarlo en 1.500 euros.

Para el año 2023, el 38% de las gestoras considera que las aportaciones brutas se mantendrán, frente a un 34% que cree que se producirá una disminución. Entre los que pronostican un descenso, casi dos tercios (63%) creen que esta disminución se situará por encima del 10%.

Aportaciones periódicas

Con respecto a qué porcentaje de partícipes de las gestoras realiza aportaciones fuera del último trimestre, cerca de la mitad de las entidades (45%) apunta a que entre un 20% y un 40% de sus clientes. Para desestacionalizar estas aportaciones, casi siete de cada diez entidades (69%) consideran necesario realizar campañas comerciales que expliquen las ventajas de realizar aportaciones periódicas.

Planes de renta Fija Mixta toman la delantera

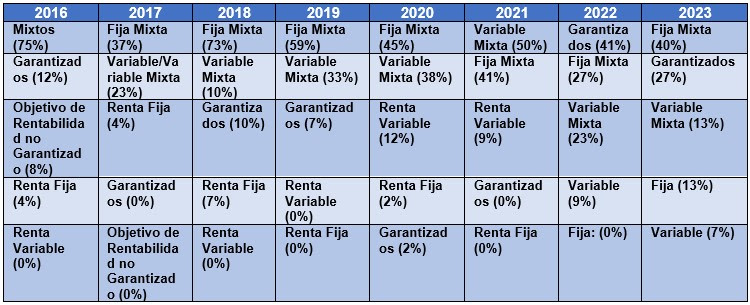

Respecto a la campaña de 2023, el 40% de las gestoras cree que la categoría más demandada será la de Planes de Renta Fija Mixta, que recuperan su posición como categoría más demandada, circunstancia que no ocurría desde 2020; seguida de los Planes Garantizados (27%). El 13% de las entidades cree que los Planes de Renta Variable Mixta serán los más demandados, diez puntos menos que el pasado ejercicio, y otro 13% apuesta por la Renta Fija.

Perfil del partícipe

Las gestoras establecen la edad media del partícipe, tanto del sistema individual como del sistema de empleo, entre los 51 y los 55 años. El volumen medio de inversión acumulado se sitúa entre los 9.001 y los 15.000 euros para los partícipes de planes de pensiones individuales y entre los 6.001 y los 12.000 euros para los planes de pensiones de empleo.

Además, más de tres de cada cuatro gestoras (77%) señalan a la fiscalidad en las aportaciones como el factor que más valoran los partícipes sobre los planes de pensiones como instrumento de ahorro, por delante de la rentabilidad, especialmente en el medio y largo plazo, y la gestión profesional. Por el contrario, las dos reducciones en el límite de aportaciones y la fiscalidad, especialmente en prestaciones; son los factores menos atractivos sobre estos instrumentos de ahorro.

Apuesta por herramientas de simulación y más oferta de productos ESG

Seis de cada diez gestoras de planes de pensiones cuentan con alguna herramienta en su página web que permite realizar simulaciones de la pensión pública estimada en el momento de la jubilación. El porcentaje se eleva ligeramente (63%) al referirse a las entidades que disponen de herramientas de cálculo del capital acumulado en el plan de pensiones, en el momento de la jubilación.

Por otro lado, un 63% de las entidades cuenta con algún plan de pensiones en base a criterios ESG (clasificado como artículo 8 ó 9). Para cuatro de cada diez entidades, estos productos representan ya más del 75% del volumen de patrimonio gestionado, aunque para un 44% afirma que no supera el 25% del volumen total.

José Luis Manrique, director de Estudios del Observatorio Inverco, explica que “aunque cada vez se ofrecen más productos en base a criterios ESG, todavía un 70% de las entidades considera que no se ha incrementado el interés de los partícipes por contratar planes de pensiones que inviertan con estos criterios. Los Centennials y Millennials se consolidan como las generaciones más concienciadas con la necesidad de invertir en base a criterios de sostenibilidad”.

En esta nueva edición de la encuesta del Observatorio Inverco han participado entidades gestoras que representan el 92,8% del patrimonio total invertido en planes de pensiones individuales en España. Este sondeo refleja la percepción de las gestoras de Planes en función de distintos aspectos: el instrumento en sí, la comercialización en este final de año, el perfil del partícipe y su situación en el contexto actual.

Por Fórmate a Fondo

Por Fórmate a Fondo