Los inversores institucionales mexicanos y la BMV firman un acuerdo para promover los bonos verdes

| Por Gabriela Huerta | 0 Comentarios

57 inversionistas institucionales con una importante participación en el mercado de deuda y que en conjunto administran un fondo de 4 billones de pesos (215.000 millones de dólares) en activos bajo su administración, firmaron el miércoles una declaración a favor del financiamiento de bonos verdes en México.

De manera voluntaria, afores, compañías de seguros, bancos multilaterales y operadoras de fondos de inversión y asesores independientes de inversión, reconocen en el documento que el cambio climático representa un importante riesgo para la sociedad, la economía y para las inversiones que realizan en nombre de sus clientes y beneficiarios. Del mismo modo, afirman que la respuesta al cambio climático requiere de grandes inversiones en sectores como: energía renovable, transporte bajo en carbono, infraestructura para agua y desechos, construcción sustentable y eficiencia energética. De esta forma, reconocen que gran parte de estas inversiones pueden estructurarse como activos de inversión que ofrezcan el nivel de rendimiento y riesgo requerido para satisfacer sus necesidades.

Esta declaración, una de las más importantes a nivel mundial por el volumen de activos, remarca que los bonos verdes representan una oportunidad para que inversionistas institucionales, cumplan con su deber fiduciario con clientes y beneficiarios de modo responsable y sostenible.

El documento fue impulsado por Climate Bonds Initiative, Bolsa Mexicana de Valores (BMV) y MÉXICO2, y alienta a las autoridades de gobierno y del sector financiero a considerar políticas públicas, reglamentos, mitigación de riesgos y mecanismos que apoyen el desarrollo del mercado local de bonos verdes.

Desde Londres, Sean Kidney, CEO de Climate Bonds Initiative comentó que “la fuerte respuesta de los inversionistas a esta declaración es un paso muy positivo para México; es una muestra de enorme confianza en el desarrollo del mercado de bonos verdes”.

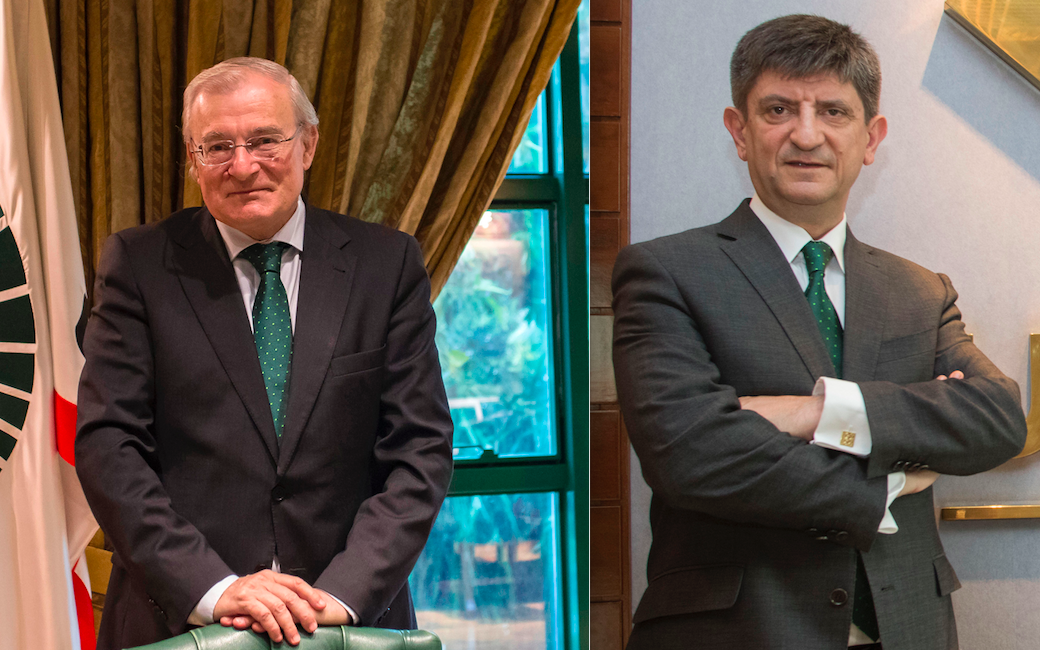

José Oriol Bosch, director general de Grupo Bolsa Mexicana de Valores afirmó que “este documento deja de manifiesto la voluntad de los inversionistas de ver más emisiones de bonos verdes en el mercado y apunta a enfrentar uno de los retos más importantes para México y el mundo: el cambio climático”.

Javier Bernal Stoopen, director de Mercado de Dinero de Grupo Financiero Monex y consejero general del Consejo Consultivo de Finanzas Climáticas, órgano que impulsa el mercado de bonos verdes remarcó que “México es la quinta economía emergente, después de China, Brasil, Rusia e India; este pronunciamiento sobre el direccionamiento de recursos para proyectos que además de rentables, coadyuven al cambio climático es un mensaje muy positivo que refleja la madurez y responsabilidad en la gestión de portafolios para mitigar estos riesgos”.