Una de las ventajas más reconocidas a la hora de adoptar un enfoque sin restricciones para invertir en renta fija es la diversidad geográfica. Estados Unidos sigue siendo la economía dominante y los acontecimientos que surgen allí a menudo afectan al devenir de las economías en otras regiones.

Sin embargo, el peso que representa Estados Unidos en el producto interior bruto mundial ha disminuido del 40% en 1960 al 25% en 2016. Por el contrario, los mercados emergentes como China, India y Brasil han experimentado un aumento de la cuota que ostentan en la economía mundial; pero aun así continúan infrarepresentados en muchos índices de bonos.

Otro aspecto a destacar es que las economías se encuentran frecuentemente en distintas fases del ciclo económico o crediticio. En la actualidad, algunos países como EE.UU están subiendo los tipos de interés, mientras que otros se mantienen a la espera (como Australia y la zona euro), y otros los están reduciendo activamente, como ocurre en Brasil.

Tener la libertad de moverse siempre que se quiera entre distintas áreas geográficas brinda al inversor flexible la oportunidad de aprovechar las diferencias que presentan las curvas de tipos entre los distintos países. Por ejemplo, una curva de tipos más pronunciada podría significar que los inversores están más dispuestos a invertir en bonos emitidos por bancos de ese país porque les resulta más fácil generar ganancias derivadas del endeudamiento a corto plazo y la actividad de préstamo a largo plazo.

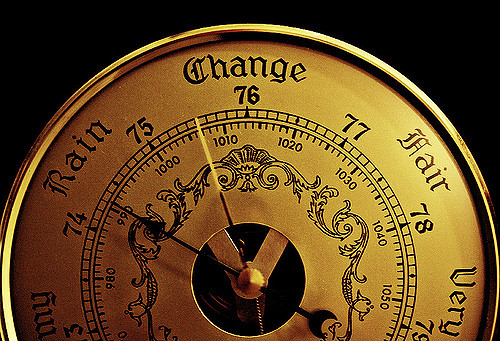

Curvas de tipos

El gráfico muestra cómo, en el corto espacio de dos años, las curvas de tipos pueden moverse en direcciones muy distintas. La curva de tipos de México se ha invertido ligeramente, ya que las rentabilidades ofrecidas en el tramo corto se mueven algo por encima de las ofrecidas a medio plazo (lo que eleva la expectativa de asistir a una ralentización económica en el futuro próximo).

Mientras, la curva de tipos estadounidense se ha aplanado con el endurecimiento monetario adoptado por EE.UU, aunque sigue ofreciendo una prima a plazo a los inversores. Por su parte, la curva de tipos alemana se ha vuelto más pronunciada al aumentar la expectativa de que la inflación en la zona euro será mayor en el futuro y que el Banco Central Europeo retirará con carácter más permanente las medidas de política no convencionales que adoptó.

Determinar dónde podría encontrarse un país en su ciclo económico y crediticio tiene consecuencias importantes para saber dónde nos podría interesar invertir en el sentido de asumir o eludir el riesgo de tipos de interés o el riesgo de crédito.

Dentro del ciclo general también hay miniciclos, por lo que existen periodos en que las rentabilidades pueden aumentar o descender temporalmente, o los diferenciales de crédito ampliarse o estrecharse, con independencia de lo que cabría esperar del ciclo. Esto suele desencadenarse por datos económicos inesperados, acontecimientos políticos (p.ej. Brexit o el proteccionismo de Trump), por sorpresas de bancos centrales en materia de política monetaria, o por idiosincracias asociadas a un emisor. Adoptar un enfoque activo permite a los gestores dinámicos explotar tácticamente las situaciones a medida que van surgiendo.

Estas diferencias entre y dentro de los mercados de renta fija, tomadas en conjunto, crean oportunidades para los gestores con mandatos de renta fija flexibles, una flexibilidad que cobra más importancia si cabe en los mercados de hoy día, pues los inversores ya no pueden depender del acicate favorable que supone el descenso de rentabilidades para impulsar las ganancias de capital.

Al construir una cartera diversa y ajustar de forma dinámica las exposiciones, los gestores activos que carecen de restricciones pueden tratar de generar rendimientos y contribuir a mitigar los riesgos en un mercado en constante evolución.

Andrew Mulliner es portfolio manager en el equipo de renta fija de Janus Henderson Investors.