Los inversores han comenzado esta semana con tranquilidad pese a saber la relevancia que tendrá la reunión de la Fed de hoy y mañana, así como la del Banco de Japón los próximos días. Como ya ocurrió con la última cita del Banco Central Europeo (BCE) hace unas semanas, el sentimiento general del mercado es que no habrá grandes noticias y que cualquier decisión se aplazará hasta diciembre.

Los analistas y expertos apuntan a que es poco probable de que la Fed aumente las tasas de interés, pero sí se espera que proporcione detalles sobre la normalización de su balance. Algunos de los motivos que explicarían este inmovilismo sería la reciente desaceleración de la inflación en Estados Unidos y la evolución a la baja del dólar, afectado por la desaparición de expectativas sobre un aumento de tipos en 2017 junto con la incapacidad del presidente Trump de forzar cualquier cambio significativo en la política de Estados Unidos.

En opinión de Ebury, institución financiera especializada en pagos internacionales e intercambio de divisas, seguramente, la Fed mantendrá los tipos de interés sin cambios en su reunión del miércoles “siendo la clave para el dólar estadounidense”.

Desde Ebury señalan que “después de la reciente desaceleración de la inflación, la proyección de futuros aumentos podría descender moderadamente, lo que podría presionar a la baja al dólar. Sin embargo, cualquier retórica que exprese optimismo sobre la perspectiva de la inflación y pase por alto los riesgos a la baja de las perspectivas de crecimiento podría moderar las pérdidas. Esperamos que la presidenta Janet Yellen mantenga firme la posibilidad de una posible subida”.

La inflación y el dólar no son los únicos motivos que frenan a la Fed, en opinión de, Philipp Vorndran, estratega de Flossbach von Storch, tendencias globales como el envejecimiento de la población también provocan que los bancos centrales se sienten incapaces de hacer otra cosa que continuar por la senda de una política monetaria ultra laxa.

“Creemos que los tipos de interés se mantendrán reducidos porque no hay otra opción, porque los bancos centrales no tienen elección, y porque, si no fuera así, muchos gobiernos tendrían dificultades para pagar las deudas. En consecuencia, los bancos centrales se han hecho prisioneros de su propia política de salvación. Es nuestra opinión que no se producirá un giro en los tipos de interés como Dios manda ni en Estados Unidos, ni en Europa y tampoco en Japón”, defiende Vorndran.

Reducción del balance

Puede que los tipos no se toquen, todavía, pero los expertos consideran que la Fed aprovechará el miércoles para anunciar, según apunta François Rimeu, responsable de Cross Asset y Retorno Total de La Française, “una reducción de su balance como estaba planeado, a un ritmo gradual. También creemos que si vemos revisiones a la baja en el diagrama de puntos serán marginales, reafirmando la voluntad de continuar con un endurecimiento gradual”.

Y es que, según explica Juan Ramón Casanovas, director de gestión de carteras privadas de Bank Degroof Petercam Spain, ese plan de reducción probablemente se empezará a ejecutar entre octubre y diciembre. “El proceso será gradual y el impacto que tendrá sobre los tipos largos será limitado. Recordar que los tipos a 10 años se encuentran a fecha de hoy en el 2,23%, cerca del 2,03% de mínimo que han marcado este año. Según nuestros cálculos, la Fed podría tardar cerca de cinco años en reducir el balance actual de 4,5 billones de dólares a los dos billones que tiene marcados como objetivo”, afirma Casanovas.

¿Sin rumbo?

Aunque el mercado no espera grandes novedades, sí sigue atento a la divergencia de opiniones que hay en el Comité Federal de Mercado Abierto (FOMC) de la Fed. De hecho el 70% de sus miembros proyectaron al menos una subida de 25 puntos básicos en 2018 y un 80% considera que los tipos deberían subir aún más antes de que termine 2018.

En este sentido, Franck Dixmier, director global de Renta Fija de Allianz Global Investors, explica que “mientras los mercados ponderan lo que decidirá el Comité FOMC en su reunión de los días 19 y 20 de septiembre, los últimos comentarios contradictorios de algunos de los miembros del comité parecen implicar que el banco central está perdiendo su rumbo. Además, después de nueve años de expansión en la economía estadounidense, la inflación no sólo no se ha acelerado, sino que ha quedado muy por debajo de las expectativas, a pesar del fuerte crecimiento económico, dejando a la vista la tensión en el mercado de trabajo. Esto aumenta aún más el creciente escepticismo sobre los planes de la Fed”.

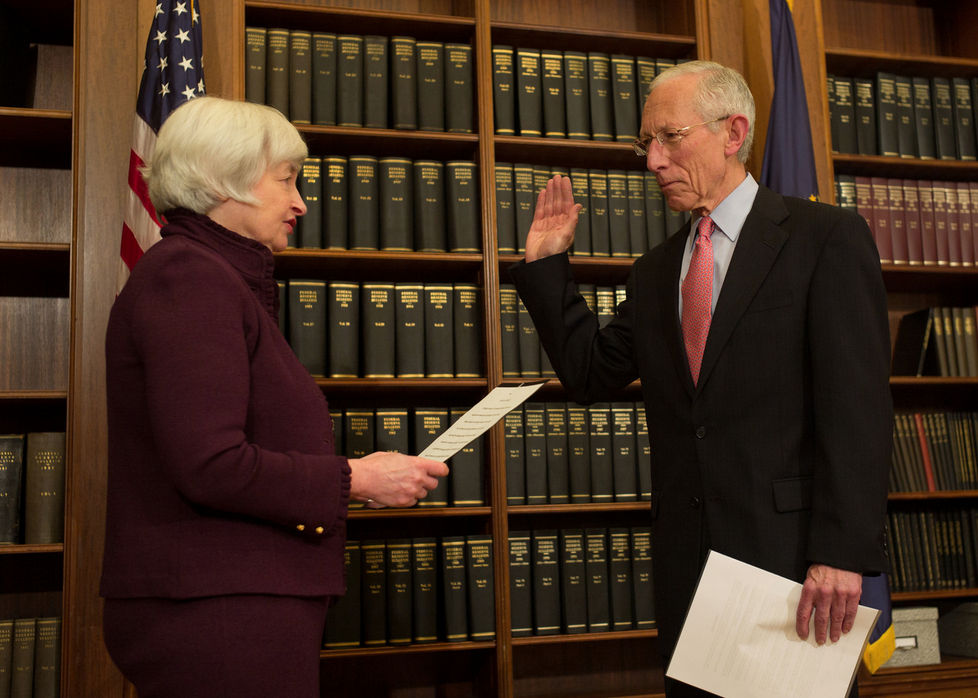

Este escepticismo del mercado deriva de que no haya habido un incremento en la inflación salarial, de que persisten las dudas sobre la capacidad de la administración Trump para implementar reformas, de los daños causados por el huracán Harvey y del anuncio sorpresa de la renuncia inminente del vicepresidente Stanley Fischer, así como la perspectiva de que el mandato de la presidente Janet Yellen terminara en febrero de 2018 ha reducido la visibilidad sobre las intenciones de la Fed.

Ahora bien, no todo es tan negativo. Según Dixmier,puede que los tipos no vayan a moverse, pero sí se espera que la Fed aproveche la reunión para proyectar confianza en estrategia y confirmar su compromiso de aumentar los tipos.

“En términos fundamentales, la fortaleza de la economía estadounidense y el estado del mercado de trabajo hacen que una futura aceleración de la inflación sea más probable. Esto justificaría una subida preventiva de los tipos. También se espera que el próximo mes la Fed anuncie el lanzamiento del proceso de reducción de su balance, que siempre ha presentado como una prioridad menos importante en términos de normalización de la política monetaria. Por lo tanto, esperamos que la Fed adopte un tono ligeramente menos blando de lo que los mercados están anticipando, lo que debería permitirle ajustar su orientación a futuro que allane el camino para una subida de tipos en diciembre”, apunta Dixmier.

Recuperar la normalidad

Lograr proyectar esa confianza será un paso fundamental para retirada de estímulos que se sigue prestando una tarea compleja. “Si las señales son correctas, esta semana debería marcar el punto en el que la Fed finalmente empiece el proceso de reducción de su gran balance. Esto debería convertirse en un hito en el experimento monetario posterior a la crisis”, apunta James Athey de Aberdeen Standard Investments. En su opinión, sacar al mercado de este universo paralelo de liquidez infinita va ser un proceso tenso.

“Nadie lo ha hecho antes, así que nadie puede decir con credibilidad que sabe qué va a pasar. Estamos todavía en una fase muy temprana del proceso pero, hasta la fecha, los mercados financieros han permanecido ampliamente inmóviles y libres de la perspectiva de caídas, en oposición a la liquidez interminable”, advierte.

Por eso, según los expertos de Edmond de Rothschild AM, hay dos preguntas que atormentan a los inversiones y que generan incertidumbre: cuáles serán las consecuencias de reducir el balance de la Fed y en qué medida afectará a los tipos de interés. “Después de todo, sería bastante lógico que los inversores asumiesen que este QE inverso podría tener el efecto contrario que un largo período de flexibilización cuantitativa. En el actual entorno, nos mantenemos nuestras convicciones de asignación de activos de favorecer razonablemente la renta variable, con un enfoque en la eurozona y en menor medida en Japón”, apuntan desde Rothschild AM.