Con la última ronda de medidas arancelarias estadounidenses anunciadas a principios de abril, hemos revisado a la baja nuestras perspectivas económicas para Estados Unidos. Esperamos un crecimiento más lento y una mayor inflación para 2025. Si esto se cumple, creemos que la Reserva Federal recortará los tipos de interés oficiales en 75 puntos básicos en 2025, posiblemente más.

Las idas y venidas en torno a medidas arancelarias concretas siguen siendo muy fluidas, como atestiguan los recientes titulares. Pero si se mantienen los aranceles universales del 10% anunciados el 2 de abril (el tipo más alto de China es una excepción notable), creemos que esas políticas, combinadas con recortes del gasto interno y de los empleos públicos, reducirían el crecimiento del PIB estadounidense en 2025 al 0,5%-1,0%, con una probabilidad de recesión mucho mayor que antes del anuncio. Y si los aranceles más draconianos anunciados inicialmente y retrasados posteriormente entran en vigor en su totalidad o en parte, el impacto económico será aún mayor.

El impacto de los aranceles repercute en los niveles de precios de EE.UU.

La tasa arancelaria efectiva ha aumentado más de 10 puntos porcentuales con respecto al año pasado, lo que prevemos presionará al alza los precios para los consumidores y las empresas estadounidenses. La ralentización del crecimiento y el descenso de los precios de las materias primas pueden atenuar en parte el impacto sobre la inflación, pero aun así hemos elevado nuestra previsión para este año al 3,8% para el índice de precios al consumo subyacente. Esta cifra es aproximadamente un 1,0% superior a la que habría alcanzado la inflación subyacente sin los nuevos aranceles.

Estos precios más altos equivalen a un coste aproximado de 2.000 dólares para la familia media estadounidense. Los aumentos de precios tras la pandemia del COVID-19 fueron incluso mayores, pero la ayuda del Gobierno federal ayudó a los hogares estadounidenses a capear ese periodo anterior. Estas ayudas parecen poco probables en esta ocasión.

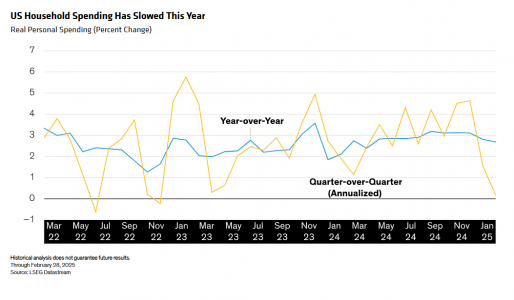

La ralentización prevista no supone un cambio de dirección con respecto a nuestras previsiones anteriores. El gasto de los hogares ya se ha ralentizado este año (Mostrar) y la caída de las medidas de confianza de los consumidores sugiere que habrá más, incluso antes de los anuncios de aranceles de la semana pasada. Por supuesto, la confianza puede ser volátil, y otros factores pueden influir en el gasto. Pero creemos que los aranceles inminentes, sumados a los datos económicos existentes, sesgan claramente los riesgos a la baja de cara al futuro.

Un punto de partida fuerte significa probablemente desaceleración económica, no colapso

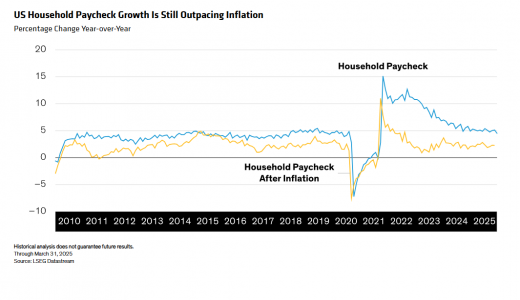

En este momento, esperamos una desaceleración, pero es importante recordar que el punto de partida de la economía estadounidense es fuerte. El mercado laboral es sólido y estable, lo que proporciona a los hogares una fuente estable de ingresos. Los hogares no tienen el colchón de ahorro que tenían después de la pandemia, pero los ingresos laborales han superado a la inflación este ciclo; si esto se mantiene, la economía estadounidense no se hundirá.

El informe de nóminas de marzo también ilustra la resistencia del mercado laboral. El aumento de 228.000 puestos de trabajo mantiene la tasa media de contratación a largo plazo en torno a los 150.000 empleos mensuales. Dado que los flujos migratorios se agotaron el año pasado y se mantienen moderados este año, es más que suficiente para absorber las nuevas incorporaciones a la población activa y mantener la tasa de desempleo en torno al 4%. Es una cifra superior a la del recalentamiento posterior a la pandemia, pero sigue siendo históricamente muy baja.

Los esfuerzos de la administración para reducir el empleo público parecen estar dando sus frutos; el empleo federal ha caído durante tres meses consecutivos. Más allá de esto, los patrones básicos del mercado laboral se mantienen, siendo la sanidad el sector más fuerte. La combinación de una contratación sólida y un crecimiento salarial decente mantiene la tasa de crecimiento del sueldo de los hogares en terreno positivo una vez tenida en cuenta la inflación.

Es probable que se produzcan varios recortes de tipos en 2025… si la inflación se comporta

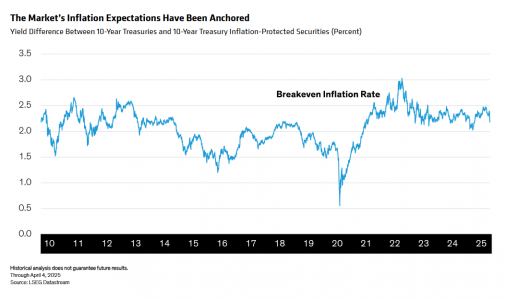

Por ahora, esperamos que la Fed espere a que los datos guíen sus decisiones. Si la economía se ralentiza, como esperamos, la Fed se inclinará por recortar los tipos aunque los niveles de precios sean altos. La opinión es que la inflación real nos dice lo que la economía estaba haciendo, pero no lo que hará. La Reserva Federal ya ha bajado los tipos con una inflación elevada, y esperamos que vuelva a hacerlo a menos que -un «a menos que»- las expectativas de inflación se desanclen.

Un aumento de las expectativas de inflación -no de la tasa de inflación real- fue la característica definitoria del shock inflacionista de los años setenta, que hizo que el shock inicial persistiera. La Reserva Federal ha aprendido de esa experiencia, y los recientes comentarios del presidente Jay Powell dejan claro que las expectativas de inflación son la variable clave a vigilar en estos momentos. La gran mayoría de los indicadores, incluidos los basados en el mercado, siguen apuntando a que las expectativas de inflación se mantienen ancladas. La encuesta de la Universidad de Michigan es la notable excepción.

Si las expectativas se mantienen bien ancladas, la Fed podrá recortar los tipos y apoyar la economía. Esperamos recortes de tipos de 75 puntos básicos durante el resto de 2025, a partir del verano. Vemos más riesgo de que los recortes de tipos superen ese nivel que de que se queden cortos. El tipo de interés oficial al final de este ciclo se situará probablemente por debajo del 3%, un nivel destinado a estimular el crecimiento económico.

Los mercados seguirán lidiando con la evolución de las implicaciones de la guerra comercial. Aunque por ahora parece improbable que los aranceles más severos entren en vigor fuera de China, seguimos pensando que se avecinan más cambios en la política arancelaria. Incluso si no lo hacen, el daño ya está hecho. Es probable que las empresas y los hogares reduzcan su actividad ante la falta de previsibilidad, la falta de proceso y la falta de transparencia en la formulación de la política económica, y esa reducción ralentizará el crecimiento. Aún no hemos visto el impacto en los datos económicos. Esto significa que esta historia está lejos de haber terminado.

Tribuna de opinión escrita por Eric Winograd es Vicepresidente primero y Director de Investigación Económica de Mercados Desarrollados en AB.

Las opiniones aquí expresadas no constituyen análisis, asesoramiento de inversión ni recomendaciones comerciales, y no representan necesariamente las opiniones de todos los equipos de gestión de carteras de AB. Las opiniones están sujetas a revisión con el paso del tiempo.