El impulso mundial a favor de alcanzar las cero emisiones netas (Net Zero) se enfrenta a una resistencia cada vez mayor, especialmente en el mundo financiero. En ninguna parte es esto más evidente que en Estados Unidos, donde iniciativas como el compromiso Net Zero Asset Managers (NZAM) están viendo un número creciente de abandonos.

¿Cómo se produjo el abandono del Net Zero?

Dada la creciente politización del debate sobre el clima en Estados Unidos, este éxodo no es sorprendente. Esta polarización sigue condicionando la financiación de la lucha contra el cambio climático, alimentando la incertidumbre y haciendo temer una transición más lenta. Las críticas se centran a menudo en los deberes fiduciarios, las batallas ideológicas, la legislación sobre competencia y los fundamentos económicos y financieros más generales. Sin embargo, una vez que se deja de lado la política y se centra la atención en los hechos objetivos, estos argumentos suelen ser fáciles de refutar:

- Por ejemplo, los críticos argumentan que NZAM entra en conflicto con los deberes fiduciarios al priorizar los objetivos climáticos sobre los rendimientos financieros. En realidad, NZAM es un compromiso a largo plazo más que una obligación inmediata. Ofrece flexibilidad para que las carteras de inversión realicen la transición a un ritmo razonable, manteniendo al mismo tiempo sus objetivos financieros fiduciarios. El marco hace hincapié en el trabajo hacia el cero neto, permitiendo estrategias adaptativas que equilibren el rendimiento financiero con los objetivos de descarbonización. Hace hincapié en la creación de un ecosistema colaborativo y flexible en lugar de un entorno competitivo.

- También hay quien afirma que las políticas gubernamentales, los cambios geopolíticos y las transformaciones económicas hacen que las ambiciones de cero emisiones netas sean demasiado inestables o inadecuadas para un compromiso a largo plazo. Si bien es cierto que la actual administración estadounidense se opone activamente a las iniciativas climáticas, más de 24 estados de Estados Unidos siguen apoyando el Acuerdo de París. Este apoyo sigue siendo fuerte en la mayoría de las jurisdicciones, lo que confirma que los objetivos climáticos a largo plazo siguen siendo un ancla para las empresas, los inversores y otras partes interesadas. El cambio climático sigue siendo una realidad y los inversores deben sopesar el mayor riesgo: cambios políticos a corto plazo o una transición sostenida a largo plazo.

- Otra preocupación es que la NZAM pueda distorsionar la competencia al obligar a los gestores de activos a adoptar estrategias de inversión similares. Sin embargo, la NZAM no es un marco rígido, sino que fomenta la toma de decisiones individual y la diversidad de enfoques hacia el balance de cero emisiones netas. La transición a una economía baja en carbono requiere la colaboración entre industrias, que NZAM fomenta en lugar de limitar la competencia.

- Desde un punto de vista macroeconómico, el coste de la inacción superará con creces el coste de la acción. BlackRock pronosticó que una transición ordenada podría conducir a una ganancia neta del 25% en el crecimiento mundial para 2040 en comparación con un escenario disruptivo o sin transición (lo que hace que su reciente salida de NZAM sea aún más irónica). Los diez fenómenos extremos más costosos de 2024, todos ellos exacerbados por la crisis climática, causaron cada uno más de 4.000 millones de dólares en daños, y sólo el huracán “Milton” superó los 60.000 millones de dólares. Estos sucesos no solo tienen consecuencias financieras y económicas materiales, sino que ponen de relieve la urgente necesidad de prestar más atención a la resiliencia climática.

Pragmatismo por encima de regulación

Ante el titubeo de Estados Unidos en sus compromisos climáticos, dirigimos nuestra mirada a Europa. La UE, una de las primeras en aplicar políticas climáticas ambiciosas, ¿tiene la voluntad política y la ambición necesarias para compensar las carencias de su vecino transatlántico?

La UE, como mercado único con más de 450 millones de consumidores, tiene un impacto considerable en los mercados mundiales. Mientras las políticas de la UE sigan alineadas, el efecto Bruselas -en el que las normativas y reglamentos de la UE influyen en los mercados mundiales- seguirá configurando el panorama mundial. Las ambiciones climáticas de Europa ya han marcado la pauta, inspirando políticas como el mejorado sistema de comercio de emisiones de China y el auge de las taxonomías globales.

Independientemente de la situación en Estados Unidos, la UE sigue firmemente comprometida con sus objetivos climáticos y ha estado analizando en silencio importantes reformas de su agenda verde. Tanto el Informe Draghi como la Brújula para la Competitividad de la UE destacan la urgencia y la importancia de un enfoque integrado que alinee los esfuerzos de descarbonización con la estrategia industrial, garantizando que las inversiones en energías limpias impulsen el crecimiento económico real en lugar de erosionar la competitividad. El Proyecto de Programa de la Comisión Europea para 2025 refleja este enfoque, con nuevas iniciativas, propuestas pendientes e incluso derogaciones previstas destinadas a añadir el pragmatismo y el sentido práctico tan necesarios a sus ambiciosos objetivos de transición.

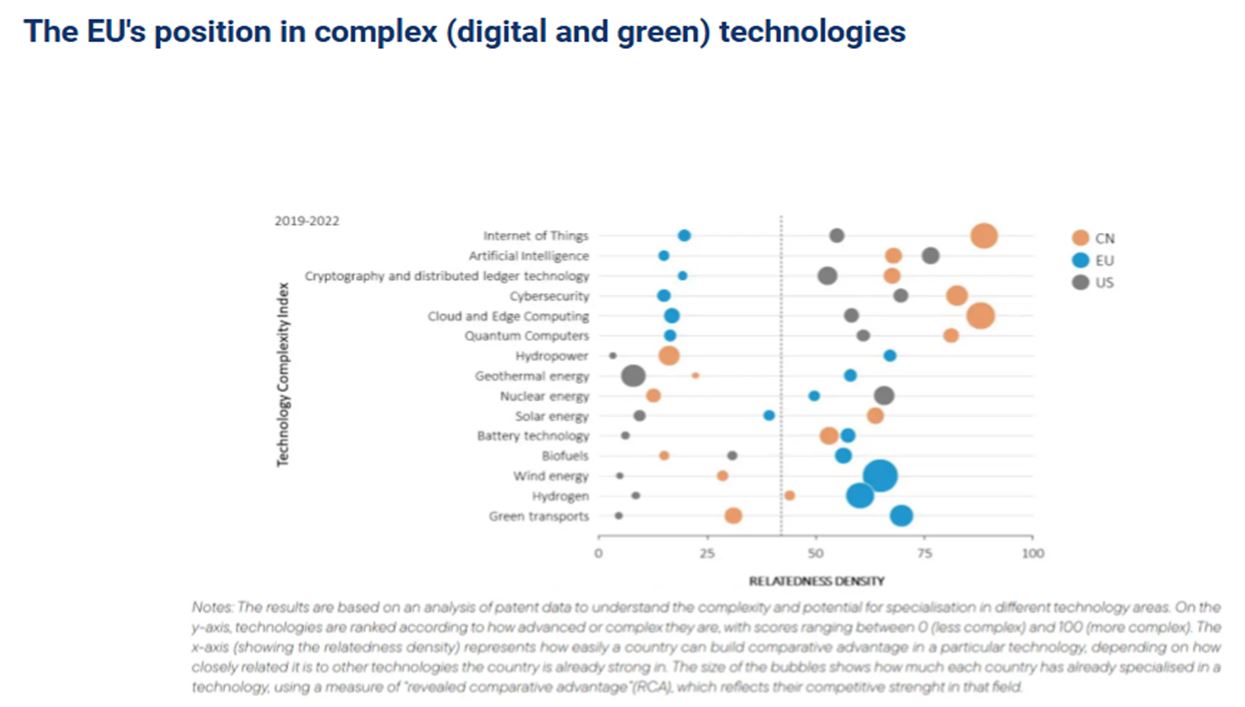

Si bien es cierto que Europa está perdiendo la carrera en IA, sigue teniendo una clara ventaja en tecnología verde. La UE debe centrarse en eliminar las barreras internas, tomar decisiones estratégicas para apoyar y fomentar la innovación y crear condiciones equitativas. Estas medidas permitirán que los actuales y futuros líderes del sector sostenible crezcan y prosperen en el cambiante panorama económico mundial. Está claro que se trata de una oportunidad de inversión secular en ciernes.

Fuente: Comisión Europea, DG RTD;2024

Tenemos la esperanza de que soplen nuevos vientos de pragmatismo en el horizonte. En un giro refrescante, la UE se está dando cuenta de que no todo necesita legislación o informes interminables. En su lugar, está reduciendo la burocracia en sectores muy regulados -como el acero, las baterías, los metales y los productos químicos- para atraer inversiones y reforzar sus industrias. Y la desregulación no acaba ahí. La UE está simplificando los requisitos de información, agilizando los permisos y asegurando cadenas de suministro de materiales más fiables más allá de los socios comerciales tradicionales para garantizar un flujo estable de energía a un coste razonable. El reto ahora es equilibrar la velocidad con reformas inteligentes para garantizar que la transición siga por buen camino.

Los aspectos positivos del Net Zero

Con las declaraciones de Trump dominando los titulares, es fácil pasar por alto el firme compromiso de la UE con el clima. Con políticas nuevas y más eficaces que subsanan deficiencias anteriores, el bloque pretende mantener y reforzar su posición como actor clave en la transición climática. Esta posición viene acompañada de un flujo constante de perspectivas de inversión prometedoras, tanto en sectores maduros como novedosos. Tiene el potencial de poner fin al prolongado periodo europeo de escasa innovación y lento crecimiento de la productividad, con implicaciones de gran alcance para los mercados financieros y las valoraciones de los activos.

Mientras los críticos siguen obsesionados con los indicadores económicos tradicionales y continúan pasando por alto los costes crecientes de la inacción, desde DPAM esperamos un planteamiento unido de la UE y centrado en cambios estratégicos y estructurales. Según un reciente ejercicio de modelización de la UE, se necesitarán 477.000 millones de euros adicionales en inversiones al año, además de los 764.000 millones de euros actuales, para cumplir el objetivo de reducción de GEI (gases de efecto invernadero) para 2030. A medida que sigan aumentando las inversiones relacionadas con el clima, tanto en mitigación como en adaptación, los inversores ágiles tomarán nota. Estamos lejos de presenciar el fin de la inversión climática. Por el contrario, estamos entrando en una nueva fase de pragmatismo, realismo y oportunidades de inversión rentables y decididas.

Columna de Gerrit Dubois, especialista en inversión responsable en DPAM y Ronald Van Steenweghen, gestor de fondos de renta fija en DPAM

Aviso legal

Degroof Petercam Asset Management SA/NV (DPAM) l rue Guimard 18, 1040 Bruselas, Bélgica l RPM/RPR Bruselas l TVA BE 0886 223 276 l

Solo para inversores profesionales.

Esta es una comunicación de marketing. Por favor, consulte el prospecto y el KID del fondo antes de tomar cualquier decisión de inversión final. Estos documentos se pueden obtener de forma gratuita en DPAM o en el sitio web https://funds.dpaminvestments.com. Los inversores pueden encontrar un resumen de sus derechos de inversor (en inglés) en https://www.dpaminvestments.com/professional-end-investor/be/en/regulatory-disclosures. La compañía de gestión puede decidir terminar los acuerdos realizados para la comercialización de este emprendimiento de inversión colectiva de acuerdo con el Artículo 93a de la Directiva 2009/65/EC y el Artículo 32a de la Directiva 2011/61/EU. El rendimiento pasado no predice rendimientos futuros.

La decisión de invertir en el fondo promocionado debe tener en cuenta todas las características u objetivos del fondo promocionado tal como se describe en su prospecto o en la información que debe ser divulgada a los inversores de acuerdo con el Artículo 23 de la Directiva 2011/61/EU, Artículo 13 del Reglamento (UE) No 345/2013, Artículo 14 del Reglamento (UE) No 346/2013 donde corresponda. Todos los derechos permanecen con DPAM, quien es el autor del presente documento. Queda prohibido el almacenamiento, uso o distribución no autorizados. Aunque este documento y su contenido se prepararon con el debido cuidado y se basan en fuentes y/o proveedores de datos de terceros que DPAM considera confiables, se proporcionan sin ninguna garantía de ningún tipo y sin garantía de corrección, integridad, confiabilidad, actualidad, disponibilidad, comerciabilidad o idoneidad para un propósito particular. Todas las opiniones y estimaciones reflejan la situación al momento de emisión y pueden cambiar sin previo aviso. Las circunstancias cambiantes del mercado pueden invalidar las afirmaciones de este documento.

La información proporcionada aquí debe considerarse de naturaleza general y no tiene la intención, bajo ninguna circunstancia, de ser adaptada a su situación personal. Su contenido no representa un consejo de inversión, ni constituye una oferta, solicitud, recomendación o invitación para comprar, vender, suscribir o ejecutar cualquier otra transacción con instrumentos financieros. Este documento no está dirigido a inversores de una jurisdicción donde tal oferta, solicitud, recomendación o invitación sería ilegal. Tampoco este documento constituye una investigación de inversión independiente u objetiva o un análisis financiero u otra forma de recomendación general sobre transacciones en instrumentos financieros según lo referido en el Artículo 2, 2°, 5 de la ley del 25 de octubre de 2016 relacionada con el acceso a la provisión de servicios de inversión y el estado y supervisión de las empresas de gestión de cartera y asesores de inversión.