En la vida real, a menudo confundimos los síntomas con sus causas subyacentes, lo que nos lleva a veces a tratar los efectos y no las causas reales de los problemas. Esto ocurre, por ejemplo, cuando un médico receta un medicamento tópico con efectos secundarios negativos para tratar una afección cutánea en lugar de abordar lo que puede ser el problema de fondo: un estilo de vida poco saludable y una dieta inadecuada.

Una pauta similar puede observarse en los mercados financieros actuales. Con las concentraciones de los índices en máximos históricos, a menudo leo y oigo decir a los inversores activos que la culpa es del crecimiento de la inversión pasiva. Sin embargo, el hecho de que tanto la concentración de los índices como la propiedad pasiva hayan alcanzado máximos históricos es el resultado de la misma causa subyacente: la demanda por parte de los inversores de acciones de empresas con un enorme crecimiento de los beneficios.

Los precios de todos los activos financieros reflejan las expectativas globales de los inversores en relación con los flujos de caja futuros. Pensemos en la renta variable. Aunque cada sector es diferente, en general todos giran en torno a los beneficios, los beneficios por acción, los ingresos netos, el flujo de caja libre y demás. Por tanto, cuando una empresa de un gran sector consigue materializar una parte desproporcionadamente elevada de los beneficios, sus acciones pasan a tener una representación desmedida en un índice bursátil. Es lo que sucedió con AT&T, General Motors, IBM y otros valores en las décadas de 1950 y 1960.

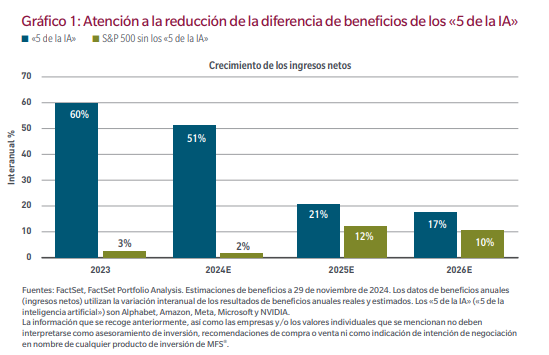

De forma similar, hoy observamos esto con los valores de inteligencia artificial (IA) de megacapitalización, cuyas expectativas de crecimiento de los ingresos netos superan con creces las de otras empresas del S&P 500 (gráfico 1). En 2023, las perspectivas de crecimiento de los valores de IA eran 20 veces superiores a las del resto del S&P. Son precisamente las expectativas y los diferenciales de beneficios los factores que determinan principalmente la ponderación de sus índices.

Sin embargo, la concentración de los índices y la consiguiente toma de participaciones por parte de los inversores pasivos afecta a los 495 valores distintos de los «5 de la IA». La liquidez no aumenta, y cada dólar que se retira de las carteras discrecionales y se asigna a las no discrecionales ejerce una presión a la baja sobre el coste del capital propio de estas empresas.

La concentración de los índices no terminará con la reversión de los flujos de los inversores pasivos. De hecho, cualquier cambio en la concentración del mercado bursátil constituye un síntoma. La causa es un cambio en las expectativas de beneficios. Los analistas de Wall Street han rebajado considerablemente sus expectativas de ingresos netos de los «5 de la IA» para 2025 y 2026 (gráfico 1). La delta entre las dos cohortes pasó de 20x en 2023 a menos de 2x en 2026. Aunque sigue resultando una diferencia notable (y los beneficios nominales de los «5 de la IA» son enormes), lo que importará para los precios de las acciones será el ritmo de cualquier cambio frente a lo que se habrá descontado en las cotizaciones.

La volatilidad representa los ajustes del mercado ante nueva información que corrige supuestos incorrectos relacionados con los beneficios. Uno de los riesgos para los inversores pasivos, o para cualquier inversor excesivamente indexado a los «5 de la IA», estriba en que los precios se ajusten en función de las estimaciones a la baja realizadas por los analistas respecto de las expectativas de beneficios.

Cuando surge una tecnología nueva y de amplia aplicación, la oferta es baja pero la demanda de los clientes es alta. El desequilibrio se traduce en un rendimiento del capital excesivo para los pioneros. Esos elevados rendimientos atraen capital de forma natural, ya que otros emprendedores quieren participar en la acción. Las cotizaciones bursátiles de esas empresas también suben, lo que crea un bucle de retroalimentación y, de hecho, invita a que entren más empresas en el sector. Aumenta la competencia, lo que aporta oferta al mercado. Sin embargo, esa oferta casi siempre resulta superior a lo necesario y excede la demanda de los consumidores. Entonces, el ciclo empieza a revertirse: el precio y la rentabilidad caen, lo que supone una rebaja en las cotizaciones. El exceso de producción y la deflación de los rendimientos dan lugar a la consolidación del sector hasta que la oferta y la demanda alcanzan el equilibrio.

Aunque la economía carece de leyes inmutables y cada ciclo es diferente, el ciclo del capital se ha repetido a lo largo de la historia. Así pues, aunque no sabemos cuándo el ciclo del capital de la IA pasará del crecimiento a la consolidación, creemos que ocurrirá, como ya ha sucedido en el pasado. Un ejemplo reciente es la burbuja de Internet de la década de 1990. También podemos remontarnos a los ferrocarriles de mediados y finales del siglo XIX en Inglaterra y Estados Unidos. Y así ha ocurrido con todos los avances tecnológicos de los últimos 100 años, desde el automóvil hasta la radio, el teléfono o el ordenador.

En los últimos 30 años, hemos comprado programas informáticos que nos ayudan a realizar tareas. Hoy en día, la IA está haciendo que el software deje de ser una herramienta para convertirse en algo que realiza tareas por sí mismo. Los agentes de la IA combinarán la recuperación de información, las capacidades de razonamiento y la autocodificación para hacer evolucionar cada pieza de software y proceso empresarial.

La IA está redefiniendo el SaaS de «software como servicio» a «servicios como software». A medida que los grandes modelos lingüísticos se conviertan en materia prima «comoditizada» en la cadena de suministro de software, serán los productos de software basados en IA los que acaben mejorando la funcionalidad del software existente. La capacidad de las empresas para asumir los precios dependerá de la rentabilidad de la inversión del cliente.

Los vectores de la competencia en el software, la IA y el panorama tecnológico en general se revelan poco menos que increíbles. Ahora bien, los fabricantes de muchas de las aplicaciones informáticas existentes pueden experimentar una enorme erosión de su poder de fijación de precios. En mi opinión, dado lo sobreindexados que están los índices de referencia con respecto a los activos con una competencia cada vez mayor debido al ciclo del capital, debería haber mucha más dispersión en el futuro, lo que se traduciría en que los mercados financieros redescubrieran las ventajas de la inversión activa.

A largo plazo es el rendimiento del capital lo que genera el valor final de las empresas, no el flujo de capital. Como inversores fundamentales bottom up, evaluamos dónde corren riesgo los rendimientos del capital debido al aumento de la competencia y dónde son duraderos debido a la falta de ella. En este entorno, a los valores, ya sean públicos o privados, que se enfrentan a una competencia creciente puede costarles mucho más cumplir las expectativas de beneficios, lo que plantea un paradigma diferente en el valor de la construcción de carteras.

Tribuna de Rob Almeida, director de inversiones y estratega global de MFS Investment Management

Las opiniones expresadas pertenecen al autor o autores y pueden variar en cualquier momento. Dichas opiniones se ofrecen exclusivamente a título informativo y no deberán considerarse una recomendación para comprar ningún título ni una incitación o asesoramiento de inversión. Las previsiones no están garantizadas. Las rentabilidades pasadas no garantizan los resultados futuros.

DIVULGACIÓN PÚBLICA

A no ser que se indique lo contrario, los logotipos y los nombres de productos y servicios son marcas comerciales de MFS® y sus filiales, y pueden estar registrados en determinados países. Distribuido por: EE. UU. – MFS Investment Management; América Latina – MFS International Ltd. Se ruega tener en cuenta que, en Europa y Asia-Pacífico, este documento está destinado exclusivamente para su distribución a profesionales de la inversión y el uso por parte de clientes institucionales. En Canadá, este documento está destinado exclusivamente para su distribución a clientes institucionales. Nota a los lectores de Canadá: Publicado en Canadá por MFS Investment Management Canada Limited. Nota para los lectores del Reino Unido y Suiza: Publicado en el Reino Unido y Suiza por MFS International (U.K.) Limited («MIL UK»), sociedad de responsabilidad limitada inscrita en Inglaterra y Gales con el número 03062718, cuyo negocio de inversión está autorizado y supervisado en el Reino Unido por la Autoridad de Conducta Financiera (FCA). MIL UK, filial indirecta de MFS®, tiene su domicilio social en One Carter Lane, Londres, EC4V 5ER. Nota para los lectores europeos (con la excepción del Reino Unido y Suiza): Publicado en Europa por MFS Investment Management (Lux) S.à r.l. (MFS Lux), sociedad autorizada en virtud de la legislación luxemburguesa como sociedad gestora de fondos domiciliados en Luxemburgo. La sociedad ofrece productos y servicios de inversión a inversores institucionales y tiene su domicilio social como sociedad limitada en 4 Rue Albert Borschette, Luxemburgo L-1246. Tel.: 352 2826 12800. Este material no debe ser transmitido o distribuido a personas que no sean inversores profesionales (según lo autoricen las normativas locales) y no debe considerarse fiable ni distribuirse a personas cuando dicha consideración o distribución contravengan la normativa local. Singapur – MFS International Singapore Pte. Ltd. (CRN 201228809M); Australia/Nueva Zelanda – MFS International Australia Pty Ltd («MFS Australia») (ABN 68 607 579 537) posee una licencia de servicios financieros de Australia (número 485343). MFS Australia está regulada por la Comisión de Valores e Inversiones de Australia; Hong Kong – MFS International (Hong Kong) Limited («MIL HK»), una sociedad de responsabilidad limitada autorizada y regulada por la Comisión de Valores y Futuros de Hong Kong (la «SFC»). MIL HK está autorizada para realizar operaciones con valores y actividades reguladas de gestión de activos y puede ofrecer determinados servicios de inversión a «inversores profesionales», según se defi nen en la Ordenanza de Valores y Futuros («SFO»). Para inversores profesionales en China – MFS Financial Management Consulting (Shanghai) Co., Ltd. 2801-12, 28th Floor, 100 Century Avenue, Shanghai World Financial Center, Shanghai Pilot Free Trade Zone, 200120, China, una sociedad de responsabilidad limitada china registrada para ofrecer servicios de asesoramiento de gestión fi nanciera. Japón – MFS Investment Management K.K. está registrada como Operador de Negocios de Instrumentos Financieros ante el Kanto Local Finance Bureau (FIBO) con el n.º 312, miembro de la Investment Trust Association y de la Investment Advisers Association, Japón. Dado que las comisiones a cargo de los inversores varían en función de circunstancias tales como los productos, los servicios, el periodo de inversión y las condiciones del mercado, el importe total y los métodos de cálculo no pueden revelarse por adelantado. Todas las inversiones implican riesgos, incluidas las fluctuaciones del mercado, y los inversores pueden perder el capital invertido. Los inversores deben obtener y leer cuidadosamente el folleto y/o el documento establecido en el artículo 37-3 de la Ley de Instrumentos Financieros y Bolsas de Valores antes de realizar cualquier inversión. Baréin – El presente documento no ha recibido la aprobación del Banco Central de Baréin, y dicha entidad no se hace responsable de su contenido. No se realizará ninguna oferta al público en el Reino de Baréin. Este documento se dirige exclusivamente a su destinatario y no podrá transmitirse, difundirse o mostrarse al público en general. El Banco Central de Baréin no asume responsabilidad alguna en lo que respecta a la precisión e integridad de las declaraciones e informaciones contenidas en el presente documento y rechaza de manera expresa toda responsabilidad por cualquier pérdida derivada de haberse basado en la totalidad o en una parte del contenido de este documento. El Consejo de administración y el equipo directivo del emisor asumen la responsabilidad que se deriva de la información contenida en este documento. Según el leal saber y entender del Consejo de administración y del equipo directivo, quienes han adoptado todas las precauciones razonables para garantizar que así sea, la información contenida en este documento se ajusta a los hechos y no incurre en ninguna omisión que pudiera afectar a la fiabilidad de dicha información. Kuwait – El presente documento no está concebido para su distribución generalizada al público en Kuwait. Ni la Autoridad de Mercados de Capital de Kuwait ni ningún otro organismo gubernamental kuwaití han autorizado que esta información pueda ofrecerse en Kuwait. La información no se ofrece de manera pública o privada en Kuwait y no se celebrará ningún acuerdo relativo a la información en dicho país. No se están llevando a cabo actividades de comercialización, invitación o incentivación con el fi n de ofrecer o comercializar la información en Kuwait. Omán – Para los residentes en el Sultanato de Omán: la información contenida en el presente documento no constituye una oferta pública de valores en el Sultanato de Omán, de conformidad con lo establecido en la Ley sobre Sociedades Mercantiles de Omán (Real Decreto 4/74) o en la Ley sobre Mercados de Capital de Omán (Real Decreto 80/98). Esta información se distribuye de manera limitada exclusivamente a entidades corporativas que se ajustan a la descripción de inversores sofisticados (con arreglo al artículo 139 del Reglamento de aplicación de la Ley sobre Mercados de Capital). El destinatario declara tener la condición de inversor sofisticado que cuenta con experiencia en cuestiones empresariales y financieras y tiene capacidad para evaluar las ventajas y riesgos que conlleva una inversión. Sudáfrica – El presente documento no ha recibido la aprobación del Consejo de Servicios Financieros, y ni MFS International (U.K.) Limited ni sus fondos están registrados para su venta al público en Sudáfrica. Emiratos Árabes Unidos (EAU) – El presente documento y la información en él contenida no constituyen ni pretenden constituir una oferta pública de valores en Emiratos Árabes Unidos, por lo que no deberán interpretarse como tal. La información se ofrece exclusivamente a un número limitado de inversores exentos en EAU que pertenecen a alguna de las siguientes categorías de inversores cualificados que no tienen la consideración de personas físicas: (1) un inversor que tiene capacidad para gestionar sus inversiones por cuenta propia, principalmente: (a) el Gobierno federal, los Gobiernos locales, las entidades gubernamentales y las autoridades o empresas propiedad al 100% de cualquiera de estas entidades, (b) las entidades y organizaciones internacionales o (c) una persona que cuenta con la debida autorización para llevar a cabo una actividad comercial en EAU, siempre y cuando la inversión constituya uno de los fines de dicha persona; o (2) un inversor representado por un gestor de inversiones que cuenta con la autorización pertinente de la Autoridad de Valores y Materias Primas (SCA, por sus siglas en inglés) de EAU (cada uno de ellos, un «Inversor cualificado que no tiene la consideración de persona física»). La información y los datos no han recibido la aprobación o la autorización del Banco Central de EAU, la Autoridad de Valores y Materias Primas, la Autoridad de Servicios Financieros de Dubái, la Autoridad Reguladora de los Servicios Financieros o cualesquiera otros organismos gubernamentales o autoridades competentes en materia de concesión de autorizaciones radicadas en EAU que resulten pertinentes (las «Autoridades») ni están registrados ante estas. Las Autoridades no asumen responsabilidad alguna por cualquier inversión que el destinatario designado realice en su condición de Inversor cualificado que no tiene la consideración de persona física en relación con la precisión de la información relativa a los valores. Si no entiende el contenido de este documento, deberá consultar a un asesor financiero autorizado. Arabia Saudí – El presente documento únicamente podrá distribuirse en el Reino de Arabia Saudí a las personas autorizadas a tal efecto en virtud del Reglamento sobre fondos de inversión publicado por la Autoridad de Mercados de Capital. Esta última no ofrece garantía alguna respecto de la precisión o integridad de este documento y rechaza de manera expresa toda responsabilidad por cualquier pérdida que se derive de cualquier parte de este documento o en la que se haya incurrido a raíz de basarse en cualquier parte de este. Los posibles compradores de los valores ofrecidos en el presente deberán realizar sus propias actividades de diligencia debida respecto de la precisión de la información relativa a los valores. Si no entiende el contenido de este documento, deberá consultar a un asesor financiero autorizado. Catar – El presente material o fondo se ofrece exclusivamente a un número limitado de inversores que tienen la voluntad y la capacidad de realizar un análisis independiente de los riesgos que conlleva una inversión en un material o fondo de estas características. El material no constituye una oferta al público y está dirigido exclusivamente al destinatario designado, por lo que no deberá entregarse o mostrarse a ninguna otra persona (salvo a empleados, agentes o consultores en relación con la valoración de este por parte del destinatario). El fondo no ha sido registrado ni se registrará ante el Banco Central de Catar ni en virtud de ninguna ley del Estado de Catar. No se realizará ninguna operación en su jurisdicción. Cualquier consulta relacionada con el material o fondo deberá plantearse a su contacto fuera de Catar.