El número significativamente mayor de fondos de inversión en Europa en comparación con Estados Unidos suele citarse como la principal razón por la cual el tamaño promedio de los fondos UCITS es mucho menor que el de los fondos mutuos estadounidenses. Muchos expertos sostienen que esto contribuye a ineficiencias dentro de la industria de fondos en Europa y es un factor clave detrás de los mayores costes de los fondos en Europa en comparación con EE.UU.

“Los debates sobre este tema suelen concluir que eliminar las barreras a la consolidación en el mercado de UCITS es esencial para fomentar el crecimiento de los fondos europeos y reducir sus costes”, apuntan desde la Asociación Europea de Fondos y Gestión de Activos (Efama, por sus siglas en inglés). En este sentido, su último estudio concluye que una consolidación significativa en el sector UCITS es poco probable y no acercaría de manera significativa el tamaño promedio de los fondos a los niveles de EE. UU. Además, consideran que esta consolidación resulta poco realista.

En su lugar, Efama propone fomentar condiciones que respalden un crecimiento constante de los activos de los fondos es una estrategia más eficaz para reducir los costos y fortalecer los mercados de capitales de la UE. “Los responsables políticos enfocados en la competitividad deberían priorizar medidas que impulsen la inversión minorista y el ahorro en pensiones privadas, en lugar de centrarse en la consolidación”, apuntan.

Según Tanguy van de Werve, director general de Efama, si los responsables políticos quieren fortalecer los mercados de capitales de la UE, impulsar los niveles de inversión es una estrategia mucho más prometedora que fomentar la consolidación de fondos. “Esperamos que la próxima Unión Europea de Ahorro e Inversión priorice este objetivo abordando los problemas fundamentales, como las pensiones, los incentivos fiscales y la educación financiera”, afirma.

Para Bernard Delbecque, director senior de Economía e Investigación en Efama, la mayoría de las comparaciones con el número de fondos mutuos en EE.UU. son engañosas porque no comparan elementos equivalentes. “A diferencia de los fondos mutuos estadounidenses, los UCITS pueden distribuirse a nivel nacional, en toda la UE o incluso internacionalmente. Por lo tanto, el hecho de que haya el doble de fondos de renta variable UCITS que de fondos mutuos de renta variable en EE. UU. no debería ser una sorpresa ni interpretarse, por sí solo, como un signo de ineficiencia del mercado”, comenta.

Caso práctico: la renta variable

En este contexto, Efama ha publicado la 20ª edición de su serie Market Insights, titulada “Más allá de la consolidación de fondos: una estrategia más prometedora para fondos más grandes y una reducción más rápida de costos en Europa”. En ella compara el tamaño y el número de fondos de renta variable UCITS con los fondos mutuos de renta variable en EE.UU. y cuestiona la creencia generalizada de que la consolidación de fondos reducirá significativamente los costes de los fondos en Europa.

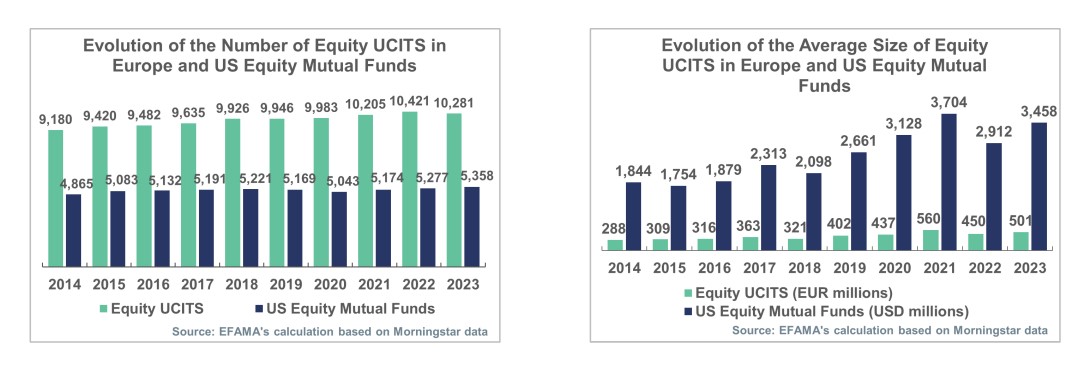

Entre las principales conclusiones del estudio, destaca que, en 2023, había 10.281 fondos de renta variable UCITS en Europa, en comparación con poco más de la mitad de esa cifra en EE.UU. Según explica, esto se debe a que los fondos estadounidenses se venden predominantemente en el mercado nacional, mientras que los UCITS se comercializan en toda la UE y a nivel global, lo que requiere una diversidad de fondos adaptados a las necesidades locales. Además, el tamaño promedio de los fondos en Europa es mucho menor, con 501 millones de euros, frente a los 3.500 millones de dólares en EE.UU.

“Aunque el número de fondos ha disminuido en muchos países de la UE, la consolidación significativa de fondos en Europa se ve obstaculizada por diversas barreras, entre ellas el tratamiento fiscal, la divergencia regulatoria, los acuerdos de distribución locales y las diferencias de idioma”, apunta Efama en su informe.

Incluso señala que, en el improbable caso de que Europa redujera el número de fondos de renta variable UCITS hasta los niveles de EE.UU., el tamaño promedio de los fondos solo aumentaría a 962 millones de euros. En su opinión, esto seguiría estando muy por debajo del promedio de los fondos de renta variable en EE.UU., que es de 3.100 millones de euros.

Como propuesta apuntan que fomentar el crecimiento de los activos de los UCITS, en lugar de centrarse en la consolidación de fondos, ayudaría a reducir los costes de los fondos y, al mismo tiempo, beneficiaría a los mercados de capitales de la UE.

Según explica Delbecque, los fondos mutuos en EE.UU. son mucho más grandes que los UCITS porque el mercado de ahorro para pensiones en EE.UU. es significativamente mayor. “Los europeos todavía dependen demasiado de las pensiones de reparto del primer pilar. Necesitamos fomentar mucho más el ahorro para pensiones ocupacionales y privadas si queremos aumentar el tamaño de los UCITS y reducir sus costes”, concluye el portavoz de Efama.