Según refleja la tercera edición del Estudio sobre Fondos de Inversión Sostenible en Europa, realizado por la Asociación de la Industria de Fondos de Luxemburgo (ALFI, por sus siglas en inglés) en colaboración con Morningstar y Tameo, Europa sigue siendo el líder en finanzas sostenibles, ya que representa, actualmente, el 85% de los activos netos globales de fondos sostenibles, con un total de 2,2 billones de euros.

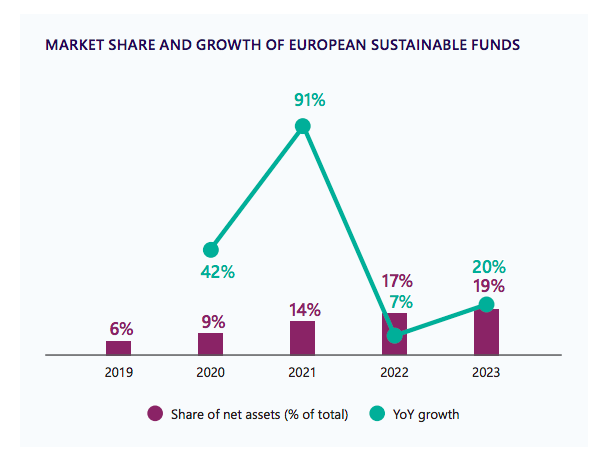

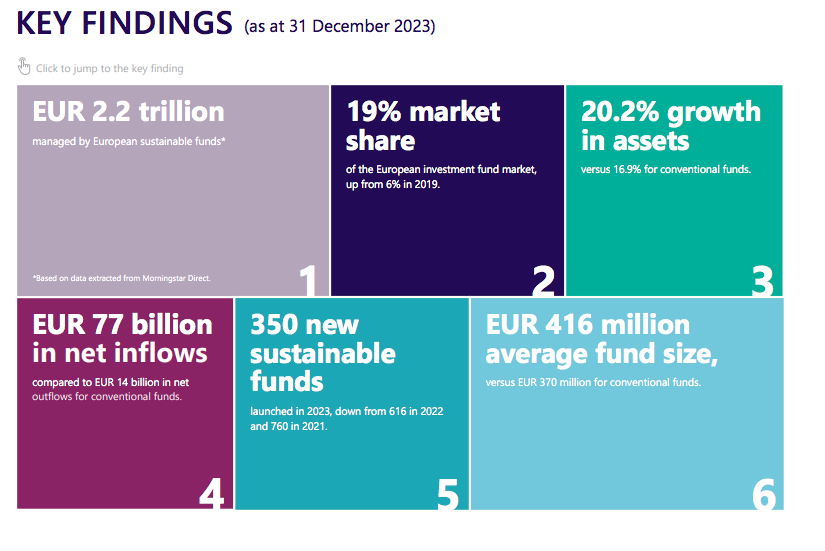

Un dato llamativo es que, a pesar de las incertidumbres económicas, los activos netos de los fondos sostenibles crecieron un 20,2% en 2023. Además, Luxemburgo sigue siendo el principal centro de inversión para los fondos sostenibles, albergando el 34% de estos activos. “Los activos netos globales en fondos sostenibles alcanzaron los 2,6 billones de euros a finales de 2023, un aumento de 1,5 billones de euros desde 2019. Tras un crecimiento notable en 2020 (42%) y 2021 (88%), el crecimiento se desaceleró significativamente hasta el 3% en 2022, reflejando la ralentización general en la industria de gestión de activos. Sin embargo, el impulso regresó en 2023, con un crecimiento del 19% en los activos netos”, explica el informe en sus conclusiones.

A la luz de estos datos Britta Borneff, directora de Marketing de ALFI, explica que Europa sigue liderando el mercado global de fondos de inversión sostenible, impulsada por un sólido marco regulador, incluido el SFDR, y una fuerte demanda por parte de los inversores. “El estudio destaca tanto el crecimiento como la resiliencia de los fondos de inversión sostenible en Europa. Esperamos que estos conocimientos ayuden en la toma de decisiones, impulsen el progreso en las finanzas sostenibles y contribuyan a construir un futuro más sostenible y equitativo”.

En opinión de Anne Estoppey, analista en Tameo, el dinámico panorama de las finanzas sostenibles requiere un flujo continuo de información para mantener su notable crecimiento. Según destaca, “el estudio ofrece un análisis esencial del estado del mercado, rastrea las tendencias clave, compara las estrategias de fondos sostenibles con las convencionales y proporciona inteligencia basada en datos para inversores, legisladores y partes interesadas”.

Datos sólidos

Entre los datos que recoge el informe, destaca que el crecimiento de los fondos sostenibles supera al de los fondos convencionales. En concreto, los activos en fondos sostenibles europeos crecieron un 20,2%, alcanzando los 2,2 billones de euros en 2023, lo que representa el 19% del mercado de fondos de inversión europeo, en comparación con solo el 6% en 2019. Mientras tanto, los flujos netos de entrada cayeron a 77.000 millones de euros, con solo 4.000 millones de euros en estrategias activas, frente a los 73.000 millones de euros en 2022. Sin embargo, los flujos de entrada en fondos convencionales fueron significativamente menores, con solo 14.000 millones de euros, y los activos crecieron apenas un 16,9%.

Sin embargo, llama la atención que en 2023 se lanzaron 350 nuevos fondos sostenibles, una cifra inferior a los 616 de 2022 y los 760 de 2021. “Además, la reclasificación de fondos fue prácticamente neutral: 251 fondos fueron reclasificados como sostenibles, mientras que 237 pasaron a clasificarse como fondos de inversión convencionales”, matiza el informe.

Si analizamos el tamaño medio de los fondos sostenibles, se observa que aumentó en todos los ámbitos. Según indica el informe, desde 2019, el tamaño medio de los fondos convencionales y sostenibles ha crecido, alcanzando los 370 millones de euros y 416 millones de euros respectivamente en 2023. Los fondos sostenibles han mantenido un tamaño medio superior desde 2020. A medida que aumenta el tamaño, los gestores de inversión pueden aprovechar economías de escala que mejoran su eficiencia operativa.

Principales tendencias

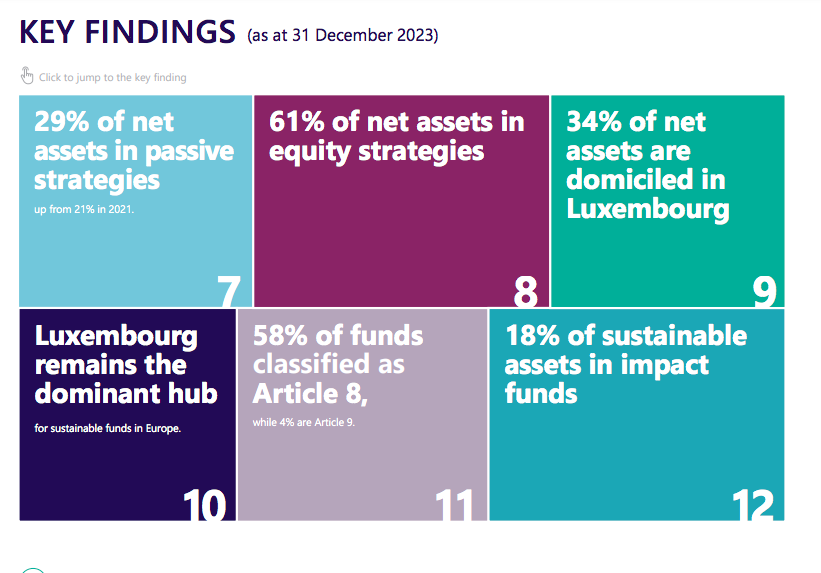

Una de las tendencias que señala el documento es que las estrategias pasivas continúan ganando impulso. En concreto, la demanda de estrategias pasivas en fondos sostenibles europeos siguió en aumento en 2023, con su cuota de mercado creciendo del 21% de los activos netos en 2021 al 29% a finales de 2023. “Las estrategias pasivas también experimentaron una tasa de crecimiento del 38,8%, superando ampliamente el crecimiento del 14% de las estrategias activas, una tendencia que también se observa en los fondos convencionales”, añaden.

Además, los ETF sostenibles ganan una cuota de mercado ligeramente mayor que los fondos convencionales y, por primera vez, los fondos sostenibles tienen una mayor cuota de mercado en ETFs que los fondos convencionales, con un 15% frente al 14%.

Otra tendencia que se mantienen es que los fondos de impacto siguen siendo un nicho. Según explica el informe, a pesar de una tasa de crecimiento anual compuesta (CAGR) del 31% desde 2019, los fondos de impacto representaban solo el 18% de los activos netos en fondos de inversión sostenibles a finales de 2023, frente al 27% en 2021. “Esta desaceleración refleja la caída en la demanda de estrategias de fondos de impacto, aunque los flujos netos siguieron un patrón similar a los de los fondos sostenibles, alcanzando su punto máximo en 2021 antes de disminuir en los años siguientes”, matiza el documento.

En tercer lugar, ALFI concluye que los fondos del Artículo 8 dominan. En concreto el 58% de los fondos están clasificados como fondos del Artículo 8, mientras que el 4% son del Artículo 9. Según indica estas cifras se mantuvieron sin cambios en 2022. Por su parte, los fondos del Artículo 6 representan el 39% de los fondos sostenibles, aumentando un 1% respecto a 2022.

Factores clave

Por último, el informe concluye que en comparación con los fondos convencionales, el mercado de fondos sostenibles está más concentrado, con los cinco principales gestores de inversión representando el 26% del total de los activos netos de los fondos sostenibles, frente al 21% de los cinco principales en los fondos convencionales.

“La concentración varió significativamente según la jurisdicción, con Luxemburgo representando el 35% del total de los activos netos de los cinco principales gestores a finales de 2023. En cambio, Irlanda, el segundo mayor centro de fondos sostenibles, tuvo a los cinco principales gestores de fondos pasivos administrando el 75% de los activos netos totales”, explican.