2024 ha sido extraordinariamente agitado, con elecciones, varapalos geopolíticos, entre otros acontecimientos determinantes para los mercados que están redefiniendo la forma en la que los inversores conciben sus carteras y el rumbo que deberán seguir a partir de ahora. Mientras se preparan para afrontar un entorno de mercado que está a punto de cambiar, los inversores se plantean las preguntas adecuadas: ¿Qué significa todo esto para mis activos? ¿Cómo puedo estar preparado? Aunque nadie puede predecir con certeza hacia dónde se dirigen los mercados, podemos afirmar con seguridad que las asignaciones están cambiando.

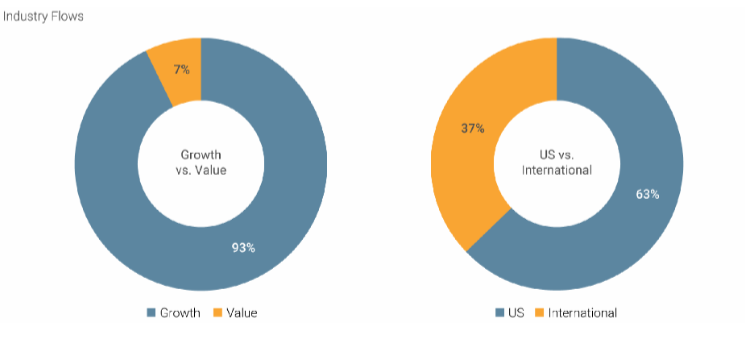

Como hemos podido observar en los últimos años, el estilo de inversión ha sido el elemento acelerador o detractor de la rentabilidad total de una cartera (ver gráfico siguiente). De hecho, en algunos casos, la decisión de optar por un sesgo de inversión particular ha superado el impacto de la selección individual de valores.

Ahora que los inversores se lamentan de los grandes cambios y oscilaciones del mercado impulsados por los sesgos de inversión, muchos podrían estar empezando a replantearse su estrategia de inversión, centrándose de nuevo en gestores que puedan y quieran invertir en una gama más amplia de oportunidades; es decir, teniendo la flexibilidad de encontrar inversiones selectas en todo el espectro.

Creo que la inversión cuantitativa basada en datos ha demostrado una gran capacidad de flexibilidad y adaptación. Tener en cuenta muchos componentes, como el sentimiento del mercado, la valoración y el crecimiento, entre otros, ha permitido a esta estrategia de asignación de activos encontrar oportunidades a lo largo de las oscilaciones del mercado. Y aunque la simple posesión del índice ha funcionado bien en el pasado, a medida que las variaciones de sesgo revierten, la concentración de valores en los índices -una fuerza poderosa, últimamente- podría revertir significativamente en una nueva dirección. Las estrategias cuantitativas y sistemáticas basadas en datos representan una forma de inversión que permite a las personas construir carteras basadas en objetivos específicos, siguiendo reglas, directrices y estilos autodeterminados.

Una estrategia cuantitativa correctamente estructurada, que haya demostrado su valía mediante una forma sistemática de invertir a través de una variedad de entornos de mercado y conjuntos de oportunidades, puede ofrecer potencialmente un rendimiento superior con una volatilidad menor. Estas ventajas se deben en gran medida a las características inherentes de un método bien diseñado, reflexivo y dinámico para captar activamente las tendencias del mercado actual y futuro.

Huida rápida

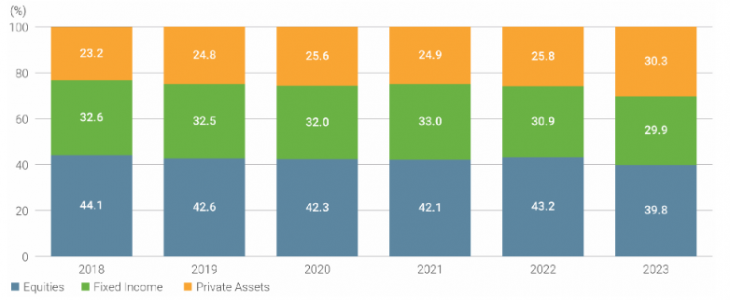

Una de las áreas que más atención está recibiendo últimamente es la liquidez o, mejor dicho, el análisis adecuado de los descuentos por iliquidez. Dado que muchos inversores han trasladado parte de sus carteras a vehículos de deuda privada y capital riesgo, este tema se está convirtiendo en un debate más amplio y digno de mencionar (ver gráfico siguiente). En los dos últimos años, las hipótesis sobre los flujos de tesorería de las inversiones privadas se han venido abajo, ya que los impulsores de private equity, en particular, no disponen de la monetización de cartera prevista para devolver el capital a los inversores en el momento oportuno. Por lo tanto, algunos inversores se han visto obligados a crear liquidez en otras partes de sus carteras para financiar peticiones de capital y otros compromisos.

¿Debería este descuento por falta de liquidez cambiar la forma en que los inversores sopesan los pros y los contras de invertir en mercados privados frente a mercados cotizados? La respuesta puede ser afirmativa. Históricamente, los mercados privados se han diferenciado de los cotizados. La exposición que se obtenía en los mercados privados se asociaba generalmente a empresas más pequeñas, fondos semilla, reestructuraciones y otras oportunidades similares. Estas empresas se encontraban a menudo en una fase inicial de desarrollo frente a las cotizadas, más grandes y consolidadas que presentaban

riesgos diferentes.

Las inversiones privadas, por tanto, creaban un beneficio de diversificación para los inversores, o una oportunidad de inversión que combinaba un descuento de liquidez con rendimientos potencialmente diferenciados. Sin embargo, a medida que los mercados privados empiezan a parecerse más a sus homólogos más grandes y desarrollados, como suele ocurrir hoy en día, las ventajas de diversificación de la cartera pueden haberse confundido. Con esta convergencia, las diferencias fundamentales entre privados y cotizados podrían estar erosionándose lentamente, excepto en lo que se refiere a la liquidez.

Muchas carteras que se han inclinado demasiado hacia los mercados privados en el pasado pueden encontrarse ahora empantanadas en viejos supuestos de liquidez. Para algunos, recurrir a la liquidez puede resultar más rígido, complejo y costoso de lo previsto. En mi opinión, es importante comprender la verdadera exposición a la liquidez que se genera a partir de cualquier inversión, con independencia de que ésta se realice en un entorno público o privado. A medida que la exposición al crédito y a la renta variable de las inversiones privadas se asemeje más a la de las cotizadas, la forma en que comparemos y evaluemos las asignaciones deberá basarse en otros factores, como las comisiones y la liquidez, para tomar la decisión adecuada en materia de riesgo-recompensa.

¿Dónde deben invertir los inversores?

En los últimos años, en mi opinión, la fortaleza del dólar estadounidense y la fortaleza de los mercados estadounidenses han sido nada menos que extraordinarias. A medida que los inversores se inclinan cada vez más por las asignaciones estadounidenses, se ha creado un impulso estructural aún mayor para las valoraciones relativas cada vez mayores que observamos en los mercados de todo el mundo (ver gráfico siguiente). Los cambios estructurales y técnicos pueden crear oportunidades si los inversores están dispuestos a mirar más allá de lo que está actualmente de moda y se centran en encontrar valor en áreas de ineficiencia del mercado. Al fin y al cabo, cuando los mercados empiezan a desviarse, como ocurre actualmente, los inversores deberían estar atentos.

Aunque la selección adecuada de activos depende de las necesidades de cada cartera, creo que la capacidad de mover las asignaciones de forma dinámica es el futuro del sistema en general. Se pueden encontrar oportunidades a valoraciones atractivas en todos los mercados emergentes, internacionales y mundiales, y en categorías como calidad, valor relativo y pequeña capitalización. Aunque pueda parecer que estas oportunidades han estado (relativamente) desfavorecidas durante algún tiempo, para los inversores activos, entrar desde el principio es lo que considero la verdadera oportunidad.

Tribuna elaborada por Evan Russo, Chief Executive Officer, Lazard Asset Management.