En un contexto de incertidumbre macroeconómica acentuada por las presiones inflacionistas, las tensiones geopolíticas, las diferencias en materia de política presupuestaria y las implicaciones de las políticas monetarias no convencionales, los inversores están buscando formas de beneficiarse de la exposición a largo plazo a la renta variable sin tener que asumir todos los riesgos de mercado. Las estrategias de renta variable neutrales al mercado están bien posicionadas para afrontar estos retos.

En primer lugar, en su nivel más básico estas estrategias long-short tratan de batir al mercado en la mayoría de situaciones extrayendo alfa de las diferentes evoluciones relativas de los valores. En el caso de la estrategia Absolute Return Global Equity (ARGE) de Fidelity International, aprovechar las recomendaciones de compra y venta de valores de alta convicción procedentes de nuestra propia plataforma internacional de análisis puede brindar potencial de generación de alfa y, al mismo tiempo, minimizar las exposiciones generales al mercado.

En segundo lugar, también se espera que la incertidumbre siga siendo elevada, lo que se traduce en mayores riesgos para los inversores con exposiciones long-only a índices de bolsa. Para abordar eso, las estrategias de renta variable neutrales al mercado tratan de reducir la volatilidad de las carteras hasta dejarlas en un pequeño porcentaje de los índices de renta variable long-only comparables. Por ejemplo, la volatilidad anualizada de la estrategia ARGE de Fidelity fue del 5,4%, alrededor de un tercio de la registrada por el índice MSCI ACWI en el periodo de cuatro años finalizado el 30 de septiembre. Además, las estrategias de renta variable neutrales al mercado podrían obtener buenos resultados en un entorno volátil al beneficiarse de la elevada dispersión entre los valores gracias a su enfoque long short.

En tercer lugar, el cambio en la relación entre los bonos y las acciones tradicionales ha socavado los supuestos de diversificación de las carteras. Históricamente, los bonos han servido de cobertura frente al riesgo de la renta variable, pero esta relación se ha vuelto inestable. Por lo tanto, podría estar aumentando el número de inversores que estudian otras opciones, como las estrategias de renta variable neutrales al mercado, que pueden eludir este problema centrándose en factores específicos de los valores en lugar de depender de los movimientos generales del mercado.

Es importante señalar que las estrategias de renta variable neutrales al mercado se estructuran de tal forma que no dependen de la dirección de los mercados. A diferencia de otras estrategias activas de renta variable, nuestro objetivo no es sobreponderar un determinado sector e infraponderar otro sobre la base de una visión del mercado.

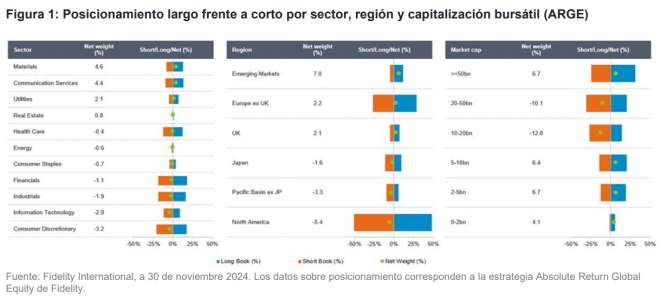

Nuestra estrategia de renta variable neutral al mercado aprovecha las recomendaciones de compra y venta de nuestros analistas de una forma rigurosa y coherente. Cuando configuramos nuestro fondo neutral al mercado, la cartera de posiciones largas y la cartera de posiciones cortas se reflejan mutuamente a escala de países, sectores, monedas y factores para mitigar estos riesgos (Figura 1). Lo que queda son riesgos verdaderamente específicos de los valores para ofrecer rentabilidades que no están correlacionadas con otras clases de activos tradicionales, como la renta fija y la renta variable, ni con los índices de nuestra estrategia, como el HFR Equity Market Neutral Index.

Eso no significa que los sucesos y el sentimiento en los mercados no afecten negativamente a estas estrategias. Se producen pérdidas de valor, sobre todo en los momentos en los que la dinámica del mercado a corto plazo no está en consonancia con la estrategia, que pone el foco en los fundamentales empresariales a largo plazo. En un entorno así, la estrategia podría experimentar episodios de peor comportamiento relativo. Sin embargo, en nuestra opinión, los riesgos bajistas han estado relativamente limitados. La pérdida máxima de valor del fondo ARGE es de alrededor del 5,2% desde su lanzamiento, lo que comprende las perturbaciones de los mercados a lo largo de la crisis del COVID-191.

Para optimizar los resultados de la inversión, los inversores deberían abordar los riesgos de pérdidas de valor con una perspectiva rigurosa y a largo plazo. Para ello, es crucial contar con un sólido marco de gestión del riesgo. La renta variable estadounidense, por ejemplo, supone alrededor del 67% del índice MSCI ACWI por capitalización bursátil en noviembre de 2024, frente al 57% hace tan solo tres años. Ha aumentado la concentración del mercado, dominada por el grupo de valores conocido como los Siete Magníficos: Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia y Tesla. Eso sugiere que las carteras long-only de bolsa de los inversores medidas con los índices mundiales de renta variable han perdido diversificación. El riesgo está cada vez más concentrado en menos motores de rentabilidad y los inversores pueden quedar con el pie cambiado. Por ejemplo, en EE.UU. los mercados están descontando las expectativas de que las políticas favorables al crecimiento de la administración republicana, como la desregulación, las rebajas de impuestos y los recortes de los tipos de interés, darán impulso a las acciones estadounidenses. Sin embargo, los inversores también deberían considerar la posibilidad de que estas políticas no vayan como se espera, que se vean compensadas por otras políticas (como los aranceles) o que no ocurran en absoluto.

A medida que cambien las dinámicas de la macroeconomía, los países, los sectores y otros riesgos, estas se recogerán en la visión de nuestros analistas y quedarán integradas en el proceso de configuración de la cartera, que se apoya en nuestra herramienta de optimización de elaboración propia. No importa qué escenario macroeconómico se plantee; nuestra estrategia de renta variable neutral al mercado está posicionada para beneficiarse de los vectores de riesgo específicos de los valores. En un momento en el que se prevé que las fuerzas contrapuestas de la macroeconomía y los mercados se traduzcan en una mayor volatilidad, nuestra estrategia de renta variable neutral al mercado puede brindar una opción atractiva y rigurosa a los inversores que buscan resultados más constantes en periodos de incertidumbre.

Tribuna de Hiten Savani y Matt Jones, gestores de Fidelity International

Información importante

Comunicación de marketing. El capital no está garantizado. Dirigido exclusivamente a profesionales de la inversión. No debe ser tomado como referencia por inversores particulares. Por favor, consulte el folleto y el DFI del fondo antes de tomar una decisión de inversión. La inversión que se promueve se refiere a la adquisición de participaciones o acciones de un fondo y no de algún activo subyacente que posea el fondo. Se puede encontrar información detallada sobre los riesgos en el Folleto.

Objetivo de inversión: El Absolute Return Global Equity Fund tiene como objetivo generar una rentabilidad absoluta a medio-largo plazo.

• El valor de las inversiones y la renta derivada de ellas pueden aumentar o disminuir y los inversores podrían no recuperar íntegramente su inversión.

• El fondo invierte en mercados extranjeros y el valor de las inversiones puede verse afectado por las variaciones de los tipos de cambio.

• Este fondo invierte en un número relativamente pequeño de empresas, por lo que podría conllevar más riesgo que los fondos que están más diversificados.

• Este fondo utiliza instrumentos financieros derivados con fines de inversión, lo que puede exponer el fondo a un mayor grado de riesgo y puede provocar que las inversiones experimenten fluctuaciones de los precios superiores a la media.

• Este fondo puede emplear una cantidad de derivados mayor y más compleja y ese hecho puede conllevar apalancamiento. En estas situaciones, la rentabilidad puede aumentar o disminuir en mayor medida que en otras circunstancias. Este fondo podría estar expuesto al riesgo de pérdidas económicas si una contraparte utilizada para los instrumentos derivados se ve imposibilitada para afrontar sus obligaciones de pago.

• Se informa a los inversores de que las opiniones expresadas pueden no estar actualizadas y pueden haber sido tenidas ya en cuenta.

• Las rentabilidades pasadas no son un indicador fiable de las rentabilidades futuras.