El BCE ha vuelto a rebajar los tipos de interés dejándolos en el 3%. La pregunta que se hacen los inversores es dónde invertir en un contexto de bajadas de tipos como el actual. Una pregunta a la que intentan responder Julian Abdey, Justin Toner, gestores de renta variable y Damien J. McCann, gestor de renta fija, Capital Group.

La caída de los tipos de interés plantea tanto retos como oportunidades, según los gestores. “Los inversores también se hicieron este tipo de preguntas cuando la Reserva Federal subió los tipos de interés. Aunque se registraron episodios de volatilidad, la solidez del consumo y ciertas megatendencias como la inteligencia artificial (IA) llevaron a los mercados de renta variable a nuevos máximos. A 30 de septiembre, el índice S&P 500 había subido un 36,35% en términos interanuales. Por su parte, la renta fija ha reafirmado su función como clase de activos de diversificación y generación de rentas. Durante el mismo periodo, el índice Bloomberg US Aggregate Bond subió un 11,57%”, han añadido los expertos de Capital Group.

El posible repunte de las pymes

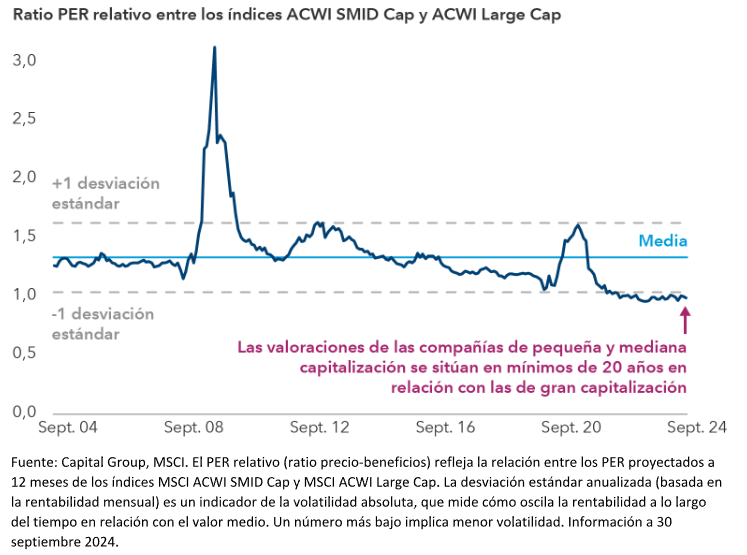

Las compañías, según Capital Group, con una capitalización de mercado inferior a 20.000 millones de dólares, conocidas como empresas de pequeña y mediana capitalización, o pymes, podrían verse favorecidas por la reducción de los costes de financiación, sobre todo si se mantiene la buena situación de la economía.

“La reducción de los tipos de interés tiende a beneficiar a ciertas pymes, como las del sector biotecnológico, y creo que ello podría dar lugar a una ampliación del liderazgo de mercado más allá del grupo dominante de compañías tecnológicas”, afirma Julian Abdey, gestor de renta variable. “La valoración actual de las pymes resulta atractiva, aunque los inversores tienen que ser selectivos”.

También, según el análisis de Capital Group, hay ciertas compañías en el segmento de la pequeña y mediana capitalización que están participando en el impulso de la inteligencia artificial, especialmente en el sector industrial, gracias a las enormes necesidades energéticas que exigen los centros de datos de IA. Un ejemplo de ello es Hammond Power Solutions, que fabrica transformadores de tipo seco de varios tamaños para centros de datos.

Modine Manufacturing también se ha beneficiado de la construcción de centros de datos. La compañía fabrica sistemas de refrigeración, ventiladores de pared, unidades de distribución de refrigerante y otros sistemas diseñados para evitar el sobrecalentamiento. Abdey añade: “La compañía ha recibido una fuerte demanda por parte de los hiperescaladores, ya que se considera que sus productos consumen menos agua y energía”.

Abdey muestra también interés por otras cuestiones como la reindustrialización de Estados Unidos y la relocalización de las cadenas de suministro en el país. “Por ejemplo, Enerpac es una compañía líder en herramientas hidráulicas de alta presión, esenciales para la construcción y la fabricación. Cuenta con un excelente director general que trabaja para mejorar la rentabilidad para los accionistas y realizar fusiones y adquisiciones a pequeña escala”.

La reducción de los tipos de interés puede también animar a más compañías a salir a bolsa, ya que disminuye la competencia por el efectivo de los inversores, concluyen los expertos de Capital Group.

La caída de los tipos de interés podría favorecer a las compañías que reparten dividendos

Tal y como señala el gestor Justin Toner, los inversores que estén buscando una cartera más defensiva podrían plantearse la inversión en compañías que reparten dividendos.

“Últimamente los inversores han prestado menos atención a los dividendos porque la renta variable ha subido mucho, pero históricamente, los dividendos han contribuido en gran medida a la rentabilidad de los mercados de renta variable”, añade Justin.

“Las compañías con una trayectoria prolongada de reparto de dividendos se caracterizan por tener unos sólidos flujos de caja y por priorizar la asignación de capital. Gilead Sciences, una compañía del sector sanitario conocida por sus tratamientos contra el VIH, ha mostrado un fuerte compromiso con el crecimiento de sus dividendos. La empresa se ha expandido al segmento de los tratamientos contra el cáncer”, han añadido los gestores de Capital Group.

Según Toner, ciertas compañías de materias primas tienden también a centrarse en la asignación de capital frente a la actividad de fusiones y adquisiciones, incluso cuando se dispara el precio de sus productos. Por ejemplo, Lundin Mining se considera una compañía conservadora que no contrae mucha deuda para expandir sus minas de cobre, en comparación con otras empresas del sector.

Tal y como señala la gestora Cheryl Frank, aunque los tipos hipotecarios han caído desde los niveles máximos hasta situarse en torno al 6%, no parece probable que Estados Unidos vaya a volver al nivel que se registró durante la pandemia, inferior al 3%. “No creo que vaya a producirse otro gran ciclo inmobiliario a corto plazo, porque las hipotecas de la mayoría de los estadounidenses están muy por debajo del tipo actual”, explica la gestora.

En este contexto, los propietarios muestran más interés en renovar o mejorar su vivienda que en mudarse. La subida de los tipos hipotecarios ralentizó la actividad del mercado inmobiliario tras la pandemia, y muchas de las compañías que conforman la cadena de suministro del sector han visto reducido su nivel de ventas. “A medida que el mercado vaya creciendo de nuevo, algunas de estas compañías podrían registrar mejores resultados”, afirma Frank.

Factores económicos que favorecen a la deuda corporativa y de alto rendimiento

Desde Capital Group explican que la deuda emitida por compañías de todo el espectro de calificación ofrece un sólido potencial de generación de rentas. Además, es probable que las tasas de impago se mantengan en niveles reducidos y los precios de los bonos podrían aumentar con los recortes de tipos de interés.

Tal y como señala Damien McCann, gestor de renta fija, las cifras de beneficios empresariales son favorables y los niveles de deuda razonables. “Muchas compañías, y especialmente las que emiten deuda con calificación de alto rendimiento, se aseguraron unos costes de financiación reducidos durante la pandemia, cuando los tipos estaban próximos a cero. Después han gestionado sus operaciones como si la economía pudiera ralentizarse a medida que la Reserva Federal iba subiendo los tipos de interés, y varias de ellas alcanzaron el año pasado la categoría de grado de inversión. Todo ello ha favorecido que las expectativas de impago sigan siendo reducidas tanto para la deuda de alto rendimiento como para la de grado de inversión”, ha explicado el gestor.

“Los fundamentales de crédito se mantienen estables, y las valoraciones están en el nivel en el que yo esperaría que estuvieran en un contexto de crecimiento positivo”, afirma McCann. Aunque, según el análisis de Capital Group, los precios de los bonos reflejan en gran medida dicho optimismo, los inversores aún pueden verse favorecidos por el rendimiento adicional que ofrece la deuda corporativa de grado de inversión y de alto rendimiento frente a los títulos del Tesoro estadounidense.

“El rendimiento inicial ha sido un buen indicador de las expectativas de rentabilidad a largo plazo. El índice Bloomberg Global Aggregate, un índice de referencia muy utilizado en los mercados de deuda de grado de inversión (con calificación BBB/Baa y superior), registró una rentabilidad del 4,5% el 10 de octubre de 2024, Por su parte, la rentabilidad del índice Bloomberg US Corporate High Yield, que representa a la deuda de alto rendimiento, era del 7,25%”, añaden los analistas.

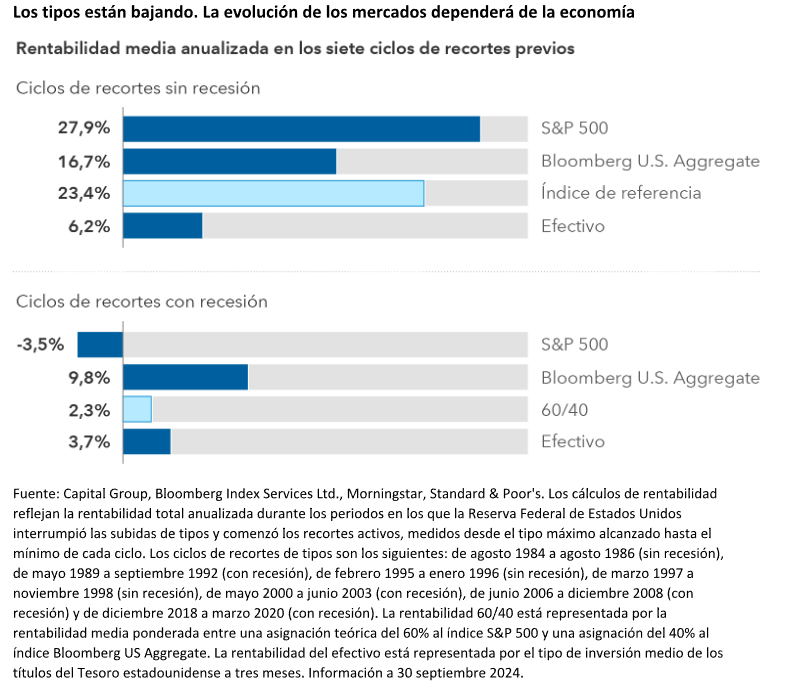

Larga vida a la cartera 60/40

“Ya estamos en el momento de calma que precede a la tormenta o tengamos por delante un cielo despejado, el ciclo de recortes de tipos de la Reserva Federal ofrece a los inversores la oportunidad de ajustar sus carteras de inversión a sus objetivos a largo plazo. La cartera clásica, compuesta en un 60% por renta variable y en un 40% por títulos de renta fija, se ha recuperado tras haber vivido un complicado 2022, cuando ambas clases de activos cayeron en un contexto de subidas de tipos de interés para combatir la inflación. Aunque una proporción de 65/35 podría resultar más equilibrada, cualquiera que sea la composición que decidan los inversores tendrá como objetivo generar una sólida rentabilidad minimizando al mismo tiempo los riesgos”, han subrayado los analistas.

Según afirma John Queen, gestor de renta fija, ahora que la inflación se acerca al objetivo del 2% fijado por la Reserva Federal, la entidad tiene más flexibilidad para bajar los tipos hasta encontrar el tipo neutral que ni restrinja ni estimule el crecimiento económico.

“La renta fija ofrece hoy un mayor potencial de generación de rentas, por lo que, en opinión de Queen, los inversores podrán asumir menos riesgo sin dejar de cumplir sus expectativas de rentabilidad. Además, en un escenario de desaceleración excesiva del crecimiento, sería razonable recurrir a un fondo de renta fija de gran calidad que ofreciera ventajas de diversificación, ya que la Reserva Federal no tardaría en acometer unos recortes de tipos más agresivos de los que espera el mercado”, han destacado los analistas.

Los fondos del mercado monetario pueden perder parte de su atractivo

A fecha de 10 de octubre, los activos totales de los fondos del mercado monetario, según Investment Company Institute, ascendían a 6,47 billones de dólares. “Pero ahora que la Reserva Federal comienza a recortar los tipos de interés, es posible que los inversores deseen valorar otras opciones, ya que se prevé que la rentabilidad de dichos fondos caiga por debajo del 3% en 2025, un nivel que suele llevar a los inversores a optar por otras clases de activos para lograr un mayor potencial de rentabilidad”, según los expertos de Capital Group.

No obstante, Queen no quiere que los inversores pasen por alto los riesgos. Una estrategia de inversión equilibrada va más allá de decidir qué porcentaje asignar a renta variable y a renta fija. El potencial de riesgo-rentabilidad de ambas clases de activos va cambiando, por lo que es importante conocer qué compañías o títulos concretos tenemos en nuestra cartera de inversión.

“Prefiero optar por un enfoque de inversión flexible y a largo plazo, lo que me lleva a prestar atención al nivel de valoraciones y a ir ajustando mis inversiones a lo largo del tiempo en función de dónde nuestros gestores y analistas identifican oportunidades de valor. No todas las ideas se convierten en grandes inversiones, pero The Capital SystemTM permite que una idea de inversión brille por sí sola”, afirma Queen.