En 2024, las ganancias logradas por la renta variable finalmente comenzaron a extenderse más allá de los «Siete Magníficos» para incluir otras áreas del mercado. Creemos que esta ampliación podría continuar en 2025 a medida que aumenta la confianza en que puede evitarse un aterrizaje forzoso de la economía, especialmente en EE. UU., y a medida que cambia la dinámica geopolítica. En nuestra opinión, se trata de una buena noticia para los inversores activos.

Las pruebas de la ampliación del mercado se han vuelto cada vez más patentes en los últimos meses. El índice S&P 500 Equal Weight (EW), una versión equiponderada del índice de referencia de gran capitalización superó al S&P 500 ponderado por capitalización en dos de los últimos siete trimestres, ambos ocurridos en los últimos 12 meses. Por su parte, desde julio, el índice S&P SmallCap 600 ha repuntado un 13,5% frente al 5% del S&P ponderado por capitalización1. Fuera de Estados Unidos, las Bolsas también han sido positivas y algunas regiones han generado ganancias de dos dígitos en lo que va de año.

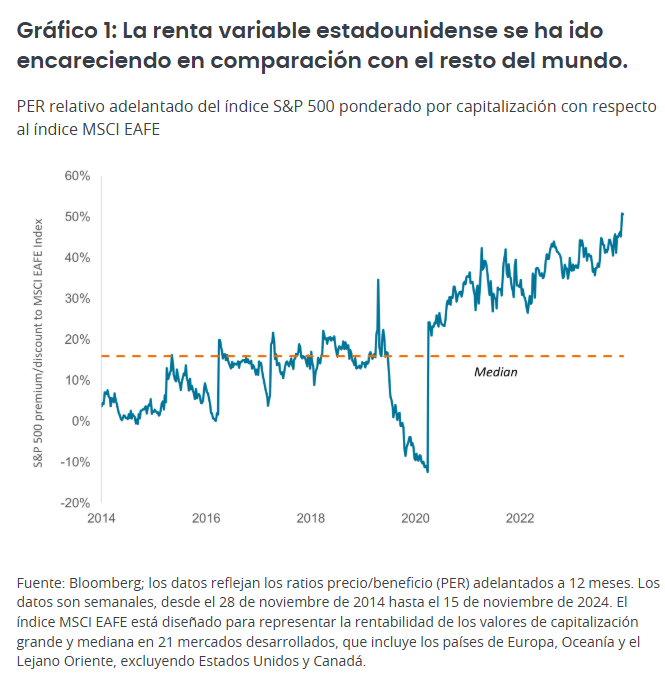

Aun así, existe potencial para una revalorización adicional. Mientras que el S&P 500 ponderado por capitalización tiene una ratio precio/beneficio (PER) adelantado de 22, el PER que presenta el índice de referencia EW es más bajo (17) en términos comparativos.2 El índice S&P SmallCap cotiza cerca de su promedio a largo plazo, y la renta variable de mercados desarrollados distintos de EE. UU. es la que presenta el mayor descuento en relación con el S&P ponderado por capitalización en al menos una década (Gráfico 1).

Hasta cierto punto, las elevadas valoraciones del S&P ponderado por capitalización podrían explicarse por el contexto macroeconómico cambiante. A raíz de las elecciones de EE.UU., ha aumentado la expectativa de que el presidente electo Donald Trump anuncie el inicio un entorno más favorable a las empresas, desde la aplicación de tipos del impuesto de sociedades más bajos hasta la desregulación, lo que podría propulsar el crecimiento económico nacional. Además, aunque las previsiones de recortes de tipos se han reducido ante la posibilidad de que se acelere el crecimiento económico (y se registre una inflación más persistente), se estima que la Reserva Federal (Fed) realizará dos recortes adicionales de 25 puntos básicos a mediados de 2025, una posibilidad que las cotizaciones podrían estar descontando ya.

Estamos de acuerdo en que los tipos en EE. UU. deberían seguir tendiendo a la baja, salvo que se aprueben propuestas de política extrema, pero, al mismo tiempo, muchos mercados no estadounidenses también están aplicando políticas para impulsar el crecimiento o adelantarse a los cambios geopolíticos. Además, estamos empezando a ver los efectos de la inteligencia artificial (IA) en el conjunto de la economía, lo que crea oportunidades de inversión que no se limitan a los «Siete Magníficos».

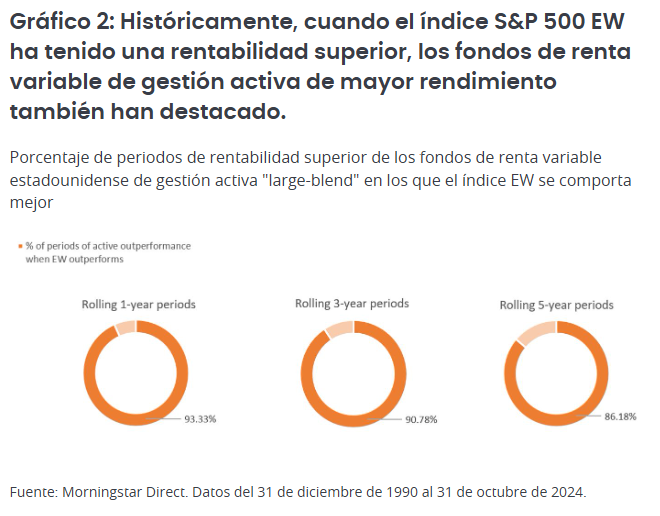

Todo esto podría ser una buena noticia para los inversores activos. Nuestro análisis muestra que cuando el S&P 500 EW ha batido al índice S&P 500 ponderado por capitalización durante el periodo de un año, el cuartil de mayor rendimiento de los fondos de renta variable estadounidense de gestión activa «large-blend» también ha generado resultados superiores en el 93% de las veces. Durante los periodos de tres y cinco años se registraron ventajas similares (Gráfico 2). (Al promediar en todos los periodos, incluso cuando el S&P 500 EW no registra un rendimiento superior, el porcentaje disminuye al 74% en un año y al 62% y 56% en tres y cinco años, respectivamente).

Estos datos son convincentes. Cada vez más previsiones sugieren que, en el transcurso de la próxima década, los índices bursátiles de gran capitalización de EE. UU. podrían registrar un promedio de ganancias anuales de solo un dígito bajo. Si estos pronósticos se materializan, creemos que será aún más importante que los inversores busquen acciones que puedan superar la media.

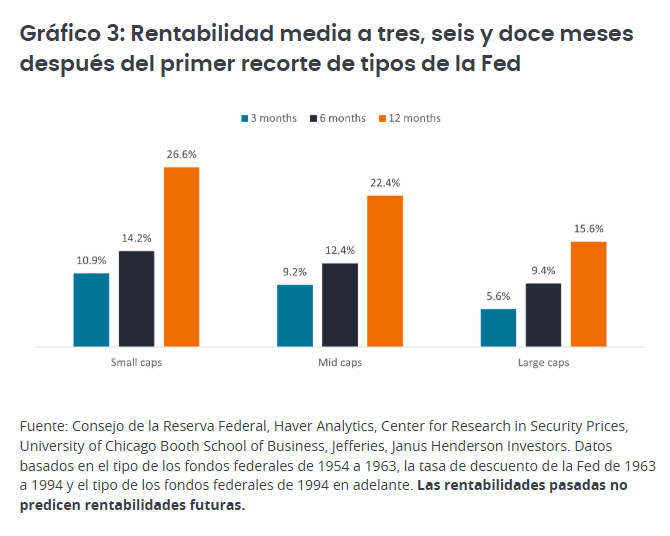

Un área que conviene examinar es la pequeña capitalización. Históricamente, las pequeñas y medianas empresas tienden a generar mejores resultados durante periodos de descensos de tipos, ya que estas empresas suelen tener balances apalancados y, por tanto, se benefician de la reducción de los gastos por intereses, lo que impulsa las ganancias. Los menores costes de endeudamiento también pueden alentar fusiones y adquisiciones o ayudar a minimizar los temores sobre la liquidez de la empresa.

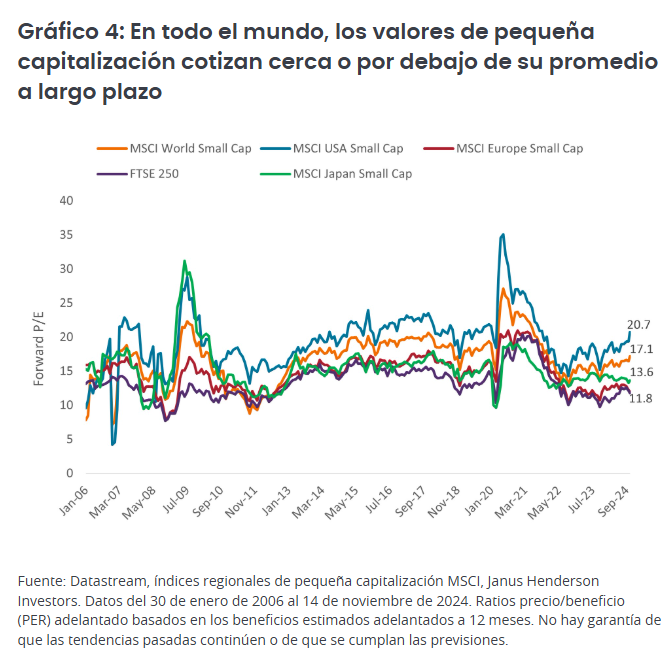

Los mejores resultados relativos de los valores de gran capitalización también podrían estar dilatándose en exceso. Históricamente, los ciclos de rentabilidad superior de las empresas de gran y pequeña capitalización suelen alternarse cada seis a 14 años.3 La racha actual de dominio de la gran capitalización se está topando con el extremo opuesto de ese rango. Las empresas de pequeña capitalización también tienen grandes ponderaciones en el sector industrial y materiales, por lo que podrían beneficiarse de la deslocalización de las cadenas de suministro. Y, a nivel mundial, estas empresas cotizan ahora a precios relativamente atractivos (Gráfico 4).

Las bajas valoraciones podrían ser una ventaja para los valores no estadounidenses en general durante 2025. Muchos mercados distintos de EE. UU. presentan fuertes descuentos en relación con el mercado estadounidense. El crecimiento más lento en algunas regiones podría justificar ese diferencial. Las elecciones a la presidencia de Estados Unidos también suscitan incertidumbre en los mercados mundiales, especialmente en lo que respecta a la posible imposición de aranceles punitivos y a la apreciación del dólar.

Sin embargo, también conviene recordar que cada año durante la última década, una media de 82 de los 100 valores con mejor comportamiento en el MSCI All Country World Index estaban domiciliados fuera de EE. UU4 Además, lo que suceda en realidad bajo la administración Trump probablemente sea más moderado de lo que sugieren los titulares.

También entrarán en juego otros factores. En Europa, por ejemplo, que se enfrenta a una desaceleración económica, el Banco Central Europeo parece presto a aplicar recortes de tipos más drásticos que los de Estados Unidos, en beneficio potencial de los activos de riesgo. En Japón, las reformas destinadas a mejorar el valor para los accionistas, junto con el fin de un periodo deflacionario prolongado, podrían seguir favoreciendo a los valores de la región, muchos de los cuales aún cotizan por debajo de su valor contable. En la India, la reelección de Narendra Modi probablemente supondrá otros cinco años de políticas favorables a la construcción de centros manufactureros y la mejora de infraestructuras. Y en China, el reciente afán de estímulos del gobierno podría poner fin a los problemas del mercado bursátil del país y ayudar a impulsar el crecimiento económico.

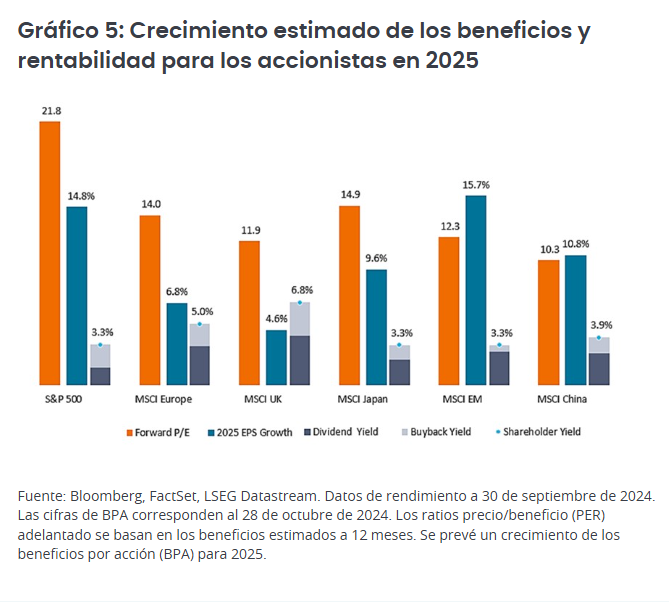

Los beneficios deberían ser otro indicador para los inversores. Los beneficios, en todo el mundo, tienen visos de aumentar en 2025 en un contexto económico generalmente favorable (Gráfico 5). No obstante, creemos que los aumentos de productividad inducidos por las nuevas aplicaciones de IA y la innovación podrían ser claves para determinar qué empresas cumplen o superan estas expectativas, y cuáles no.

En Estados Unidos, la productividad laboral se ha expandido una media del 2,5% interanual durante los últimos cinco trimestres, una tasa muy superior al promedio del 1,6% de 10 años. Al mismo tiempo, los ingresos por empleado de las empresas que integran el S&P 500 han ido aumentando a ritmo constante desde 2021 después de mantenerse sin cambios en los 15 años anteriores.5 Las empresas que saquen partido de estas tendencias podrían seguir logrando eficiencias y avances.

Mientras tanto, la innovación también está abriendo nuevos mercados finales, incluso en sectores ajenos a la tecnología, como la salud. Allí, las mejoras drásticas en la comprensión científica y las herramientas de análisis están propiciando el lanzamiento de productos revolucionarios, como los GLP-1 para el tratamiento de la obesidad. Estos medicamentos, que están logrando niveles de pérdida de peso en pacientes que antes solo era posibles mediante cirugía, ya están generando unas ventas superiores a 50.000 millones de dólares anuales, con un crecimiento del 50% anual.6

Es solo un ejemplo de las muchas innovaciones que, a nuestro juicio, podrían impulsar las rentabilidades en el próximo año y producir un campo de juego más dinámico para los inversores de renta variable.

Tribuna de Marc Pinto, director de renta variable de América de Janus Henderson, y Lucas Klein, director de renta variable de EMEA y Asia Pacífico

1 Bloomberg, del 10 de julio al 18 de noviembre de 2024.

2 Bloomberg, a 18 de noviembre de 2024. Las valoraciones reflejan los ratios precio/beneficio basados en las estimaciones de beneficios adelantados a 12 meses.

3 Furey Research Partners, FactSet, Morningstar, a 31 de diciembre de 2023.

4 Morningstar, a 31 de diciembre de 2023.

5 Bloomberg, a 30 de septiembre de 2024.

6 Informes de la empresa, Janus Henderson Investors, a 30 de septiembre de 2024.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera), Tabula Investment Management Limited (nº de registro 11286661 en 10 Norwich Street, Londres, Reino Unido, EC4A 1BD y regulada por la Financial Conduct Authority) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 78, Avenue de la Liberté, L-1930 Luxemburgo, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson es una marca comercial de Janus Henderson Group plc o de una de sus filiales. © Janus Henderson Group plc.

D10520