En los últimos 15 días, el mercado ha vuelto a incrementar la probabilidad de un nuevo recorte del 0,25 % en la reunión de la Fed del 19 de diciembre. Mientras que a finales de noviembre la indecisión marcaba la pauta (51 %), esta semana los inversores parecen tener las cosas mucho más claras (~70% – 80 %). Lo cierto es que los datos macroeconómicos más recientes incluyen de todo, pero lo que escasea, precisamente, es la claridad en su interpretación.

La encuesta ISM de manufacturas mostró una mejora (subiendo de 46,5 a 48,4), pero se mantiene en terreno de contracción, y solo un 17 % de las industrias participantes reconocieron estar experimentando crecimiento en sus ventas (frente al 28 % del mes anterior).

Aunque los nuevos pedidos sí se situaron por encima de 50, si ajustamos este subíndice al cambio en inventarios, las perspectivas se oscurecen debido al efecto anticipatorio de esta relación (ver gráfica). Sin embargo, esta es una idea que está ganando rápidamente adeptos. Otra lectura bien distinta sería la ofrecida por el motivo detrás de ese fuerte incremento en existencias, que puede estar asociado a la iniciativa de los equipos gestores de acumular rápidamente inventarios como medida de precaución ante la campaña de incremento en aranceles prometida por Trump. Si esto es lo que realmente está sucediendo, el PIB global podría sorprender positivamente en el primer trimestre de 2025, pero si la demanda no acompaña, será una situación de «pan para hoy y hambre para mañana».

En la misma línea, el informe JOLTs tampoco ofrece pistas claras respecto al futuro de la macroeconomía de Estados Unidos. Las vacantes de empleo aumentaron en comparación con octubre (de 7,44 millones a 7,74 millones, aunque la cifra del mes pasado fue revisada a la baja). No obstante, las contrataciones disminuyeron, especialmente en los sectores más sensibles a los costes de financiación, algo que también se reflejó en la actualización del ISM Servicios (52,1 frente a 56 en octubre), que mostraba una reducción notable en el porcentaje de industrias que reportaban incrementos en planes de ampliar plantilla.

El índice ADP de empleo privado sorprendió negativamente, con solo +146.000 empleos frente a los 233.000 de octubre (posteriormente revisados a +184.000). Por otro lado, el Libro Beige de la Fed presenta en noviembre un panorama de un mercado laboral que sigue enfriándose en el contexto de una economía que mantiene su solidez y que sigue exprimiendo el potencial de la cadena de valor del desarrollo de la inteligencia artificial generativa: “La demanda de generación de electricidad continuó creciendo a un ritmo fuerte. Este aumento de demanda fue impulsado por la rápida expansión en los centros de datos, que será satisfecha con inversiones en capacidad de generación renovable en los próximos años”.

Y no olvidemos que el populismo de Trump, y la novedosa creación de su departamento DOGE, puede resultar en una disminución importante en oferta de trabajo. La inteligencia artificial permite automatizar muchas tareas administrativas. En los últimos 12 meses la media de empleo gubernamental ha sido de +43.000 al mes, un 23% del total de nuevas nóminas registradas de media desde diciembre de 2023.

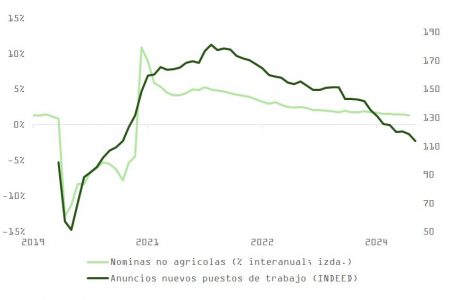

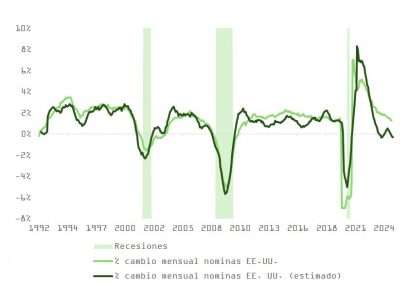

En la otra cara de la moneda, y pese al riesgo de una recuperación en la demanda de empleo (o de una disminución en la oferta, directa o indirectamente forzada por el programa de deportaciones de Trump), es posible que la Fed evite sorprender negativamente al mercado y opte por la opción conservadora de bajar otro cuarto de punto. Los indicadores de actividad laboral en tiempo real (como los nuevos puestos ofertados en Indeed) y nuestro indicador adelantado de nóminas parecen respaldar esta decisión. El consenso entre economistas (+215.000) y gestores (+199.000) apunta a una normalización de la serie tras la anomalía de octubre (+12.000, influenciada por los efectos de los huracanes), lo que dificulta extraer conclusiones claras de esta cifra.

Mientras tanto, en Europa persiste un viento en contra que justifica, por el momento, el creciente diferencial en comportamiento y valoración entre sus mercados bursátiles.

Tras el éxito de la moción de censura en Francia, que obliga a Macron a emprender de nuevo la búsqueda de un primer ministro capaz de superar un Parlamento muy dividido para aprobar los presupuestos del próximo año, los índices Caixin de manufacturas y servicios en China tampoco aportan razones para el optimismo. Aunque se mantienen en terreno de expansión, estas encuestas de actividad dejan claro que las presiones deflacionistas prevalecen a pesar de los esfuerzos de las autoridades chinas por reactivar la confianza, el consumo y la inversión.

Los problemas políticos en Alemania y Francia, la falta de tracción en el comercio internacional (que podría agravarse con las políticas de Trump) y otros factores de carácter cíclico, como el impacto del aumento en los costes de energía o las políticas fiscales austeras y su efecto sobre la inversión y la productividad empresarial, han pesado sobre el desempeño relativo de las acciones europeas. Sin embargo, estos obstáculos podrían empezar a disiparse en el medio plazo.

La posibilidad de que la agenda comercial de Estados Unidos sea más moderada y menos gravosa de lo que inicialmente se anticipa para las economías más abiertas, como sugieren los nombramientos de Trump, junto con avances en las negociaciones para resolver los conflictos bélicos (Israel, Ucrania), que ya está promoviendo el nuevo presidente, son señales positivas.

Considerando además las valoraciones relativamente atractivas y un posicionamiento de infraponderación a nivel global, estos factores podrían justificar, más adelante, una apuesta táctica por los activos de riesgo europeos. De momento, es Estados Unidos el que tiene casi todo a su favor.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera